2024年10月15日,中國核能行業(yè)協(xié)會發(fā)布第47期“CNEA國際天然鈾價格預測指數(shù)(2024年10月)”,同時從本期開始推出天然鈾長期價格的預測指數(shù),具體說明請見本文第三部分。

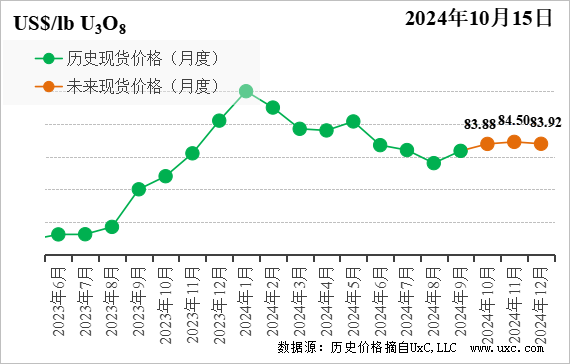

一、短期-月度現(xiàn)貨價格預測指數(shù)(月度更新)

上期預測結(jié)論是:供應端的改善將一定程度上對價格產(chǎn)生抑制作用,但后續(xù)伴隨美聯(lián)儲可能開啟的降息周期,天然鈾市場獲得更多關注,或?qū)Ⅱ?qū)動現(xiàn)貨需求逐步回升,現(xiàn)貨價格或?qū)⒄鹗幧闲校▌訁^(qū)間為80-90美元/磅。假設未來不發(fā)生其他重大突發(fā)事件,基于URC的短期BP模型,預計未來3個月現(xiàn)貨價格會持續(xù)回升。

9月市場復盤:9月份現(xiàn)貨價格整體呈現(xiàn)先小幅震蕩后上漲的趨勢,市場在月末熱度回升。9月上旬,現(xiàn)貨市場基本保持平靜,雖然有俄羅斯考慮限制鈾出口的消息釋放,但市場已基本提前考慮到俄對西方制裁的可能性,反應并不強烈,現(xiàn)貨價格維持在79.50-80.00美元/磅附近。9月18日,美聯(lián)儲正式宣布降息50個基點,是自2020年3月以來的首次降息,隨著其影響逐步傳導到天然鈾市場,疊加三里島核電站重啟等利好消息,一定程度上提振了市場的信心,買方需求迅速上漲,其中包括已暫停現(xiàn)貨采購3個月之久的SPUT基金,9月最后一周現(xiàn)貨市場成交量、價齊升,現(xiàn)貨價格由9月23日的79.50美元/磅升至9月30日的81.75美元/磅,市場熱度快速升溫。

展望未來,影響未來3個月(2024.10—2024.12)現(xiàn)貨價格的因素包括:

生產(chǎn)商年產(chǎn)量預期——全球礦山生產(chǎn)總體正常,變數(shù)主要關注尼日爾礦山前景及俄制裁反制手段。基于前三季度全球鈾礦生產(chǎn)信息分析,哈薩克斯坦、加拿大等地的主要礦山生產(chǎn)進展總體順利,全球天然鈾產(chǎn)量基本符合市場預期。需關注的不確定性主要來自尼日爾和俄羅斯。尼日爾在政策、勞動力以及物流等方面的變化可能影響在尼礦山的開發(fā)和生產(chǎn),尤其是其政府對SOMAIR、Imouraren礦后續(xù)的運作方式尚不明朗,市場對在尼礦山前景一直持謹慎及保留態(tài)度。另外,俄羅斯總統(tǒng)普京于9月12日表示應該考慮對鈾、鈦及鎳等金屬礦產(chǎn)出口進行限制,以應對西方制裁,可能一定程度上給市場供應端增加了變數(shù),加劇了現(xiàn)貨市場供需緊平衡的狀態(tài)。

投資基金采購——重啟融資動作,恢復現(xiàn)貨采購。隨著9月下旬美聯(lián)儲開啟降息窗口,疊加需求端利好消息,SPUT股價出現(xiàn)接近10%的反彈,暫時擺脫了階段性低迷狀態(tài),也重新將融資采購現(xiàn)貨提上日程。9月末至10月初,SPUT發(fā)行300萬新股,融資約6000萬美元,采購超過115tU現(xiàn)貨,這也是其自6月10日以來首次恢復現(xiàn)貨采購。預計逐步寬松的融資環(huán)境以及市場的看漲情緒將推動投資基金恢復購買力,采購規(guī)模將與其股價表現(xiàn)、美聯(lián)儲降息幅度相關聯(lián)。

貿(mào)易商交易——交易頻率跟隨市場熱度變化。隨著9月下旬市場熱度回升,市場出現(xiàn)看漲情緒,同時考慮到現(xiàn)貨價格在80美元/磅附近得到有力支撐,貿(mào)易商對現(xiàn)貨價格上行更具信心,預計貿(mào)易商會更加積極地參與到市場交易中,但預計不會為促成交易而主動調(diào)低報價。從11月下旬開始,歐美各國將迎來大量公共假期,天然鈾市場將例行進入交易淡季,預計貿(mào)易商及投資基金也會降低交易頻率。

本期預測結(jié)論是:綜上,未來3個月,伴隨投資基金等金融機構(gòu)融資環(huán)境的改善,將給天然鈾現(xiàn)貨市場注入更多動能,疊加地緣政治沖突升級,可能加劇市場供需失衡,現(xiàn)貨價格或?qū)⒄鹗幧闲校磻T例,11月下旬起市場進入交易淡季,價格可能有所回調(diào),波動區(qū)間為80-90美元/磅。假設未來不發(fā)生其他重大突發(fā)事件,基于URC的短期ARIMA模型,預計未來3個月現(xiàn)貨價格會在小幅上漲后回調(diào)。

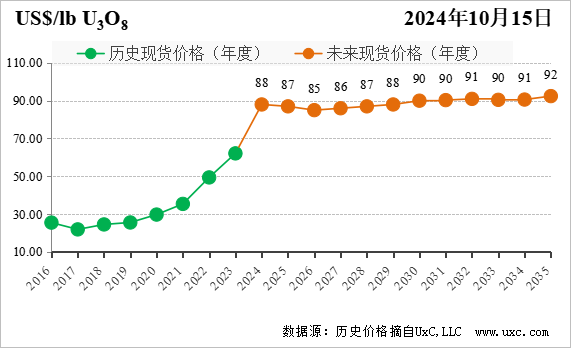

二、中長期-年度現(xiàn)貨價格預測指數(shù)(季度更新)

考慮到現(xiàn)貨價格和長期價格均是市場行情的體現(xiàn),影響二者的基本面要素大致相同,因此市場定性分析部分將合并闡述。需要關注的是,現(xiàn)貨價格受市場參與者情緒變化影響更大,對突發(fā)事件比較敏感,能夠反映天然鈾產(chǎn)品的市場屬性;長期價格相對更加理性,主要受供需基本面及礦山成本影響,相對客觀地反映天然鈾產(chǎn)品本身的價值屬性。

三季度發(fā)生的影響國際天然鈾市場的重大因素包括:

需求方面,全球核電整體上維持向好發(fā)展預期,各主要核電國家都在重啟或擴大核電投入,與上季度研判基本一致,但美國大選進程給核電發(fā)展帶來一定不確定性。

推動核電維持向好發(fā)展預期的事件如下:

一是全球政策、行業(yè)動向支持核電發(fā)展預期向上。歐美方面,法國、英國政府均擴大核電投入,并承諾未來對核電發(fā)展的支持,瑞士正在考慮取消核電禁令,瑞典與美國達成核能合作協(xié)議,同時美國正在推動三里島、杜安阿諾德核電站的重啟。亞洲方面,哈薩克斯坦進行核電全民公投,目前有超過70%的民眾支持發(fā)展核電。中國方面,核電發(fā)展提速,國常會新核準山東招遠等5個核電項目,共計11臺機組。

二是全球范圍內(nèi)人工智能技術(shù)的發(fā)展為核電復蘇提供支撐。目前,人工智能技術(shù)龐大的用電需求正在加速推動小堆的部署和技術(shù)創(chuàng)新,相較新能源,小堆具有全天候、穩(wěn)定發(fā)電以及部署靈活的優(yōu)勢,契合數(shù)據(jù)中心的用電、用地需求,西方科技巨頭基本達成共識,積極參與推進小堆的研發(fā)及部署,解決數(shù)據(jù)中心電力需求,“數(shù)據(jù)中心+核電”的合作模式日漸成熟,多個相關項目陸續(xù)問世。

可能影響核電發(fā)展預期的事件如下:

美國總統(tǒng)大選結(jié)果對美國能源政策的演變起決定性作用,隨著美國現(xiàn)任總統(tǒng)拜登退出本輪大選,哈里斯和特朗普角逐進入最后的白熱化階段。民主黨和共和黨在能源政策方面的主張幾乎完全相反,哈里斯代表的民主黨支持發(fā)展清潔能源,主張取消石油和天然氣補貼,特朗普所代表的共和黨在政策上更加支持油氣產(chǎn)業(yè)等化石能源行業(yè)發(fā)展,如若其當選,或?qū)p弱對美國未來核電發(fā)展的支持力度。

隨著美聯(lián)儲開啟降息窗口,融資環(huán)境改善,以SPUT為主的投資基金已經(jīng)重啟現(xiàn)貨采購,預計未來將逐步活躍,并在市場中扮演重要角色。

供應方面,整體預期較上季度略有改善,原因是哈原工調(diào)增了2024年產(chǎn)量預期,且2025年產(chǎn)量也較2024年有小幅增長,但尼日爾政策不確定持續(xù)限制Somair礦生產(chǎn),同時可能影響Imouraren、Madaouela、Azelik等項目的后續(xù)開發(fā),市場對未來供應端的恢復及提升持謹慎態(tài)度。

二次供應方面,全球地緣政治沖突加速演進,各國戰(zhàn)略儲備情況不透明,去庫存節(jié)奏放緩,預計未來釋放到市場上的政府、商業(yè)庫存將會逐漸變少。

成本方面,哈薩克斯坦政府于7月宣布鈾礦開采稅改革,哈原工未來成本壓力顯著提升,一定程度上為鈾價提供支撐。截至目前,核電仍未被國際銀行納入貸款支持序列中,COP29峰會召開在即,預計各國可能就該問題達成一定共識,或?qū)⑼苿訃H銀行出臺實質(zhì)利好核電融資政策。

總體上看,未來幾年市場供需仍處于偏緊狀態(tài),但有逐步緩解的趨勢。在全球用電需求不斷增長的大背景下,各主要核電國家都在重啟或者擴大核電投資,地緣政治沖突導致的能源安全問題也推動許多新興國家將發(fā)展核電提上了日程,全球核電整體上維持向好發(fā)展預期。鑒于全球大部分礦山受惠于目前處于相對高位的鈾價,其生產(chǎn)均具備較好的經(jīng)濟效益,供給端的調(diào)整將跟上需求端增長的步伐,供需的偏緊狀態(tài)或?qū)⒅鸩骄徑狻?/p>

基于URC自主研發(fā)的供需成本模型,本期略微下調(diào)了中長期現(xiàn)貨價格指數(shù)。

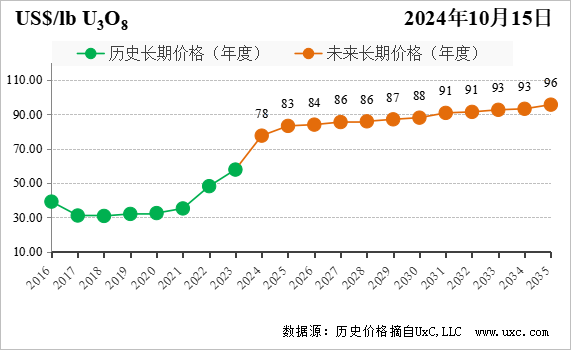

三、中長期-年度長期價格預測指數(shù)(季度更新)

為進一步完善天然鈾價格預測體系,研發(fā)了天然鈾長期價格預測指數(shù)模型,從本期開始,將按季度發(fā)布長期價格預測指數(shù),詳情見下。

天然鈾長期價格(Long Price,簡稱LP)是買賣雙方簽署天然鈾長期合同時的重要價格參考基準。相比于現(xiàn)貨價格,長期價格相對更加穩(wěn)定,主要體現(xiàn)市場供需基本面變化,受到市場情緒的影響相對有限。總體判斷,未來十年,核電需求增長、礦山成本增加、通貨膨脹等因素將驅(qū)動長期價格保持上漲趨勢。但因不同時期市場基本面要素的影響不同,根據(jù)價格上漲節(jié)奏主要分為以下三個階段:

第一階段:2024-2026年,預計價格保持在80美元/磅的平臺期。原因有三,一是三倍核能目標在未來幾年實施的阻力較大,歐美核電企業(yè)對未來到2030年前核電需求的覆蓋率較高,且短期內(nèi)歐美各國批量新建核電的可能性較小,核電企業(yè)采購長貿(mào)合同的緊迫性不高。二是以SPUT為代表的投資基金有限購要求,現(xiàn)貨炒作的動力有限,進而對長期價格帶動作用有限。三是在當前價格水平下,各階段多個鈾礦項目在2024年上線或發(fā)布上線聲明。整體上,該階段需求保持穩(wěn)定,供應雖跟不上需求,但顯著增長,歐美核電企業(yè)采購緊迫性較低,價格將保持在80美元/磅水平位。

第二階段:2027-2030年,價格穩(wěn)步上漲至90美元/磅左右。全球核電需求穩(wěn)步增長,歐美核電企業(yè)將逐步加強對2030年后所需天然鈾的采購。屆時供應端在運項目還有小幅提產(chǎn)空間,新的高勘項目中,從做出投資決策到建設項目并投產(chǎn),至少需要3-5年時間,在此期間幾乎不大可能有新的項目上線。整體上,該階段需求穩(wěn)步增長,供應增長緩慢,價格將逐步上漲。

第三階段:2031-2035年,預計價格將緩慢上漲。該階段需求端繼續(xù)增長,供應端雖然部分礦山因資源耗盡而停產(chǎn),但多個新高勘項目將陸續(xù)投產(chǎn),保證了供應的接續(xù),但新礦山的成本將普遍高于老礦山。整體上看,供應端新舊項目的交接將使價格進入緩慢上漲階段。

基于URC自主研發(fā)的供需成本模型,本期發(fā)布年度長期價格預測指數(shù)。