中信證券認為,我國特高壓電網掀起建設浪潮,深層次驅動核心是我國能源裝機結構不斷轉型而資源區位稟賦分配不均。國家規劃2020年清潔能源裝機量占比達39%、發電比重增至15%,2030年非化石能源發電占比將達50%。我國水、風、光主要分布區域分別在西南與三北地區,與用電需求量較大的華北、華東、華南等地區間存在區位差異,電力需進行長距離輸送與落地環網調配,特高壓建設客觀必要性大。

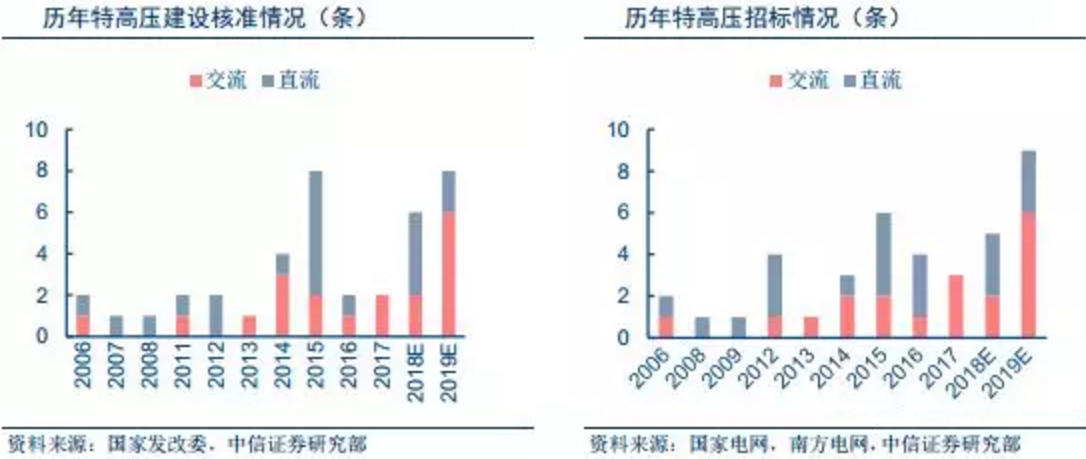

2018年9月國家能源局批復九項輸變電項目,含“五直七交”12條特高壓線路,在基建補短板、穩增長的背景下,規劃2018年四季度至2019年內集中核準投建,將驅動電網投資快速回暖,預計投資額1800~2000億元,釋放站內設備需求約600億元,帶動核心設備龍頭未來2~3年迎來新一輪增長高峰期。

中信證券指出,特高壓線路建設一方面受國家發改委與兩網規劃影響,另一方面需與各省電力余缺調節和能源基地電量外送需求向匹配。按照目前特高壓55%左右的平均利用率測算,預計“十四五”期間國內特高壓輸電線路建設需求將達10~13條。

站內設備占特高壓線路投資比重約30%~35%,技術壁壘高、競爭格局清晰;交流GIS、交流變與直流換流閥、換流變等核心設備占總投資額比例約15%,單線訂單量大,毛利率處于30%~40%的較高水平。近年核心設備廠商頭部聚集效應愈發顯著,競爭參與者逐漸減少,龍頭廠商有望深度受益。中信證券預計核心設備龍頭平高電氣、許繼電氣2020年特高壓業務凈利較2018年業績低谷的彈性可達100%~120%;國電南瑞資產重組后強化特高壓及柔直龍頭地位,預計2020年相關業務凈利彈性亦可達15%~20%。

中信證券認為,隨著新一輪12條特高壓線路的規劃投建,站內設備供應商未來兩年有望迎來約600億元訂單放量。同時,隨著主要設備近年來競爭格局日漸穩定、清晰,各細分領域龍頭企業中標占比高、自身受特高壓高毛利率產品帶來的業績利好顯著。