執(zhí)行摘要1市場并沒有像大家所討論的那樣變化很大

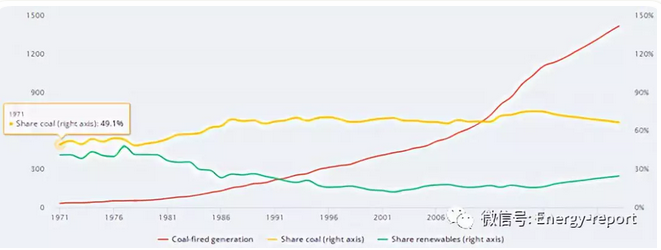

2017年,全球煤炭需求恢復增長。 由于全球經濟增長走強增加了工業(yè)產出和用電量,在經歷了兩年的下降后,去年全球煤炭需求同比增長了1%,達到75.85億噸。全球煤電發(fā)電量增加了250多太瓦時(TWh),同比增長約3%,約占全球發(fā)電量增量的40%。在經歷了幾年的下降后,煤炭在電力結構中的占比為38%。在中國和印度強勁的煤電發(fā)電量增長的推動下,煤炭需求預計在2018年將再次增長。

圖1 煤炭消費變化 2016~2017

市場趨勢對變化具有抵抗力。 煤炭——一種碳密集型能源,是能源和氣候政策爭論的核心。在越來越多的國家,消除燃煤發(fā)電是一項關鍵的氣候政策目標。在另一些國家,煤炭仍然是首選的電力來源,被視為豐富且負擔得起。盡管媒體對撤資和遠離煤炭給予了極大關注,但事實證明,市場趨勢對變化是有抵抗力的。

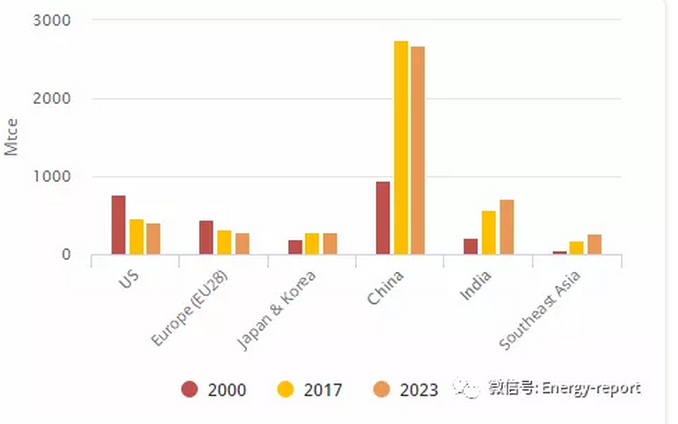

到 2023 年,全球煤炭需求將保持穩(wěn)定。 未來五年,全球煤炭需求將保持穩(wěn)定,歐洲和美國煤炭需求的下降將被印度和其他亞洲國家的增長所抵消。作為全球煤炭市場的主要參與者,中國的煤炭需求或將逐漸下降。主要由于可再生能源和天然氣的增長,煤炭對全球能源結構的貢獻將從27%降至25%。

2供應趨緊推高煤炭價格

供應更為緊張的市場正在推動煤炭價格的上漲。 2017年海運煤炭貿易出現了反彈。中國煤炭進口增長1500萬噸,而包括巴西、臺灣、韓國、馬來西亞、墨西哥、摩洛哥、菲律賓、巴基斯坦、土耳其、越南在內的大多數其他大型進口國的煤炭進口量都創(chuàng)造了新的歷史記錄。智利、日本和泰國的煤炭進口量非常接近歷史高點。而歐洲是唯一萎縮的市場。隨著2018年中國和印度的進一步增長,動力煤海運貿易總量接近10億噸。需求的增加導致了價格的上漲。

但更高的價格并未引發(fā)新的投資。 兩年多來不斷上漲的煤炭價格給煤炭生產商提供了更多的現金。其中一些額外收入被用于購買已經生產的資產,或在有限數量的情況中擴大現有業(yè)務。相比之下,對新建煤礦的投資并未取得進展。氣候政策相關的風險、潛在的擱淺資產、產地居民的反對以及對上一次經濟下滑的記憶,使得投資者投資新煤礦的欲望降溫。發(fā)達經濟體的銀行、保險公司、對沖基金、公用事業(yè)以及其他運營商正在退出煤炭業(yè)務。在世界許多地區(qū),對煤炭項目的反對日益強烈,抑制了投資者采取行動的意愿。

圖2 部分國家/區(qū)域煤炭需求(2000、2017和2023)

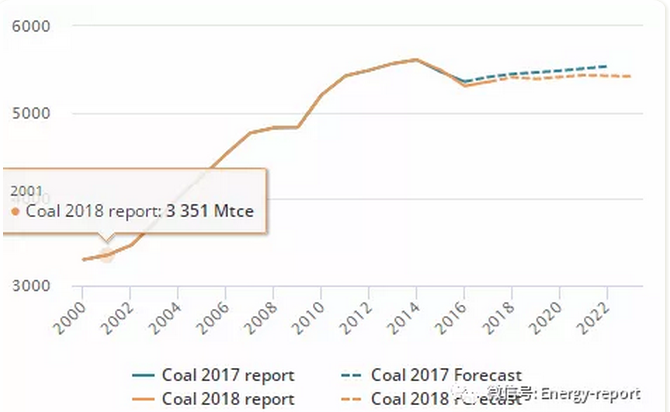

圖3 《煤炭2017》和《煤炭2018》中全球煤炭需求預測的變化

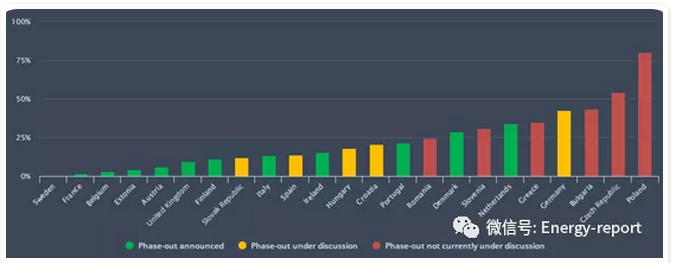

3歐洲的“雙城記”

西歐正在加速其煤炭的退出。 在歐盟28國,三個領域的政策行動正在打擊煤炭需求:應對氣候變化的行動,包括采用排放交易系統(tǒng);對空氣污染采取的行動;在大多數西歐國家,專門逐步淘汰燃煤發(fā)電的行動。隨著可再生能源的擴張,在風電和光伏競爭力不斷增強的刺激下,這些政策努力最終將把煤炭擠出西歐的電力結構。到2023年,至少還有法國和瑞典將關閉最后一個燃煤電廠,德國將是西歐僅存的重要煤炭消費國。

相比之下,東歐的煤炭需求保持穩(wěn)定。該區(qū)域中大多數國家尚未宣布逐步淘汰政策,巴爾干、希臘和波蘭正在建設一些新的燃煤電廠。考慮到這些新電廠大多將取代較舊、效率較低的煤電裝機,煤炭的需求或將不會增加。東歐的一些國家是世界上為數不多的褐煤仍然作為電力系統(tǒng)基石的地方(澳大利亞維多利亞州是另一個例子)。

圖4 煤炭在發(fā)電量中的占比

4藍天,中國的優(yōu)先選擇

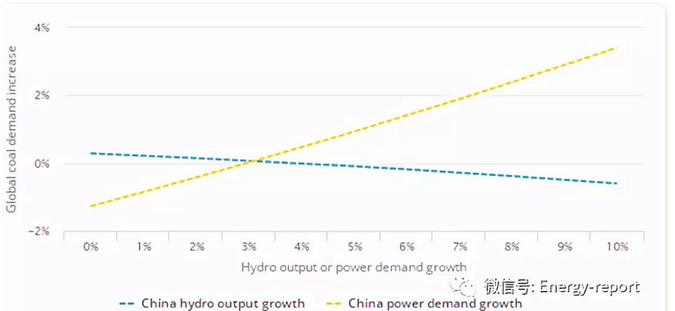

世界上每 4 噸煤炭中就有 1 噸是用于中國發(fā)電而燃燒的。 因此,煤炭的命運在很大程度上取決于中國電力部門。2016年以來中國用電量的反彈支撐了全球煤炭消費的增長。此外,我們預計,中國不斷壯大的中產階級將增加交通和供暖的電氣化,用電量也將增加。在我們的預測中,全球煤炭需求對中國的用電趨勢非常敏感。然而,盡管存在這些因素,我們認為中國經濟正處于結構轉型之中,其電力強度將隨著時間的推移而下降,到2020年阻止煤炭發(fā)電的進一步增長。

"贏得藍天保衛(wèi)戰(zhàn)"仍然是中國政策的優(yōu)先事項。 環(huán)境政策,特別是清潔空氣措施,限制了煤炭的需求。該政策行動的主要目標是減少居民供暖以及商業(yè)和工業(yè)部門的直接煤炭使用和淘汰小型鍋爐。水泥、鋼鐵和小煤電生產商也是中國空氣質量改善行動的對象。用于供暖和工業(yè)的天然氣以及用于發(fā)電的可再生能源是政策的優(yōu)先事項。雖然煤炭的清潔使用是該戰(zhàn)略的另一個支柱,但是我們看到煤炭消費顯著增長的唯一部門是煤炭轉化,即煤炭轉化為液體、煤炭轉化為天然氣和煤制化學品。考慮到所有這些因素,我們維持了去年報告中的預測,即中國煤炭需求已進入緩慢但結構性下降的趨勢,平均每年不到1%。

圖5 全球煤炭需求,中國水電發(fā)電量和電力需求之前的關系

5印度,煤炭的最安全賭注

印度無與倫比的煤電增長時期仍將持續(xù)。 自1974年以來,印度的煤電發(fā)電量不斷增長。由于預計到2023年印度經濟年均增長8%以上,電氣化進程仍在繼續(xù),預計在此期間,電力需求將保持年均5%以上的增速。大規(guī)模的可再生能源擴張和在新的煤電廠使用超臨界技術,將減緩煤炭需求的增長,到2023年,印度煤炭需求每年的增長率將低于4%,而過去十年的平均增長率超過6%。電力部門之外,經濟增長和基礎設施發(fā)展將拉動鋼鐵和水泥行業(yè)對煤炭的消費。

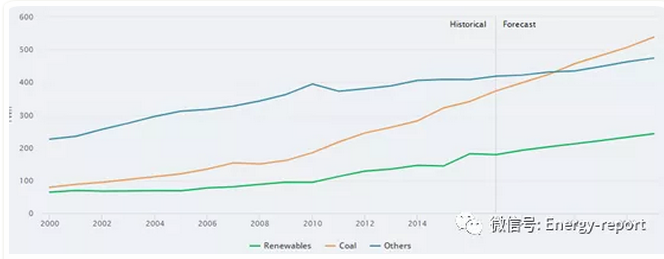

圖6 印度煤電發(fā)電量將繼續(xù)增長

南亞和東南亞是煤炭消費的第二大增長引擎。 印度尼西亞、巴基斯坦、孟加拉國、菲律賓和越南的人口加起來超過8億,年人均用電量剛剛超過800千瓦時,是歐盟28國年人均用電量水平的七分之一。在在建燃煤電廠的支持下,增加煤電發(fā)電量將是這些國家煤炭需求增長的主要推動力。在人均用電量較高的其他國家,如馬來西亞和阿拉伯聯(lián)合酋長國,由于能源結構多樣化政策的推動,新建燃煤電廠裝機容量大。截至2023年,東南亞煤炭需求或將以每年5%以上的速度快速增長,不過,擁有近1.5億噸標準煤增量需求的印度支持了最大的絕對增長。

圖7 東南亞發(fā)電量 按來源

6中國仍然是煤炭貿易的“變數”

印度、韓國,尤其是中國至關重要。 煤炭進口的未來仍然與南亞和東南亞掛鉤。對印度來說,在煤炭生產和運輸方面取得的進展不足以減少進口,我們已經向上修訂了對動力煤進口的預測。預計韓國、越南、馬來西亞、菲律賓、巴基斯坦等國家也將實現增長。相比之下,對歐洲的進口也會隨著時間的推移而下降。總體而言,市場走向取決于中國,中國的規(guī)模和不斷變化的政策使其具有獨特的潛力,可以將進口從一年轉向另一年。雖然沿海地區(qū)國內價格和進口價格之間的套利是相關的,但政策(例如進口配額、港口上限、稅費和煤質檢測)也很重要。

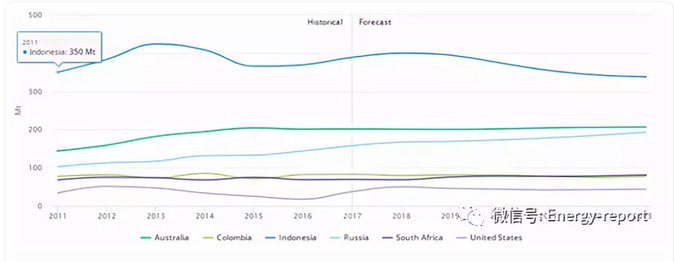

澳大利亞恢復了在出口市場的領導地位,但印度尼西亞緊隨其后。 在我們的預測中,在國內需求增加和價格下降的推動下,印度尼西亞的出口下降,使澳大利亞成為世界上最大的煤炭出口國。如果煤炭價格上漲,這種情況可能會改變,因為印度尼西亞生產商在價格有吸引力的情況下,有提高產量的記錄。我們預計俄羅斯的煤炭出口量將增加:俄羅斯正在加強出口基礎設施,并以亞洲市場為目標。與2017年相比,我們對美國煤炭出口的預測變化不大。豐富的廉價天然氣和可再生能源擴張將繼續(xù)擠壓國內煤炭發(fā)電量,出口將取決于國際市場的普遍價格,因為美國仍然是一個搖擺的供應國。

圖8 動力煤出口6國的演變

7

煤炭是最具爭議的燃料

一個星球,兩個煤炭世界。 自2015年以來,我們觀察到,煤炭消費逐步向亞洲的轉移,以及兩個世界的出現——一個是煤炭發(fā)電的世界,另一個是沒有煤炭發(fā)電的世界,將很難就煤炭和減排達成協(xié)議。當英國和加拿大發(fā)起Powering Past Coal Alliance時,這一點變得更加明顯,有20多個國家以及州、省、市和企業(yè)加入了該聯(lián)盟,他們承諾到21世紀30年代結束煤電有增無減的狀態(tài)。如今,加入該聯(lián)盟的國家用于發(fā)電的煤炭占全球煤炭消費量的不到2%。然而,在許多其他國家,鑒于煤炭仍然是最經濟的能源,因此它并未走向終結的命運。

碳捕獲、利用與封存(CCUS)是這兩個世界之間的橋梁。如果要在實現巴黎協(xié)議總體目標的同時,長期繼續(xù)使用煤炭,CCUS必須參與投資組合。國際能源署致力于繼續(xù)在這一關鍵技術的基礎上造勢。雖然2018年在政策和項目方面帶來了一些好消息,但我們在部署CCUS方面的進展仍然遠遠未達到可持續(xù)能源未來所需的程度。