弗里德曼的觀點是在咸水研究所(salt twater institution)與凱恩斯主義者展開較量。幾十年來,凱恩斯主義者一直辯稱,決定經(jīng)濟活動的是赤字支出。在標(biāo)準(zhǔn)凱恩斯模型中,貨幣問題往往被忽視。如果被問及這一問題,支持者會斷言,“流動性”陷阱本質(zhì)上使貨幣舉措毫無用處。

當(dāng)弗里德曼、保羅•薩繆爾森(Paul Samuelson)和羅伯特•索洛(Robert Solow)(都是諾貝爾獎得主)在麻省理工學(xué)院和另外幾個地方討論這個問題時,這場爭論最終得到了解決,至少部分解決了。他們當(dāng)時的結(jié)論是“錢很重要”。這并不意味著赤字支出不重要,正如剛剛結(jié)束的共和黨國會所明確表明的那樣。然而,貨幣政策很重要。

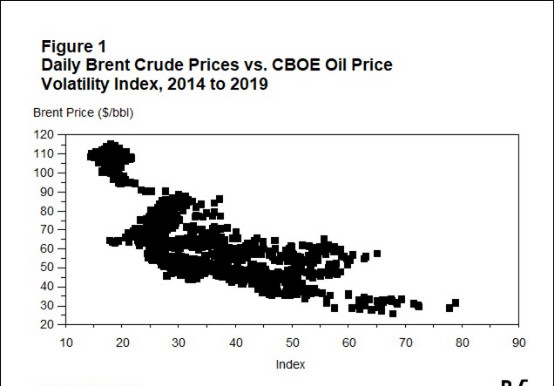

同樣,油價波動也很重要。為了進一步說明這一點,請參見圖1,該圖將布倫特原油(Brent)的每日價格與芝加哥期權(quán)交易所(CBOE)的油價波動指數(shù)進行了比較。該圖展示1274次觀測結(jié)果。人們不需要計算機,統(tǒng)計學(xué)學(xué)位或計量經(jīng)濟學(xué)博士學(xué)位就能理解,低波動率與高價格相關(guān),高波動率與低價格相關(guān)。

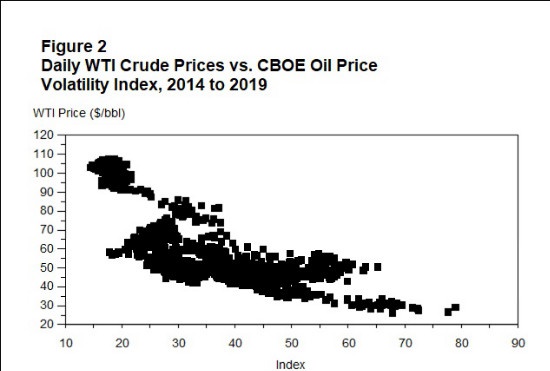

圖2顯示了WTI價格與同一波動指數(shù)之間的關(guān)系。同樣,結(jié)果是顯而易見的。高價格與低波動率相關(guān),低價格與高波動率相關(guān)。在一個模型中,僅波動性就解釋了2014年至2019年期間WTI價格每日變化的40%,該模型通過調(diào)整消除了自相關(guān)性。

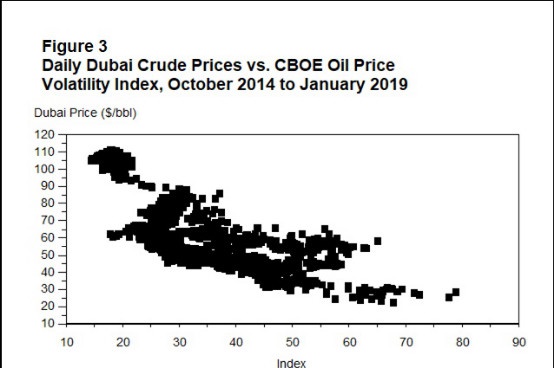

迪拜原油價格也得到了同樣的結(jié)果,盡管它是在世界的另一端交貨。美國市場的長臂延伸至波斯灣。從圖3可以看出,布倫特原油和WTI原油的關(guān)系基本相同。CBOE的波動性解釋了迪拜原油價格40%的差異,正如它解釋了布倫特原油和WTI原油價格的變動一樣。

這些數(shù)據(jù)清楚表明,尋求更高價格的石油輸出國需要減少波動性。僅僅開會討論減產(chǎn)似乎已經(jīng)不夠了。 或許聽到這番話的投資者或投機者不再相信政府會采取任何行動。甚至有可能,一些參與者聽到這些言論后,賣出期貨或買入看跌期權(quán),押注于歐佩克或OPEC+。他們的行為加劇了價格的波動性,并促使原油價格下跌。

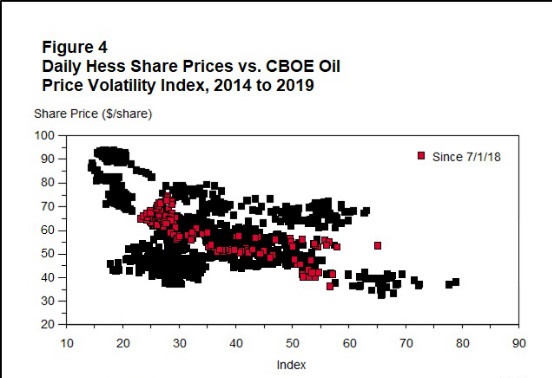

參與美國頁巖開發(fā)以及參與圭亞那等海上開發(fā)的獨立石油公司們也受到價格波動率的影響。舉例來講,圖4顯示了價格波動率對獨立石油公司Hess公司的股價的影響。

在一個統(tǒng)計測試中,通過對Hess公司每天股價的回顧,我發(fā)現(xiàn),自2018年7月1日以來,波動率的變化解釋了97%的Hess公司股價變動。Hess公司的經(jīng)理們顯然需要抑制價格波動來提升他們的股票價值。

Hess公司的CEO赫斯(John Hess)尚未認識到波動性的重要性。相反,他認為石油行業(yè)需要聘請公關(guān)人員,正如他最近在瑞士達沃斯舉行的世界經(jīng)濟論壇上所解釋的那樣: “你如何讓投資者的心和想法回歸?這對我們的行業(yè)來說是一個真正的挑戰(zhàn)。”

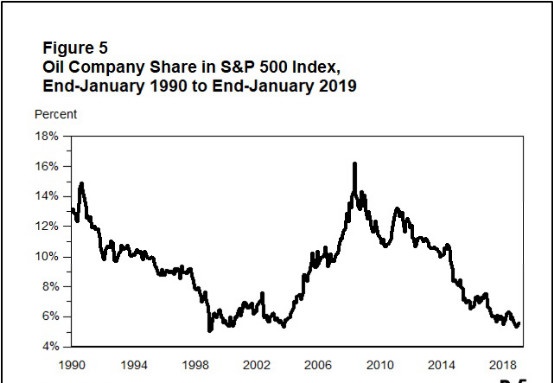

他說,投資者對石油行業(yè)的失望表現(xiàn)在能源公司在標(biāo)準(zhǔn)普爾指數(shù)中的份額從10年前的16%下降到了5.5%。

“我們將不得不與標(biāo)普指數(shù)中的其它行業(yè)競爭,以創(chuàng)造更有吸引力的價值主張。一種新的模式正在形成,即產(chǎn)生現(xiàn)金流,并將其中一部分與投資者分享,”他表示。

赫斯后來補充說:“我們(石油公司)需要與決策者和公眾接觸,讓他們了解我們面臨的巨大任務(wù)。他和其它主要石油公司的高管們指出,必須在勘探開發(fā)上投入數(shù)十億美元。”

首先,我注意到Hess公司的股價已經(jīng)從2014年8月的最高點下跌了21%。赫斯聲明的最后一句話可以部分解釋股價下跌的原因,即該公司將部分自由現(xiàn)金分給了投資者。該公司的股票分紅率為1.75%。如果該公司與投資者分享更多現(xiàn)金,減少鉆探,這一比例將顯著提高。例如,埃克森美孚的股票分紅率為4.3%,而雪佛龍的股票分紅率為4%。

一個簡單的事實是,Hess公司似乎沒有給投資者提供具有吸引力的回報。然而,公司的問題不僅僅是產(chǎn)生現(xiàn)金流。在達沃斯論壇上,赫斯,還有其它主要石油公司的高管以及歐佩克秘書長默罕默德•巴爾金多(Mohammed Barkindo)都哀嘆現(xiàn)在的石油行業(yè)無法吸引投資者。如圖5所示,石油公司在標(biāo)準(zhǔn)普爾500指數(shù)中的份額已經(jīng)從2008年16%的峰值穩(wěn)步下降。投資者漸漸對石油行業(yè)沒了興趣。

我真的懷疑是否很多讀者相信Hess公司、石油集團、甚至與歐佩克合作的石油行業(yè),能夠通過公關(guān)活動改變投資者的看法。除非采取其它措施,否則這種努力幾乎總是適得其反。

決策層也不太可能被說服采取更多行動來“解決(石油公司)面臨的巨大問題”。石油公司和石油行業(yè)只能獨自面對。

不過,產(chǎn)油國,甚至德克薩斯州等州,以及阿爾伯塔省等省,都可以采取一些措施來解決投資者的問題。即使是單獨行動以避免違反反托拉斯法的公司也會有所幫助。他們所需要做的就是采取措施降低價格波動率。

再重申一下。對油價上漲感興趣的產(chǎn)油國、產(chǎn)油油州(省)可以通過降低油價波動率來實現(xiàn)這一目標(biāo),它們可以通過干預(yù)市場來減緩油價的下跌或上漲。

在過去45年里,歐佩克的石油部長們,以及現(xiàn)在加入他們努力管理市場的其他產(chǎn)油國的部長們,一直相信,在他們斷斷續(xù)續(xù)的會議之后,他們可以通過發(fā)布有關(guān)生產(chǎn)和出口決定的聲明來左右市場。例如,在2018年11月,沙特石油部長哈立德法利赫(Khalid al Falih)在歐佩克會議前一個月的一次講話中說:“我們需要盡一切努力來平衡石油市場”。這位部長可能預(yù)計,在這一聲明發(fā)表后的第二天,市場將作出積極反應(yīng)。然而,在這次聲明后,價格在一周內(nèi)又下跌了7%。

如果法利赫部長或其他沙特官員介入并購買石油,情況就會大不相同。如果最初的買家同意,沙特阿拉伯本可以回購一艘已裝載要啟航的貨船。或者,沙特阿拉伯也可以在迪拜現(xiàn)貨市場購買石油。就此而言,沙特阿拉伯本可以購買一批布倫特原油或WTI中質(zhì)原油。所需要的只是采取行動,將石油撤出市場。

一個更簡單、更快的策略是在期貨市場購買石油。事實上,如果政府購買相對少量的期貨,就能阻止價格下跌。 這相當(dāng)于購買實物石油,但可能是瞬間發(fā)生的。如果在這些購買之后達成一項削減供應(yīng)的協(xié)議,那么價格下跌本可以迅速得到遏制。

今天,那些對穩(wěn)定油價感興趣的人,比如石油出口國的部長們,需要認識到他們的言論幾乎沒有影響,除非他們立即采取行動,比如取消發(fā)貨或出售庫存中的石油現(xiàn)貨。石油市場,尤其是期貨市場,已經(jīng)發(fā)展到交易員可以在一分鐘內(nèi)增加或減少相當(dāng)于一天全球消費量的1億桶石油。 此外,這些交易量的背后是全球主要金融機構(gòu)持有的現(xiàn)金。

在不到一個月的時間里,全球石油行業(yè)的代表們將在休斯敦召開一年一度的CERAWeek會議。約翰•赫斯(John Hess)在達沃斯提出的話題,可能是討論的最重要話題之一。不過,如果聚集在休斯頓的高管們真的想看到更高的價格,他們將把重點放在穩(wěn)定價格的計劃上。期貨市場應(yīng)該被視為一個工具,可以幫助他們實現(xiàn)目標(biāo)。