補(bǔ)貼退坡凜冬將至之際,上海和西安的兩把火,正將國內(nèi)消費(fèi)者對(duì)新能源汽車的信心降至冰點(diǎn)。

作為各自品牌的高端車型,先后自燃的特斯拉Model S與蔚來ES8本應(yīng)擁有更高的安全標(biāo)準(zhǔn)。然而,在長續(xù)航已成電動(dòng)車第一標(biāo)準(zhǔn)的市場環(huán)境下,高端車型要拼續(xù)航,就必須搭載更高能量密度的動(dòng)力電池;遺憾的是,如今動(dòng)力電池的高能量密度與安全性仍不可兼得。

既然長續(xù)航、高能量密度趨勢(shì)不可逆,犧牲安全性似乎成了唯一選擇。中科院院士、清華大學(xué)教授歐陽明高就曾在多個(gè)公開場合反復(fù)指出:“電動(dòng)汽車面臨的最大風(fēng)險(xiǎn),就是電池安全性”。

高端車型的里程競逐,挑戰(zhàn)的實(shí)際上是動(dòng)力電池廠商的工藝極限。

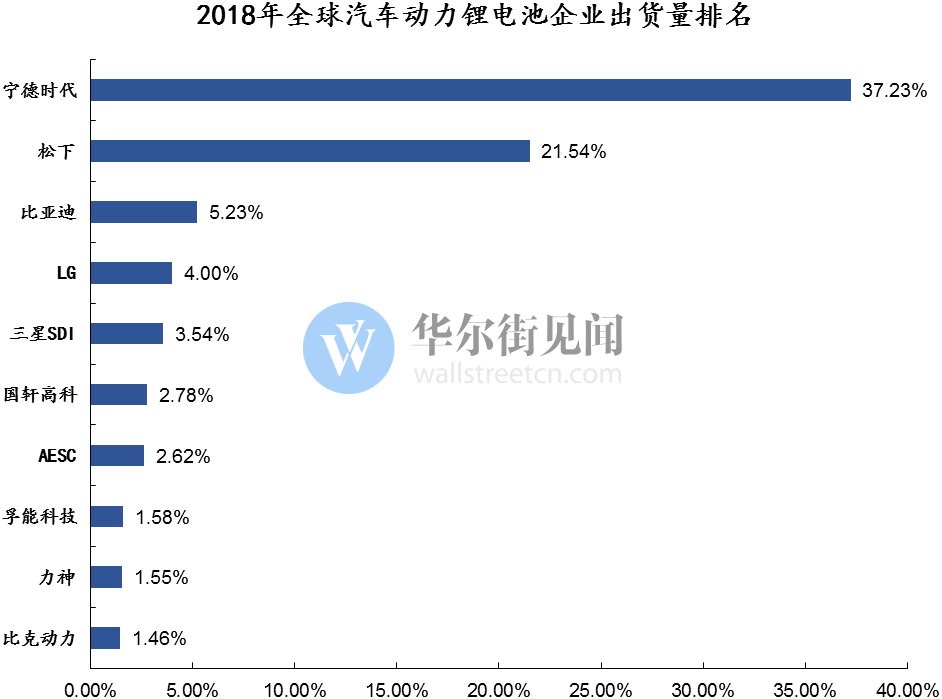

根據(jù)最新數(shù)據(jù),2018年,寧德時(shí)代與松下獨(dú)占全球汽車動(dòng)力鋰電池出貨量前二。作為蔚來與特斯拉各自的供應(yīng)商與多達(dá)25%-40%的成本構(gòu)成,解決里程焦慮他們當(dāng)仁不讓,出了安全問題他們也義不容辭。

為蔚來ES8提供高能量密度VDA方形電芯的寧德時(shí)代,此番再度成為“背鍋俠”:去年9月,威馬實(shí)驗(yàn)車自燃事件就讓寧德時(shí)代三天跌去了270億市值,本次事件發(fā)生后,寧德時(shí)代股價(jià)同樣加速下墜。

而對(duì)以業(yè)內(nèi)最成熟的圓柱電池獨(dú)家供貨特斯拉已久的松下來說,比起上海地庫的這場大火,與美國老伙計(jì)之間彌漫的硝煙更值得令人擔(dān)心。

“Gigafactory(超級(jí)工廠)的松下電池生產(chǎn)線年產(chǎn)量僅為約24GWh,自去年7月份以來,就一直限制著Model 3的產(chǎn)量。在現(xiàn)有電池生產(chǎn)線達(dá)到接近35GWh之前,特斯拉不會(huì)花錢來擴(kuò)建新的生產(chǎn)線。” 在日經(jīng)新聞報(bào)道松下將凍結(jié)與特斯拉超級(jí)工廠的合作擴(kuò)張計(jì)劃后,馬斯克立刻通過推特“甩鍋”,將一季度交付量遠(yuǎn)遜市場預(yù)期的矛頭直指松下。

02松下:后發(fā)制人的“彎道漂移”

在以埋頭苦干聞名的日企中,松下絕對(duì)算得上是個(gè)異類。

“我們公司在東京有家研究所,名叫 SONY,一旦發(fā)現(xiàn)貴公司推出的新產(chǎn)品銷路不錯(cuò),我們只要照著做就行了”。當(dāng)初松下幸之助對(duì)盛田昭夫說的這番話,即為松下經(jīng)營理念的真實(shí)寫照。

出身于日本商業(yè)之都大阪,松下天生帶有關(guān)西人特有的變通精明與實(shí)用主義,這與盤踞東京灣、一心攀登技術(shù)高峰的索尼們形成了鮮明對(duì)比。具體到商業(yè)模式上,往好了說是善于模仿,往差了說就是抄襲成性。

這樣的實(shí)用主義延續(xù)到了電池領(lǐng)域。1992年,索尼率先發(fā)明鋰離子電池,自1931年就開始生產(chǎn)干電池的松下嗅到商機(jī),迅速在1994年啟動(dòng)鋰電池研發(fā)量產(chǎn),到了1998年,松下生產(chǎn)的18650圓柱電池已經(jīng)在世界各大筆記本電腦上實(shí)現(xiàn)批量裝配。但不同于索尼在家電領(lǐng)域的止步不前,松下選擇通過跨界將這款電池發(fā)揚(yáng)光大。

松下對(duì)汽車領(lǐng)域的進(jìn)軍早有預(yù)謀:在索尼發(fā)明鋰電池的同年,松下就已經(jīng)為電動(dòng)車打造了初代鎳氫電池。而真正幫助松下在汽車領(lǐng)域?qū)崿F(xiàn)“從零到一”突破的,除了索尼奉上的技術(shù)大禮,還要感謝日本精益制造之魂——豐田的貴人相助。

1993年,由豐田出資80.5%,松下出資19.5%的松下電動(dòng)汽車能源株式會(huì)社(后來大名鼎鼎的PEVE)成立;1997年,全世界首輛混合動(dòng)力汽車豐田普銳斯問世,搭載的正是松下制造的方形鎳氫電池。自那以來,PEVE電池工廠已經(jīng)累計(jì)向全球700萬輛以上的混動(dòng)車型提供了車載電池。從模仿研發(fā)到跨界首發(fā),松下將后發(fā)優(yōu)勢(shì)與應(yīng)用創(chuàng)新發(fā)揮得淋漓盡致。

2010年,松下與豐田再續(xù)前緣,共同投資了仍處于襁褓期的特斯拉。但隨著豐田與特斯拉共同打造、于2012年上市的第二代純電車RAV4 EV銷量不佳,雙方的合作在價(jià)值觀與商業(yè)利益層面均出現(xiàn)裂痕。隨著2013年“日本重振戰(zhàn)略”將氫能源提到國策層面,豐田干脆放棄純電方向,在回到混動(dòng)路線的同時(shí),開始全力研發(fā)氫能源車——豐田的野心,是跨越純電階段,直接打造次世代產(chǎn)品。

兩大新老勢(shì)力的鬧翻卻絲毫沒有影響大阪商人賺錢,在繼續(xù)為豐田提供混動(dòng)方案的同時(shí),松下開始為特斯拉量身定制純電方案。自此,松下獨(dú)霸業(yè)界的圓柱電池工藝與特斯拉笑傲江湖的BMS電控技術(shù)開始了天作之合,共同開啟了新能源車的純電時(shí)代。

在共同打造了驚艷世人的Model S與Model X系列后,松下的動(dòng)力電池工藝在Model 3上登峰造極:

產(chǎn)品層面,松下在內(nèi)華達(dá)1號(hào)超級(jí)工廠制造的這款21700電池,相較于此前搭載與Model S/X的18650電池更高、更密、更輕:高達(dá)300Wh/kg的能量密度不僅相較前作提升20%,更位居所有純電車型榜首;而在設(shè)計(jì)輕量化的同時(shí),本就領(lǐng)跑業(yè)界的系統(tǒng)成本還實(shí)現(xiàn)了多達(dá)9%的優(yōu)化。

廠商層面,無論是從廠商整體成本還是與Model 3的原材料價(jià)格敏感度來看,松下都甩開寧德時(shí)代、LG與三星數(shù)個(gè)身位。除卻對(duì)于圓柱電池的路線爭議(改善空間有限,電控要求極高),松下的動(dòng)力電池工藝無疑代表了目前業(yè)界最高水準(zhǔn)。

如臻化境的松下電池+天衣無縫的特斯拉電控+“便宜大碗”的Model 3,一切看來都如此美好,為何松下要在此時(shí)萌生退意?除了馬斯克抱怨的產(chǎn)能問題可能存在以外,精明的松下顯然也有著自己的算盤。

在松下如今的四大業(yè)務(wù)中,二次電池隸屬于AIS(汽車與工業(yè)系統(tǒng))的能源業(yè)務(wù)分支,旗下又細(xì)分為二次電池事業(yè)部與特斯拉事業(yè)單元兩大部門。

從投入的角度看,松下對(duì)AIS業(yè)務(wù)可謂揮金如土。2017年,AIS業(yè)務(wù)資本支出一度接近公司總資本支出的70%;而在去年,AIS系統(tǒng)的資本支出再創(chuàng)新高,這其中的一大部分,以特斯拉超級(jí)工廠為代表的固定資產(chǎn)投資與相關(guān)折舊的形式,投向了二次電池隸屬的能源分支。

如此重金的投入背后,是松下對(duì)于AIS業(yè)務(wù)、尤其是能源業(yè)務(wù)銷量與利潤率的長期期許:到2022財(cái)年,松下希望能源業(yè)務(wù)無論在營業(yè)利潤率還是銷量層面,都要實(shí)現(xiàn)翻倍的小目標(biāo)。

但從產(chǎn)出角度看,能源業(yè)務(wù)旗下二次電池業(yè)務(wù)的KPI完成情況并不理想:在重金投入迅速轉(zhuǎn)化為產(chǎn)能擴(kuò)張的同時(shí),二次電池業(yè)務(wù)收入占比毫無起色,營業(yè)利潤率也明顯在拖松下后腿。站在松下角度來看,在經(jīng)歷了4年的停滯不前之后,很難不對(duì)“4年翻倍”的小目標(biāo)產(chǎn)生懷疑。

“美國不留爺,自有留爺處”,在如此微妙的時(shí)刻,特斯拉“公開甩鍋“的做法很可能將讓松下決意走上豐田的老路。如今的松下傾向于保留特斯拉事業(yè)部獨(dú)立運(yùn)行,但繼續(xù)激進(jìn)投入已幾無可能;同時(shí),隨著日本sumoto工廠與中國大連/蘇州工廠建成投產(chǎn)、中國市場補(bǔ)貼完全退坡鐘聲臨近,松下的業(yè)務(wù)重心將逐步回撤亞洲,并重點(diǎn)進(jìn)攻中國市場;工藝方面,原先專供特斯拉的圓形為主也將過渡到更適應(yīng)國際市場要求的“方圓結(jié)合”。

從模仿索尼到合資豐田,再從專精混動(dòng)到純電之王,松下電池之路的每一步都體現(xiàn)了精準(zhǔn)老辣的擇時(shí)眼光。在與特斯拉聯(lián)手締造了電動(dòng)傳奇之后,再次顯露戰(zhàn)略“漂移”意圖的大阪商人,可能已再次先于世人一步,看到了特斯拉的窮途末路。

03寧德時(shí)代:政策東風(fēng)的直道超車

“我們不是黑馬,我們是厚積薄發(fā)。”當(dāng)被問及為何能成為黑馬時(shí),寧德時(shí)代董事長曾毓群回應(yīng)道。

相比于擅長模仿與應(yīng)用創(chuàng)新、帶有濃厚中國企業(yè)風(fēng)格的松下,寧德時(shí)代反而更像一家擅長研發(fā)與技術(shù)創(chuàng)新的日企。

與松下一樣由做消費(fèi)品電子起家,寧德時(shí)代的前身新能源科技集團(tuán)(ATL)1999年在香港成立。通過率先將美國貝爾實(shí)驗(yàn)室的聚合物鋰電池專利技術(shù)產(chǎn)業(yè)化,ATL在2004年成為了蘋果筆記本的鋰電池供應(yīng)商;2005年, 世界領(lǐng)先的電子元器件集團(tuán)日本TDK對(duì)ATL進(jìn)行了全資收購,ATL成為日資控股公司;自此,日本精益生產(chǎn)的理念植根于寧德時(shí)代的基因中。

2008年,曾毓群斥資15億美元在家鄉(xiāng)福建寧德建廠,打造全球最大的鋰離子電池生產(chǎn)基地。2011年底,因政策不允許全外資公司涉足動(dòng)力電池生產(chǎn),時(shí)任ATL總裁的曾毓群與曾任東莞新能源研發(fā)總監(jiān)的黃世霖決定將動(dòng)力電池事業(yè)部單獨(dú)拆分,寧德時(shí)代正式成立。

正如松下獲“貴人”豐田相助,寧德時(shí)代能在短短7年時(shí)間內(nèi)問鼎全球動(dòng)力電池銷量冠軍,首先離不開寶馬的提攜:2012年,寶馬看中ATL此前為蘋果供貨的經(jīng)驗(yàn),選中寧德時(shí)代為合作方,共同為華晨寶馬旗下的之諾電動(dòng)車開發(fā)動(dòng)力電池。在研究多達(dá)800的德文標(biāo)準(zhǔn)以及與寶馬派駐的工程師團(tuán)隊(duì)長期交流的過程中,寧德時(shí)代不僅奠定了簡潔可靠的方形而非連接繁復(fù)的圓柱技術(shù)路線,更在日系精益生產(chǎn)的基因基礎(chǔ)上,兼容并包了德系整車廠的工程師思維。

但與松下善于擇時(shí)的打法不同,寧德時(shí)代的成功更多依仗的是中國新能源市場的地利人和。

2014年以來國家政策對(duì)新能源市場的大力扶持,成為了寧德時(shí)代迅速成長的東風(fēng)。2018年,美國新能源乘用車銷量的前4名均由松下供貨,但在全球新能源乘用車前十中,寧德時(shí)代供貨的北汽新能源EC系列已位列第二,比亞迪與江淮的身影也緊隨特斯拉Model S/X出現(xiàn);在政策補(bǔ)貼幅度更甚的客車領(lǐng)域,宇通客車憑借3.6Gwh的裝機(jī)量,成為2018年寧德時(shí)代最大裝機(jī)量客戶;除此之外,包括寶馬在內(nèi)的傳統(tǒng)車企以及包括蔚來在內(nèi)的造車新勢(shì)力也將構(gòu)成寧德時(shí)代重要的需求增量。

而對(duì)以松下為代表的外資電池廠來說,2014年紛紛入華的積極布局由于2015年3月工信部公布的一紙動(dòng)力電池“白名單”(《汽車動(dòng)力蓄電池行業(yè)規(guī)范條件》)戛然而止。自那以來,外資動(dòng)力電池從未登上過純電動(dòng)乘用車的白名單,該名單直到今年4月才對(duì)三星與LG首次松動(dòng)。

雖然政策對(duì)外資電池廠入華競爭的隔絕客觀存在,但不同于以“騙補(bǔ)”為出發(fā)點(diǎn)的低端玩家,寧德時(shí)代扎實(shí)的研發(fā)功底,仍使其在政策補(bǔ)貼對(duì)能量密度日趨嚴(yán)苛的要求中脫穎而出。從公司日前公布的能量密度路線圖看,主打方形電池路線的寧德時(shí)代雖在能量密度上仍遜松下一籌,但考慮到不是所有車企都具備特斯拉一般的電控駕馭能力,方形電池更廣的車型適用范圍足以保證寧德時(shí)代在能量密度的爬坡階段也能收獲足夠訂單。

與國內(nèi)有代表性的三家高端玩家對(duì)比,補(bǔ)貼退坡對(duì)國內(nèi)電池廠商的毛利率影響顯而易見,但寧德時(shí)代在應(yīng)收賬款占營收比例一項(xiàng)顯示出了更為優(yōu)秀的議價(jià)能力。

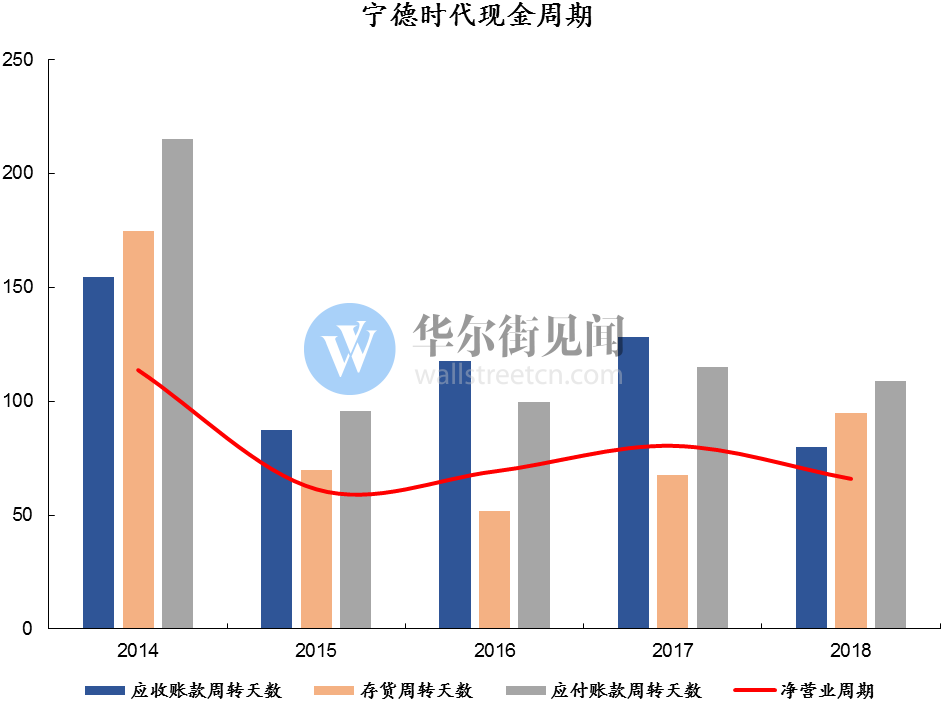

進(jìn)一步拆解現(xiàn)金周期(凈營業(yè)周期)來看,寧德時(shí)代的應(yīng)收賬款周轉(zhuǎn)天數(shù)相對(duì)平穩(wěn),2018年甚至逆勢(shì)出現(xiàn)下降;應(yīng)付賬款周轉(zhuǎn)天數(shù)自2015年以來也呈上升趨勢(shì),顯示其與供應(yīng)商的信任程度不斷加深。唯一美中不足的是存貨 周轉(zhuǎn)天數(shù)的增長,但對(duì)一家銷量呈指數(shù)增長的公司來說,一定程度的存貨堆積無傷大雅。

高企的產(chǎn)銷率與產(chǎn)能利用率也證明了寧德時(shí)代并非盲目擴(kuò)張,的確是供不應(yīng)求——2014至2017年期間,寧德時(shí)代的產(chǎn)能擴(kuò)張了30倍,產(chǎn)銷率仍穩(wěn)居90%以上。

作為一家以研發(fā)為核心競爭力的本土企業(yè),7年做到業(yè)界銷量冠軍的寧德時(shí)代無疑已足夠優(yōu)秀。但疑點(diǎn)在于,公司如今的優(yōu)秀程度能否在補(bǔ)貼完全退坡后,應(yīng)對(duì)來自松下、LG與三星等外資電池廠的正面沖擊——接下來的1年半,將決定寧德時(shí)代在淘汰賽階段的發(fā)車位置。

04決戰(zhàn)2021:補(bǔ)貼退坡的最后沖刺

4月24日,寧德時(shí)代上市以來的首份年報(bào)顯示其2018年凈利潤同比下降12.66%,但對(duì)公司而言,短期盈利能力如今顯得無足輕重:在距離2020年末補(bǔ)貼完全退坡僅剩1年半的當(dāng)下,寧德時(shí)代正在通過與包括一汽、上汽、廣汽在內(nèi)諸多車廠的合資綁定來深挖“護(hù)城河”。與此同時(shí),公司在研發(fā)層面與松下能量密度的差距也仍需發(fā)力填補(bǔ),前提當(dāng)然是守住安全性的底線。

值得一提的是,兩年一度的上海車展上,寧德時(shí)代高調(diào)宣布與華為簽訂合作協(xié)議,這或許將成為影響最終戰(zhàn)果的“X因素”。

跨海漂移的松下選擇回到最初的起點(diǎn),與老戰(zhàn)友豐田再度聯(lián)手:今年1月下旬,豐田官網(wǎng)顯示,將與松下在2020年末之前在日本和中國大連設(shè)立合資動(dòng)力電池公司,其中豐田股份占比為51%,松下為49%,公司主要業(yè)務(wù)除了瞄準(zhǔn)寧德時(shí)代專精的方形電池以外,還兼有下一代全固態(tài)電池的研發(fā)。

自2013年發(fā)力氫能源路線以來,豐田苦于“叫好不叫座”局面已久,而松下與特斯拉的決裂的時(shí)機(jī),正好處于中國新能源市場門戶開放的前夜,雙方的合作使得豐田得以修正過于激進(jìn)的技術(shù)路線,松下也再不必為業(yè)務(wù)增長舍近求遠(yuǎn)。90年初,雙方在汽車領(lǐng)域的第一次合資,就締造了第一臺(tái)混動(dòng)汽車普銳斯,并開啟了新能源汽車的新紀(jì)元。時(shí)隔近30年后,雙方再度一拍即合,動(dòng)力電池江湖也勢(shì)必將迎來一場腥風(fēng)血雨。

屏息以待2021發(fā)令槍響,寧德時(shí)代與以松下為代表的外資電池廠,將在中國展開一場堂堂正正的較量。