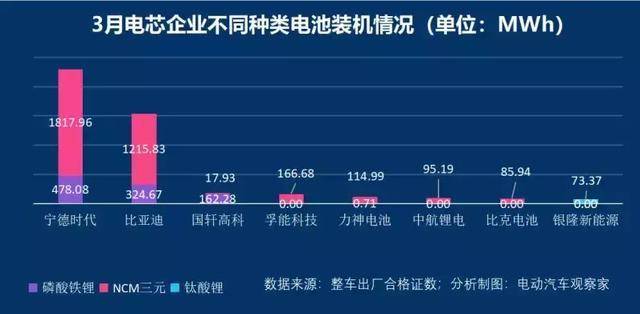

進入3月份,動力電池裝機量仍舊是寧德時代和比亞迪雙峰矗立,不過比亞迪和寧德時代的差距略為收窄,但這一趨勢是否有持續(xù)性?我們在后文做了一些分析。

已經(jīng)很久沒有出現(xiàn)在動力電池排行榜前列的中航鋰電,擠進了前六強。這家本是成飛集成控制的老牌動力電池廠家,去年底易主,成為江蘇金壇地方控股公司。更為不同的是,該公司供應(yīng)對象已經(jīng)從商用車已經(jīng)轉(zhuǎn)變?yōu)槌擞密嚍橹鳌?/p>

1

新能源汽車平均電池裝機量增加

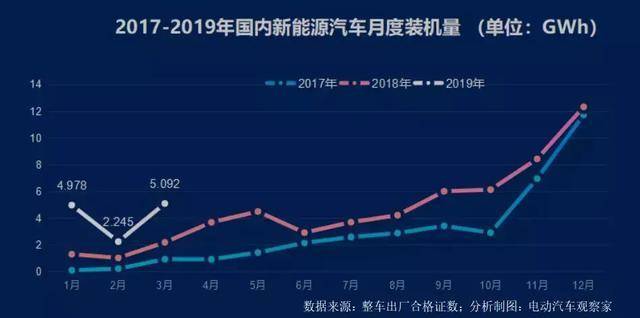

今年3月,國內(nèi)動力電池裝機量為5.09GWh,同比增長達(dá)132.7%,環(huán)比增長126.8%。前3個月累計裝機為12.3GWh,同比累計增長達(dá)172.4%。新能源汽車的產(chǎn)量遠(yuǎn)不如動力電池增長快。2019年1-3月,新能源汽車產(chǎn)量為10.45萬輛,同比增長僅85.8%。

為什么動力電池出貨量增長率比整車大得多?

根據(jù)分析新能源汽車平均單車裝機量。今年前3月平均單車電池裝機量為46.9KWh,而2018年這一數(shù)據(jù)僅為30.9KWh,一年提升了16KWh。當(dāng)然這一過程也是循序漸進的,相較于2018年底平均單車電池裝機量46.7KWh,今年僅增加0.2KWh。

2

優(yōu)勝劣汰繼續(xù)深化

與電池裝機量高速增長相反的是,裝機電池的生產(chǎn)企業(yè)在不斷縮減。

2018年1-3月,配套電池企業(yè)為70家,截至今年3月,配套電池企業(yè)縮減為60家。電池企業(yè)集中度進一步提升,除排名第一、二的寧德時代和比亞迪前三月累計裝機量超過3GWh以外,第三名國軒高科裝機量不足500MWh,其后企業(yè)裝機量更小,呈現(xiàn)出兩極化發(fā)展趨勢。未來動力電池的生產(chǎn)企業(yè)也會進一步減少。

集中度提升也體現(xiàn)在優(yōu)勢企業(yè)的市場份額上。3月份,寧德時代、比亞迪兩巨頭拿下總市場近77%的份額,其中寧德時代占46%,比亞迪為31%,其余33家共同瓜分25%的市場。

作為兩大巨頭,兩家企業(yè)也有著不小的差距。截至去年年底,寧德時代裝機量是比亞迪裝機量的2.02倍,但到今年3月份,寧德時代裝機量是比亞迪的1.4倍。

比亞迪和寧德時代裝機量差距縮小,主要是由配套車輛數(shù)量差距縮小。

根據(jù)統(tǒng)計2018年寧德時代和比亞迪的整車配套量,寧德時代配套了43.7萬輛汽車,比亞迪配套了22.5萬輛車,寧德時代恰好大約是比亞迪的2倍;2019年3月,寧德時代配套4.5萬輛汽車,而比亞迪配套2.8萬輛,大約是比亞迪的1.6倍,也與裝機量1.4倍的差距非常接近。

與寧德時代不同,比亞迪的電池主要自供生產(chǎn)車輛,完全靠自身強大的汽車生產(chǎn)銷售能力支撐,這一數(shù)據(jù)也間接顯示了比亞迪新能源汽車的增量迅猛,比亞迪新能源汽車的市場認(rèn)可度不容小覷。

今年比亞迪的新能源汽車產(chǎn)銷目標(biāo)是翻番,預(yù)計寧德時代配套車輛難以翻番。比亞迪和寧德時代的動力電池出貨量差距確實有望縮小。

3

北汽股份成寧德時代最大客戶,

比亞迪電池全部自身消化

3月份北汽股份(為北汽新能源代工)共生產(chǎn)新能源汽車6539輛,電池裝機量達(dá)381.43MWh,暫時成為寧德時代最大的客戶,吉利汽車以生產(chǎn)5024輛新能源汽車,裝機量達(dá)350.65MWh暫時排名第二。

商用車方面,鄭州宇通和中通客車分列第一、二。兩客車企業(yè)共裝機311.36MWh,是寧德時代兩大商用車客戶。

比亞迪方面,仍然是自供為主。如果將對比亞迪品牌以外品牌稱為外供的話,目前其對外僅為北京華林特裝車有限公司生產(chǎn)的特種車供應(yīng)動力電池9.78MWh,其3月份的外供比例僅為0.62%。嚴(yán)格意義上來說,對華林特裝車的電池供應(yīng)也不算是外供,北京華林特裝車有限公司是由北京環(huán)衛(wèi)集團與比亞迪汽車合資成立,其中北京環(huán)衛(wèi)集團控股51%,比亞迪和杭州西湖比亞迪各占24.5%股份,因此電池也算是自供。

4

中航鋰電擠進前六,

乘用車成其最大配套車型

此外,與2月份相比,力神電池的排名有所上升,替代銀隆新能源躋身五強。力神電池作為前五強的常客,此次重返五強并不稀奇,但是,中航鋰電擠掉卡耐新能源排名第六,值得注意。自2016年,中航鋰電電池出貨量排名第六后,2017、2018年皆未能擠入十強。

去年年底,成飛集成將中航鋰電的控制權(quán)轉(zhuǎn)移給常州金沙科技投資有限公司,這意味著成飛集成放棄了中航鋰電的經(jīng)營權(quán),成為第二大股東;而金沙投資將成為中航鋰電第一大股東,并取得公司的控制權(quán)。

經(jīng)營權(quán)變化之后,中航鋰電的側(cè)重點也有所調(diào)整,配套由商用車為主調(diào)整為乘用車為主的格局。《電動汽車觀察家》統(tǒng)計了中航鋰電的裝機量發(fā)現(xiàn),2018年中航鋰電70%的裝機量在商用車領(lǐng)域,30%在乘用車;但是進入2019年后,其在商用車領(lǐng)域的裝機量僅占總裝機量的0.15%,其余都是乘用車。乘用車市場的開拓,顯然對中航鋰電裝機量的提升起到了關(guān)鍵作用。

5

三元電池繼續(xù)鞏固絕對主導(dǎo)地位

與電池企業(yè)排名變化較大不同,電池路線就穩(wěn)定很多。

三元電池裝機量占據(jù)絕對主導(dǎo)地位。2019年前3月三元材料累計裝機量超過9GWh,是磷酸鐵鋰電池裝機量的3倍多。

具體來看,三元電池在乘用車領(lǐng)域的占比還在擴大,乘用車占三元電池總裝機量的99%,這一數(shù)據(jù)去年3月份為94.5%。與此相對的是,磷酸鐵鋰電池在乘用車上應(yīng)用逐漸減少,今年3月份的裝機量僅占磷酸鐵鋰裝機量15.7%,去年這一數(shù)據(jù)為28.1%。

目前來看,磷酸鐵鋰電池主要配套純電動客車,占3月份磷酸鐵鋰電池所有裝機量的56.2%。鈦酸鋰電池僅配套純電動客車,目前國內(nèi)能夠產(chǎn)業(yè)化應(yīng)用的只有珠海銀隆,目前裝機量較低,短期內(nèi)很難成為主流。

6

錳酸鋰電池未來具備增長潛力

《電動汽車觀察家》發(fā)現(xiàn),自去年10月起,錳酸鋰電池開始在乘用車上應(yīng)用,裝機占比有所抬頭。在此之前,錳酸鋰電池只在商用車領(lǐng)域應(yīng)用。不過,國內(nèi)只有上汽大通生產(chǎn)的純電動乘用車采用錳酸鋰電池,配套電池生產(chǎn)企業(yè)為中信國安盟固利。車型是7人座SUV上汽大通D90,共15輛產(chǎn)出,實現(xiàn)裝機量1.1MWh。今年來錳酸鋰電池在乘用車裝機量占錳酸鋰電池總裝機量的10%左右。

錳酸鋰電池路線是全球較早產(chǎn)業(yè)化、技術(shù)應(yīng)用最為成熟的技術(shù)路線,有成本低、安全性強以及循環(huán)壽命長的特點。產(chǎn)品已經(jīng)被大量應(yīng)用于日產(chǎn)Leaf、雷諾Zoe、三菱i-MiEV等國際車企的電動車型上。截至目前,搭載AESC錳酸鋰電池的日產(chǎn)Leaf車型銷量已經(jīng)超過25萬輛。

錳酸鋰電池的劣勢是高溫性能差、電池容量相對較低。受國內(nèi)政策和技術(shù)積累的因素影響,電池生產(chǎn)企業(yè)在三元鋰電池和磷酸鐵鋰電池領(lǐng)域投入較多,而對于在國外應(yīng)用成熟的錳酸鋰電池,長期以來并沒有得到應(yīng)有的重視。隨著補貼政策的結(jié)束,這一狀況或許有所改變。

目前來看,星恒電源、盟固利、微宏動力、億鵬能源等為代表的動力電池企業(yè)正在深耕錳酸鋰電池,未來市場潛力可期。

7

雖然有99%的三元材料供給到乘用車,但是乘用車可選的的電池種類較多。目前有三元材料、磷酸鐵鋰和錳酸鋰等多種電池可供選擇,但三元電池仍然是主流,占比達(dá)96%。

3月份乘用車裝機量為4.1GWh,其中三元鎳鈷錳(NCM)電池裝機3.9GWh,占比達(dá)95%;鎳鈷鋁(NCA)電池裝機35.3MWh,占比僅為1%。NCA電池是由松下的關(guān)聯(lián)公司聯(lián)動天翼生產(chǎn)的電池,全部應(yīng)用在小鵬品牌的純電動轎車領(lǐng)域,3月份共生產(chǎn)741輛汽車,因此裝機量相對較少。

磷酸鐵鋰電池大部分用在江淮生產(chǎn)的純電動轎車。電池單體是由國軒高科生產(chǎn),3月份共生產(chǎn)4079輛。此外,華晨鑫源重慶汽車有限公司生產(chǎn)的純電動乘用車搭載的是鵬輝電源生產(chǎn)的電池單體,3月份僅生產(chǎn)了1輛。

3月份,商用車裝機量為991.6MWh,電池品種相對較豐富,以磷酸鐵鋰電池為主,鈦酸鋰、錳酸鋰、三元電池為輔。其中磷酸鐵鋰電池裝機達(dá)867.3MWh,占比為87%;鈦酸鋰電池裝機73.4MWh,主要裝載在插混客車、純電動客車、純電動掃路車及燃料電池客車領(lǐng)域,電池單體分別是由中信國安盟固利、億鵬能源、微宏動力生產(chǎn),整體裝機車輛產(chǎn)量相對較少,共裝機231輛。

三元電池和錳酸鋰電池在商用車上裝機占比非常小,僅為4%和2%。

外資企業(yè)中,3月份僅有三洋電池實現(xiàn)有效裝機,主要為一汽豐田和長安福特插混車型配套,3月份裝機量為16.15MWh,同比大增584.53%。

8

磷酸鐵鋰專用車同比暴增,

客車市場逐漸收縮

今年前3月,同比增長最快的車型裝載磷酸鐵鋰電池的純電動專用車,同比增長超過1197%,同時也是裝機占比提升第二快的車型。這是由于補貼退坡,在降低成本的驅(qū)使下,磷酸鐵鋰電池快速回升導(dǎo)致。前3月占比提升最快的車型是裝載三元電池的純電動乘用車,由44.9%提升至68.3%,同時磷酸鐵鋰純電動乘用車的裝機占比由9.9%下降至3.0%,這是由于三元電池的能量密度相對高于磷酸鐵鋰電池,而乘用車對續(xù)駛里程要求相對較高導(dǎo)致。

具體來看,搭載磷酸鐵鋰電池的純電動客車、插混客車以及純電動乘用車,以及搭載三元電池的插混乘用車、純電動專用車以及搭載錳酸鋰電池的純電動客車裝機占比都在下降。六種裝機量占比下降的車型中有三種是客車,僅鈦酸鋰純電動客車和錳酸鋰插混客車市場占比微幅增長和保持不變。

今年前3月,客車裝機占比僅為17.9%,這一數(shù)據(jù)在2018年為24.8%,整體客車裝機量下降較快,一是商用車市場容量本身有限,二是在國內(nèi)客車采購多為政府采購,這說明新能源汽車已經(jīng)從示范運行過渡到終端市場。

整體來看,在補貼退坡的影響下,動力電池市場逐漸趨于理性,技術(shù)路線選擇也朝著性價比更高、安全性更強的方向發(fā)展。