在連續兩輪一般工商業電價大幅下降20%,導致用戶側儲能陷入僵局后,曾被繼續厚望的、呈現爆發式增長的電網側儲能,正在陷入僵局。

近日,能見獲悉,國家電網公司在今年上半年工作會上已經明確,電網側大規模儲能建設暫緩。

這意味著,從2018年開始已經明顯有了活力與張力的電網側儲能,還沒進入大家翹首以盼的“春天”就又急轉直下迎來了“寒冬”。

發展勢頭“正盛”的電網側儲能為何被踩下“急剎車”?電網側儲能的價值到底在哪?未來將何去何從如何?

01臨危受命呈爆發式增長

提起電網側儲能的爆發,還要從2018年夏季鎮江的“用電危機”談起。彼時,位于蘇南電網中心,是華東電網主力電廠的諫壁電廠,由于機組服役到齡,根據國家相關政策,在2017年,便關停了8、9、10號共99萬千瓦的機組。

而原本計劃與之形成無縫銜接的天然氣發電廠因資金問題未能如期建成。進入2018年后,由于夏天日益逼近,前有追兵,后無糧草,鎮江電網迎峰度夏的局勢便日益緊張起來。

在天然氣發電廠項目停滯和即將迎峰度夏的雙重壓力下,能夠在短時間內建成并幫助電網進行調峰的電化學儲能技術得到了國網江蘇的青睞。中國首個百兆瓦電網側儲能電站集群、同時也是世界容量最大的電化學儲能電站集群應運而生。

實際上,鑒于電力系統內存在較大頻率波動風險,系統如果相對較小或系統內機組一次調頻能力相對不足,需要快速充放電設備協助確保系統安全穩定運行。因此,在電網側建設儲能電站可緩解電網部分供電缺口,提高設備的利用效率,降低為滿足短時最大負荷所需的電網建設投資。

在市場需求的驅動及有了鎮江作為突破口后,河南、湖南、甘肅、青海等省區的電網側項目也逐步釋放,2018年10月之后,江蘇二期所涉及到的南京、蘇州、淮安、鹽城、揚州等地也全面跟進,一時間,電網側的產業烽火,已成燎原之勢。

據CNESA儲能項目數據庫數據顯示,2018年新增投運(不包含規劃、在建和正在調試的儲能項目)的電網側儲能規模為206.8兆瓦,占2018年全國新增儲能投運規模的36%,是各類儲能應用之首;年增速更是達到2047.5%,呈爆發式增長態勢。

02“繁榮”過后陷入僵局

雖然電網側儲能在數據上的增速是非常可觀的,但其政策走向與業內的預期還是有很大落差的。

先是今年3月的《政府工作報告》中提出一般工商業電價再降10%,這對電網企業盈利造成的沖擊不容小覷,可能直接導致國網公司對輸配電網基礎設施的投資會有所壓縮。

當儲能人還在為峰谷價差進一步縮小發愁時,緊隨其后,國家發改委又潑來“一盆冷水”。

今年4月份,國家發改委發布《輸配電定價成本監審辦法(修訂征求意見稿)》,電儲能設施未被納入輸配電價,在被熱議了一個月后,國家發改委于5月底正式印發《輸配電定價成本監審辦法》明確電儲能設施不得計入輸配電價,這意味著輸配電價還不能成為儲能尤其是電網側儲能新的可行商業模式。

眾所周知,當前電網側儲能所采用的是租賃模式,即業主建立儲能電站后,通過容量或電量租賃,由電網公司支付租賃費用。租賃期限則不等,租賃期限結束后,再由業主將資產移交給電網公司。(目前,電網側儲能的業主單位基本都是國網直屬或各省網公司下轄單位)

這一模式的關鍵,是電網公司承擔了兜底的作用。正因如此,電網內部希望將儲能資產歸入輸配資產,通過重新厘定輸配電價來疏導投資收益。

而隨著國家否定了儲能計入輸配電價,卻沒有否認租賃制,對于電網公司而言,之前的租賃模式等于犧牲自己的利益來大規模投資電站,這顯然影響電網的積極性。

此外,儲能成本的居高不下也是掣肘其規模化發展的瓶頸。“儲能系統成本從去年十月到現在基本沒有下降,反而隨著安全性手段的提高,成本略有上漲”一位業內資深人士對能見說。

不過不可否認的是,我國電網側儲能還停留在示范項目階段,對于新鮮的事務,我們得允許其有個試錯的過程,只有試錯、找錯、糾錯,產業才能長足發展。

如今,國家電網公司暫停了電網側大規模儲能建設,已經轟轟烈烈上馬的電網側項目被踩下“急剎車”,未來將何去何從?有沒有更有價值的應用模式取而代之?這些都是亟待破解的難題。

免責聲明:本網轉載自合作媒體、機構或其他網站的信息,登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其內容的真實性。本網所有信息僅供參考,不做交易和服務的根據。本網內容如有侵權或其它問題請及時告之,本網將及時修改或刪除。凡以任何方式登錄本網站或直接、間接使用本網站資料者,視為自愿接受本網站聲明的約束。

相關推薦

如果中國德州遇上寒潮——會不會遭遇和美國德州一樣的悲劇?

新中國電力工業經歷了由弱變強、由落后變先進的發展歷程,取得舉世矚目的巨大成就,從安全運行水平低的電網,發展成為世界安全運行水平最高的電網之一,電力供應進入高可靠性水平階段,形成了“全國一張網”。

極端天氣何以引發美國能源大州大停電?

造成美國得克薩斯州大規模停電的冬季風暴漸漸遠去,得州的電力也在逐漸恢復。但據監測電力供應的網站顯示,截至當地時間19日下午,得州全境仍有超過17萬用戶停電。

如果中國遇上德州寒潮,會發生像美國一樣的“電力悲劇”嗎?

帶不動了!美國大停電真的沒法每次都賴“寒潮”。得州悲劇的根本原因在于美國電網規劃存在很大問題,“美國電網類似于一個個小的獨立電網,資本導向決定了其追求的是利潤最大化,同時犧牲了公共風險。美國電力公司本質上不是代表最廣大人民的利益,代表的是股東的利益,這就是體制問題。”“這就是為什么說美國每次斷電不能都拿‘寒潮’作為借口。”

Gridware正為電網故障和野火打造早期檢測傳感器

未來幾年,隨著全球氣候變化加劇風暴和野火活動,電網將越來越多地出現在新聞中,電網承受著越來越嚴峻的壓力。正如TechCrunch記者Jon Shieber周二寫道:“無論是像加州這樣的重度管制市場,還是像德克薩斯州這樣的自由市場,當前的政策都無法阻止天氣造成的破壞,并將人們的生命置于危險之中。” 電網被認為是本世紀人們面臨的最嚴峻挑戰之一的中心。

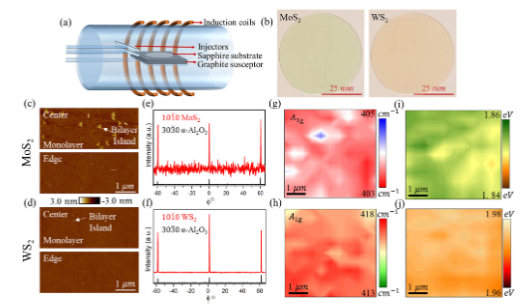

科學家研制出超薄二維材料晶體管:芯片性能將獲得質的提升

根據摩爾定律集成電路上可以容納的晶體管數目在大約每經過18個月便會增加一倍。這也意味著,半導體材料的改善對芯片性能的提升至關重要。據外媒報道,美國賓夕法尼亞州立大學的科學家發表在《自然-通訊》的一項新研究顯示,他們成功研制出了一種超薄二維材料晶體管,這將大大提升未來芯片的性能。