此前,置信電氣發(fā)布了關于籌劃重大資產(chǎn)重組事項的停牌公告。

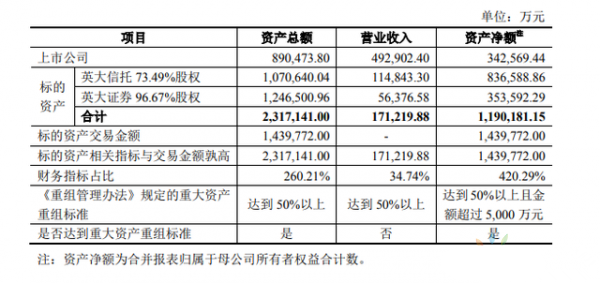

按照計劃,置信電氣將以發(fā)行股份的方式購買英大集團、中國電財、國網(wǎng)新源、深圳國能、湘財證券及深圳免稅集團合計持有的英大證券96.67%股權,以及英大集團、中國電財、濟南能投及國網(wǎng)上海電力合計持有的英大信托73.49%股權,合計作價144億元。

英大集團、中國電財、國網(wǎng)上海電力、國網(wǎng)新源、深圳國能均為國家電網(wǎng)公司控制的企業(yè)。英大信托注冊資本40.29億元,英大證券注冊資本市場27億元。

隨后,重組事項順利推進。10月中下旬,置信電氣公告披露,收到國家電網(wǎng)轉來的國務院國有資產(chǎn)監(jiān)督管理委員會《關于上海置信電氣股份有限公司資產(chǎn)重組及配套融資有關問題的批復》,原則同意公司本次資產(chǎn)重組及配套融資的總體方案。

該收購方案最早為,置信電氣擬發(fā)行2.7億股份,以停牌前的股價4.81元計算,募集資金約為13億,置信電氣計劃用扣除費用外的不超過50%補充流動資金。

最終經(jīng)過調整,置信電氣同時擬向不超過10名投資者非公開發(fā)行股票募集配套資金,募集配套資金總額不超過30億元,在扣除相關費用后,全部用于向英大證券增資。本次募集配套資金總額不超過本次交易中以發(fā)行股份方式購買資產(chǎn)的交易價格的100%,且發(fā)行股份數(shù)量不超過本次發(fā)行前總股本的20%。

12月11日,北京銀保監(jiān)局同意國網(wǎng)英大國際控股集團、中國電力財務有限公司、濟南市能源投資有限責任公司和國網(wǎng)上海市電力公司將其持有的英大信托合計73.49%股權轉讓給置信電氣。

此次重組成功,國家電網(wǎng)將實現(xiàn)旗下金融資產(chǎn)的上市證券化。這也是繼中航資本、五礦資本之后,另一央企成功將旗下金控平臺推向資本市場。此前,五礦集團將五礦信托、五礦證券等注入金瑞科技,更名為五礦資本;中航工業(yè)將中航信托、中航證券等注入*ST北亞,更名為中航資本。

據(jù)了解,成立于1997年的置信電氣是由上海置信(集團)有限公司主要投資,并由上海電力實業(yè)總公司、東方國際(集團)有限公司等大型國有企業(yè)集團多元投資組成,經(jīng)營范圍包括電氣領域、節(jié)能環(huán)保領域、電子信息科技領域的技術開發(fā)服務、產(chǎn)品生產(chǎn)銷售等。

2003年10月,置信電氣在上海證券交易所上市。目前,公司總股本為61,870.5萬股,市值超過100億元。

置信電氣2019年三季報顯示,今年前三季度公司收入30.39億元,同比增長6.7%;歸屬于上市公司股東的凈利潤2180.6萬元,上年同期虧損1.5億元;歸屬于上市公司股東的扣除非經(jīng)常性損益的凈虧損9421萬元,上年同期虧損1.56億元;每股收益0.02元。