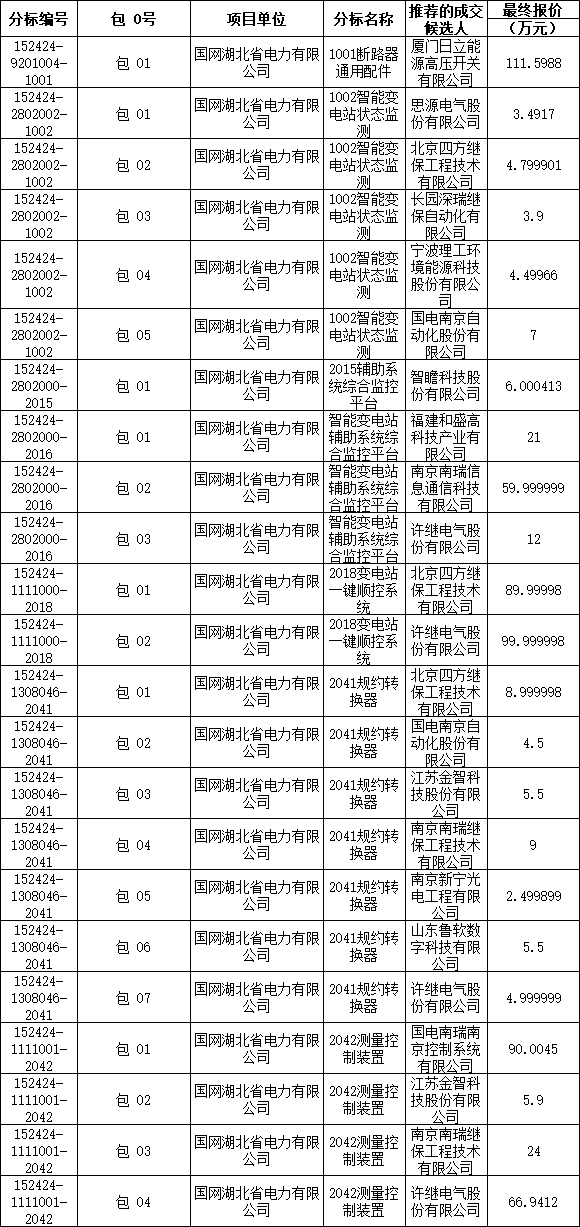

近期,國家能源集團公布了11個風(fēng)電項目,包括山東臨沭三期風(fēng)電項目、黑龍江樺南公心集風(fēng)電項目、內(nèi)蒙古楚古拉風(fēng)電項目等,累計651.4兆瓦。其中,最低中標的單機價格為2576元/千瓦。

21世紀經(jīng)濟報道記者注意到,上述公示的中標項目,是半個月前國家能源集團約1.6GW開標項目的一部分。彼時,金風(fēng)科技、遠景能源、明陽智能、國電聯(lián)合動力、三一重能等九家國內(nèi)一線風(fēng)電整機商激烈競標。

持續(xù)出現(xiàn)的低價,再度使得風(fēng)機價格成為行業(yè)敏感話題,并引發(fā)分歧。有整機廠商人士對21世紀經(jīng)濟報道記者表示,這是一場被迫跟進的低價競爭。但也有行業(yè)分析人士指出,風(fēng)機大型化趨勢等因素帶來的成本下降,給了整機廠商報出低價的底氣。

不過,目前風(fēng)機價格的下降勢頭,的確超出了業(yè)內(nèi)預(yù)期。疊加上游原材料漲價帶來的成本施壓,風(fēng)電整機廠商勢必要在降本中突圍。

敏感的風(fēng)機價格

“對于這個問題,我們目前沒有回應(yīng)。”當(dāng)21世紀經(jīng)濟報道詢問如何看待當(dāng)前上游原材料價格上漲而風(fēng)機價格卻下跌的現(xiàn)象時,金風(fēng)科技相關(guān)人士表示,這個問題有些敏感。

國家能源集團約1.6GW風(fēng)電項目集中開標時,金風(fēng)科技均參與了上述18個項目的投標。開標的報價顯示,金風(fēng)科技的報價區(qū)間在2550元/千瓦至2823元/千瓦。但公開中標信息的11個項目顯示,該公司均未中標。

相較于同一項目的其他整機廠商報價,金風(fēng)科技給出的價格沒有太大的競爭力。例如,在國華投資吉林乾安大基地500兆瓦風(fēng)電項目中,該公司投標價為2611元/千瓦。同期,山東中車風(fēng)電、中車株洲所投標單價均低于2400元/千瓦。截至目前,尚未有公開信息顯示這一項目的中標情況。但較大的投標價格差異,在一定程度上反映了當(dāng)前通過低價競標的現(xiàn)象確實存在。

對于金風(fēng)科技而言,其或許也沒有預(yù)料到風(fēng)機價格下滑會如此迅速。

時間回溯到去年12月中旬,華能集團北方上都600兆瓦風(fēng)電項目的投標情況被公布時,三一重能報出3101元/千瓦的5兆瓦含塔筒錨栓的價格,點燃了本輪的“價格戰(zhàn)”。

隨后,在山東能源阿拉善400兆瓦風(fēng)電項目中,上海電氣報出2750元/千瓦的3兆瓦機組投標價,山東中車則報出了3780元/千瓦的3兆瓦機組投標價,均雙雙刷新了同類型風(fēng)電機組價格的新低。這意味著,越來越多的風(fēng)電整機廠商加入了低價競爭的行列。

中國可再生能源學(xué)會風(fēng)能專業(yè)委員會秘書長秦海巖向記者表示,平價上網(wǎng)時代下,“降價既是必然,也是必需。”

“降價一定是度電成本的下降,是靠投資綜合成本的下降和發(fā)電量效率的提升,而且發(fā)電效率的提升投入產(chǎn)出比更大,絕不是只有設(shè)備降價一條路。”秦海巖呼吁,風(fēng)電設(shè)備商應(yīng)堅守底線。

實際上,業(yè)內(nèi)對于風(fēng)機價格下滑是存在預(yù)期的。前述行業(yè)分析人士告訴21世紀經(jīng)濟報道記者,當(dāng)風(fēng)電行業(yè)“搶裝潮”過后,隨著項目需求增量的減少,風(fēng)機價格下降則在意料之中。“但1月份整體報價還在3000元/千瓦左右,現(xiàn)在價格跌去近30%,能不能持續(xù)盈利讓人懷疑。”該分析人士認為。

作為一個具有周期性特征的行業(yè),風(fēng)機價格的變動與市場供需關(guān)系密切相關(guān)。特別是“搶裝潮”下,行業(yè)景氣度較高,風(fēng)機也曾“一天一個價”。

2020年是風(fēng)電補貼的最后一年。根據(jù)國家發(fā)改委2019年5月份發(fā)布的《關(guān)于完善風(fēng)電上網(wǎng)電價政策的通知》,規(guī)定自2021年1月1日開始,新核準的陸上風(fēng)電項目全面實現(xiàn)平價上網(wǎng),國家不再補貼,而之前核準的項目,按期完成并網(wǎng)可享受補貼。

該通知加速了風(fēng)電產(chǎn)業(yè)最后的“瘋狂”。從3000元/千瓦,到最高突破4100元/千瓦,風(fēng)機價格在2019年、2020年快速攀升。

然而,“搶裝潮”過后,低價競爭快速再現(xiàn)。

“內(nèi)卷”嚴重,呼吁合理競價

愈演愈烈的低價競爭,引發(fā)了外界對風(fēng)電整機廠商盈利的擔(dān)憂。這樣的擔(dān)憂,在二級市場投資者中擴散。

5月25日,明陽智能在回應(yīng)投資者提問時表示,“風(fēng)機招標價格下降帶來的風(fēng)電場建設(shè)成本下降正在顯著提升風(fēng)電行業(yè)競爭力”,但其強調(diào),“在風(fēng)機制造端,今年公司已通過采購、制造和技術(shù)等多重角度顯著降低產(chǎn)品成本。”低價投標現(xiàn)象,在今年4月份金風(fēng)科技所舉辦的網(wǎng)上業(yè)績說明會上也是熱點話題。

近些年來,作為國內(nèi)風(fēng)電整機龍頭企業(yè)的金風(fēng)科技,卻遭遇風(fēng)電機組業(yè)務(wù)毛利率的下滑。2018年末,公司風(fēng)電機組業(yè)務(wù)的毛利率為19.19%,但到了2019年,其縮水至12.30%。去年上半年,該業(yè)務(wù)毛利率數(shù)據(jù)進一步下滑。所幸的是,在“搶裝潮”之下,其最終的毛利率在年底回升至14.58%。

按照公司2021年度的經(jīng)營目標指引,金風(fēng)科技預(yù)計今年全年風(fēng)電整機毛利率為18%。

然而,這樣的目標實現(xiàn)或面臨一定壓力。在行業(yè)風(fēng)機價格走低之時,上游原材料漲價同樣給企業(yè)帶來了成本增加。東證期貨資深分析師曹洋認為,風(fēng)電發(fā)展對于玻纖、銅的需求驅(qū)動強于其他材料。

目前,風(fēng)機所使用的主要上游原材料價格正處于漲勢之中。截至5月26日,倫銅價格報于9958美元/噸,依舊維持在歷史高位。與此同時,近期鋼價也一度跳漲,風(fēng)電成套設(shè)備的利潤空間被進一步壓縮。

事實上,對于整個風(fēng)電產(chǎn)業(yè)而言,隨著大機型趨勢的出現(xiàn),風(fēng)機單位功率的重量減小給零部件采購成本帶來節(jié)約,正持續(xù)推動風(fēng)機降本。

“通過供應(yīng)鏈國產(chǎn)化、自主設(shè)計開發(fā)、技術(shù)進步及單機容量增加等,可以有效降低風(fēng)機單千瓦成本。”遠景能源高級副總裁田慶軍在接受21世紀經(jīng)濟報道記者采訪時表示,良性價格競爭有利于整機企業(yè)及上下游進一步降低成本,從而降低風(fēng)電度電成本,提升競爭力。

但低價競爭,被視作風(fēng)電行業(yè)內(nèi)部市場爭奪的表現(xiàn)。于是,反對過度價格競爭的呼聲一直存在。

“我們不建議過度打價格戰(zhàn),不理性的低價競爭會破壞行業(yè)健康發(fā)展,埋下質(zhì)量隱患。”田慶軍告訴記者,“我們呼吁行業(yè)龍頭電力開發(fā)商不要鼓勵最低價中標,要關(guān)注風(fēng)電全生命周期度電成本,提升技術(shù)、質(zhì)量和創(chuàng)新力等在評標中的得分比例。”

值得注意的細節(jié)是,在本次國家能源集團公示的651.4兆瓦風(fēng)電項目中,山東臨沭三期風(fēng)電項目、大蘇莊二期風(fēng)電項目、內(nèi)蒙古楚古拉風(fēng)電項目、內(nèi)蒙古浪莎布拉風(fēng)電項目等,第一中標候選人的投標價格均高于第二候選人,表明價格高低并非唯一的評標標準。