業績良好

2018年至2020年(報告期),公司分別實現營業收入36942.82萬元、42340.73萬元和44467萬元,歸屬于母公司股東的凈利潤分別為6032.15萬元、7593.09萬元和7803.02萬元,經營活動產生的現金流量凈額分別為7294.96萬元、10459.03萬元和12427.08萬元,研發投入占營業收入的比例分別為6.13%、5.51%和5.85%。

華盛鋰電主要從事鋰電池電解液添加劑的研發、生產和銷售,鋰電池電解液添加劑下游主要應用于新能源汽車、3C、儲能等領域。公司主要產品為以碳酸亞乙烯酯(VC)、氟代碳酸乙烯酯(FEC)和雙草酸硼酸鋰(BOB)為代表的電解液添加劑,兼營以異氰酸酯基丙基三甲氧基硅烷(IPTS)和異氰酸酯基丙基三乙氧基硅烷(TESPI)為代表的特殊有機硅產品。特殊有機硅產品用于涂料、密封膠等材料中,可以增強材料的粘結力。

根據公告,公司結合自身狀況,選擇適用《上海證券交易所科創板股票發行上市審核規則》第二十二條規定的上市標準中的“(一)預計市值不低于人民幣10億元,最近兩年凈利潤均為正且累計凈利潤不低于人民幣5000萬元,或者預計市值不低于人民幣10億元,最近一年凈利潤為正且營業收入不低于人民幣1億元”。

公司預計,2021年1-6月實現營業收入3.6億元至3.8億元,同比增長96%至107%,扣非后歸母凈利潤為1.05億元至1.2億元,同比增長368%至435%。

鞏固主業

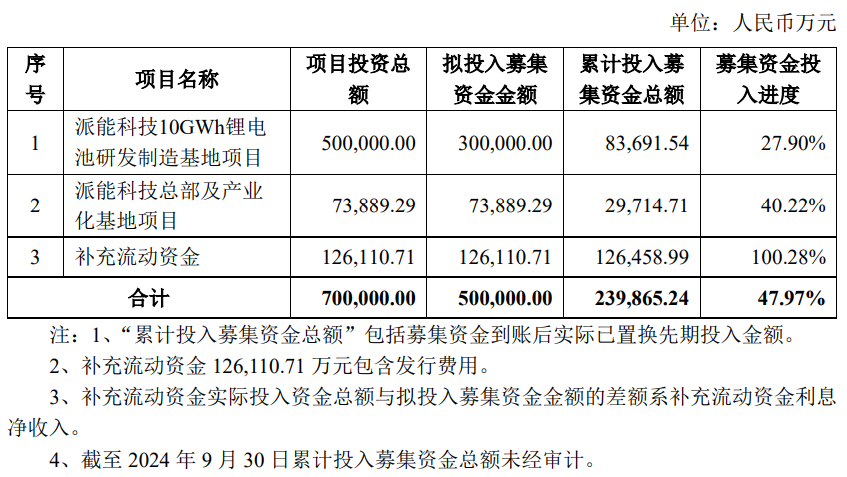

招股說明書顯示,公司本次擬發行2800萬股(不含采用超額配售選擇權發行的股票數量),且不低于本次發行完成后股份總數的25%。實際募集資金扣除發行費用后,擬按照輕重緩急投資于年產6000噸碳酸亞乙烯酯、3000噸氟代碳酸乙烯酯項目以及研發中心建設項目,使用募集資金合計約7億元。

其中,年產6000噸碳酸亞乙烯酯、3000噸氟代碳酸乙烯酯項目擬年新增6000噸碳酸亞乙烯酯、3000噸氟代碳酸乙烯酯、20675噸鹽酸、49089噸次氯酸鈉、7977噸氯化鈉、4265噸氯化鉀和氟化鉀混合鹽產能。項目總投資87350萬元。其中,建設投資75085.36萬元。項目建設期擬定為兩年,包括項目前期準備、勘察設計、建筑施工與裝修、設備采購、安裝調試、人員招聘與培訓及竣工驗收。

招股說明書顯示,通過對新型電解液電解質添加劑、新型負極成膜助劑及固態鋰電池電解質硫化物的設計開發,提高產品市場競爭力,在完善技術研發平臺的同時,增強公司創新能力。

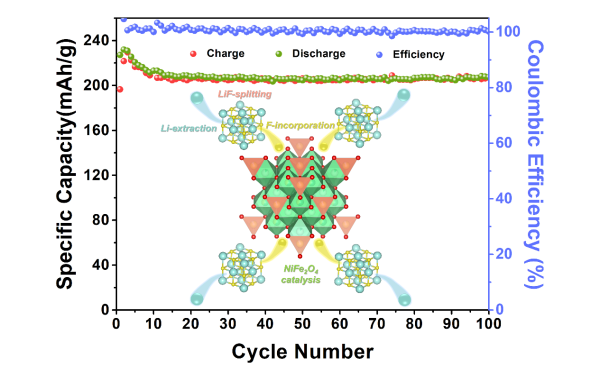

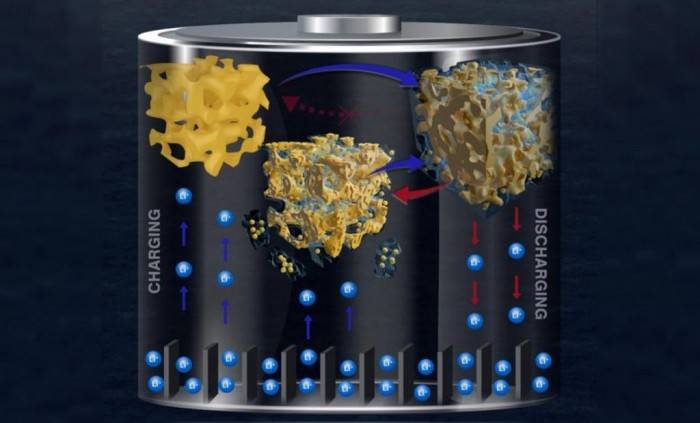

動力電池是電解液下游占比最大的應用領域。受益于新能源汽車產業發展,動力電池需求不斷上升,帶動鋰電池電解液市場發展。我國鋰電池電解液市場規模從2016年的61.21億元增加到2019年的77.1億元。電解液需求不斷增加,帶動鋰電池電解液添加劑市場快速發展。隨著鋰電池產業和新能源汽車等下游行業規模的不斷擴大以及鋰電池對安全性、循環壽命和能量密度要求的提升,對電解液添加劑提出了更高要求,成膜、導電、阻燃、過充保護、改善低溫性能方面的添加劑需求量將逐步增加。

提示風險

招股說明書顯示,公司在技術、經營等方面存在風險。

報告期內,公司來自前五大客戶的收入占營業收入的比例分別為70.57%、78.45%和75.48%,公司業績受下游客戶業績變動的影響較大。公司表示,客戶相對集中與下游動力鋰離子電池電解液行業競爭格局較為集中的發展現狀相一致。若公司因產品和服務質量不符合主要客戶的要求,導致雙方合作關系發生重大不利變化,或主要客戶市場占有率下降導致其采購量減少,或主要客戶因經營狀況發生較大風險進而發生不再續約、違約等情形,公司在短期內無法開拓新客戶,將對公司的經營業績造成不利影響。

公司主營業務成本中直接材料的占比在40%左右,主要原材料包括碳酸乙烯酯、碳酸二甲酯、氫氧化鉀、液堿、三乙胺等。其中,碳酸乙烯酯供應價格及穩定性對公司的業務經營和盈利能力影響較大。公司表示,受有關大宗商品價格變動及市場供需情況的影響,原材料采購價格會出現一定波動。

報告期各期,發行人綜合毛利率分別為40.25%、40.67%和40.77%,總體看略有波動。其中,VC產品的毛利率分別為46.53%、48.46%和48.68%;FEC產品的毛利率分別為23.80%、23.82%和25.72%。公司指出,目前的主要競爭對手包括瀚康化工、浙江天碩、榮成青木和蘇州華一等。如果未來細分市場競爭格局發生變化,主要競爭對手采取比較激進的價格策略導致市場競爭日趨激烈;或原材料價格波動較大,公司不能持續保持較好的技術研發、成本控制和客戶服務能力等,公司將面臨毛利率下降的風險,將對經營業績產生不利影響。