科技萬億股時(shí)代的來臨。

2008年春天,美國舊金山唐人街新呂宋巷36號,迎來了一位特殊的客人:萬鋼。

36號門牌背后的建筑物,是一棟紅檐綠瓦的三層小樓,這座小樓,是駐美中華總會館的所在地,迎接過同盟會舊金山支部成立大會,也是致公黨的誕生地。作為致公黨新當(dāng)選的主席,萬鋼來到舊金山,拜訪一黨故地,自在情理之中。

但除了民主黨派負(fù)責(zé)人之外,萬鋼還有另外一層身份:科技部部長。同時(shí),他也是汽車領(lǐng)域的專家,新能源汽車的忠實(shí)擁護(hù)者。早在2000年,萬鋼便上書國務(wù)院,建議發(fā)展新能源汽車,來實(shí)現(xiàn)中國汽車產(chǎn)業(yè)的彎道超車。

這促成了萬鋼行程中的另一個(gè)目的地——距離致公黨誕生地50公里的特斯拉總部。在那里,他見到了馬斯克,還乘駕了特斯拉剛剛推出的電動跑車Roadster,一片賓主盡歡的氣氛。

乍看起來,萬鋼的拜訪并不出奇,但一繪到底的藍(lán)圖,卻自在規(guī)劃工作者的心中。

在燃油車時(shí)代,盡管經(jīng)歷了“榔頭造紅旗”的苦修,但五十年代的紅旗,還是讓陳毅不得不從擋風(fēng)玻璃里爬出車,七十年代的紅旗車,依然帶著齊奧塞斯庫一頭撞在路邊的石灰堆上;盡管經(jīng)歷了“技術(shù)換市場”的洗禮,結(jié)果是外資如愿以償?shù)氐玫搅耸袌觯袊鴧s沒有換回想要的技術(shù)。

如果沒有一場汽車工業(yè)的革命,中國這個(gè)后發(fā)選手,恐怕再也無望超越前車。但幸運(yùn)的是,新能源汽車的出現(xiàn),意味著變速箱和發(fā)動機(jī)可能被拋棄,汽車巨頭用一百年筑起的技術(shù)壁壘,便不再關(guān)山難度;汽車列強(qiáng)們被拉回同一起跑線,同時(shí)等待發(fā)令槍響。

這打開了中國汽車工業(yè)彎道超車的窗口,也給了汽車工業(yè)重構(gòu)產(chǎn)業(yè)鏈的機(jī)會。在2020年,世界車企市值前十的隊(duì)伍里,出現(xiàn)了三張中國面孔,而作為新能源體系中最難一環(huán),居于動力中樞地位的動力電池,則同樣鍛造出一家世界級別的大公司:寧德時(shí)代(300750.SZ)。

2021年5月31日,寧德時(shí)代用5.98%的漲幅,告別了五月的最后一個(gè)交易日,與終場哨同時(shí)到來的,是這家公司邁入萬億市值俱樂部的新起點(diǎn)。

01 探路

在萬鋼訪美歸來的第二年,中國政府啟動了電動汽車的補(bǔ)貼政策,正式踏上了汽車產(chǎn)業(yè)的新能源之路。在當(dāng)時(shí),這個(gè)政策備受批評,成為了“政府資源錯(cuò)配”的標(biāo)本。

但政府敢于出手補(bǔ)貼,顯然有其考量。對一個(gè)起步產(chǎn)業(yè)進(jìn)行扶持,這正是政府的功能所在。作為一個(gè)新生事物,新能源汽車的成本,在短期內(nèi)很難與燃油車相比。想要推動它的產(chǎn)業(yè)化與技術(shù)進(jìn)步,依靠政府在賽道上的飽和下注,是最可靠的辦法。

用補(bǔ)貼催動市場,以市場造就產(chǎn)業(yè)規(guī)模,以產(chǎn)業(yè)規(guī)模的“大基數(shù)賽馬”,篩出真正能打的產(chǎn)業(yè)鏈選手,成為技術(shù)進(jìn)化的火種。其中固然會產(chǎn)生騙補(bǔ)、高負(fù)債、盲目擴(kuò)張等行業(yè)亂象,但小瑕之間,卻不掩產(chǎn)業(yè)與市場培育的本色。

在新能源之路上,不僅整車如此,動力電池的分賽道也同樣如是,在跨團(tuán)財(cái)團(tuán)的支持下,中國并不是起步最早的選手。

在中國著手之前,日本的索尼、韓國的LG化學(xué),早已在上世紀(jì)末便開始了鋰電池的研究,在“鋰電池之父”古德納夫的成果基礎(chǔ)上,索尼推出了世界第一款鋰離子電池,LG則從消費(fèi)電子電池切入,擴(kuò)展到混動、純電電池。

因此,中國以補(bǔ)貼砸賽道,以培育促發(fā)展的打法,其實(shí)正是在新競賽中,對自身產(chǎn)業(yè)扶植的必需手段。而這種刺激政策也確實(shí)收到了實(shí)效,吸引了一批在相關(guān)領(lǐng)域有積累的創(chuàng)業(yè)者加入到這條賽道中來。

2011年,43歲的曾毓群正是這類創(chuàng)業(yè)者中的一員,不過,和那些靠改裝整車騙補(bǔ)、曲線套利的投機(jī)者不同。他本就是鋰電池領(lǐng)域中人。

在本世紀(jì)初,中國曾經(jīng)發(fā)生過一次電子產(chǎn)業(yè)的行業(yè)遷移,在筆記本電腦和手機(jī)的建廠浪潮中,中國的鋰電池配套工業(yè)隨之起步,曾毓群與兩位伙伴一起創(chuàng)立的ATL,憑借對持有的聚合物鋰電池專利重大改進(jìn),率先解決鋰電池充放電鼓氣問題,在2004年成功拿下蘋果iPod訂單,成為產(chǎn)業(yè)鏈中一員。并最終與天津力神、比亞迪、比克并稱為中國鋰電四巨頭。

2011年,新能源汽車的風(fēng)口乍起,對于熟稔于產(chǎn)業(yè)的曾毓群而言,這顯然構(gòu)成了一個(gè)不錯(cuò)的創(chuàng)業(yè)機(jī)會。他與ATL研發(fā)副總黃世霖決定共同創(chuàng)業(yè),將ATL的汽車動力部門單獨(dú)剝離,回到老家福建寧德,成立了寧德時(shí)代。

蘋果對于產(chǎn)業(yè)鏈的管理水平,自然無需多言,這為脫胎于ATL的寧德時(shí)代,造就了一個(gè)一開始便迥然不同的起步點(diǎn),讓寧德時(shí)代得以站在更高的層面上,被汽車大廠納入自己的觀察范疇,在這些大廠中,寶馬成為了寧德時(shí)代的第一個(gè)合作者。

2012年,寧德時(shí)代開始為寶馬首款純電動車“之諾1E”生產(chǎn)動力電池。但成為其核心供應(yīng)商,背后的過程卻并不容易——寶馬的生產(chǎn)標(biāo)準(zhǔn)文件多達(dá)800多頁,寧德的技術(shù)團(tuán)隊(duì)需要逐頁解讀,以滿足其對于供應(yīng)商的全部技術(shù)要求。同時(shí),寶馬還抽調(diào)了多名專家,駐場寧德,親自指導(dǎo)。

通過這次合作,寧德的收益在結(jié)果,更在過程。它擁有了一個(gè)標(biāo)桿示范案例,但更重要的是,從研發(fā)設(shè)計(jì)到生產(chǎn)交付,寧德走完了一套完整的動力電池工業(yè)流程。而作為國內(nèi)首先打入海外龍頭車企供應(yīng)鏈體系的動力電池廠商,這也成為了寧德日后與其他車企合作的基礎(chǔ)。

2013年,寧德時(shí)代開始受托于宇通客車,為其開發(fā)配套的磷酸鐵鋰動力電池。而與吉利敲定的15億元合作項(xiàng)目,則更是為其提供了早期階段必需的合同保障。

不過,盡管可以從市場與補(bǔ)貼中同時(shí)獲益,但寧德顯然對于技術(shù)保持著清醒的認(rèn)識——路線。

在動力電池的歷史上,有著兩條涇渭分明的產(chǎn)品技術(shù)路線。磷酸鐵鋰與三元材料。兩條路線的區(qū)別,體現(xiàn)在多個(gè)方面,磷酸鐵鋰的價(jià)格低、安全性好,但儲能、重量和能量密度均有不足;而三元材料的穩(wěn)定性較低,卻有更好的能量密度,因此續(xù)航能力更佳。

前者的能量密度瓶頸,存在著技術(shù)提升的極限,但三元材料的穩(wěn)定性,則可以通過工藝技術(shù)的進(jìn)步來解決。

磷酸鐵鋰在安全上的保障,使得其一度成為政府主要的技術(shù)導(dǎo)向,在大客車上的應(yīng)用,也用空間化解了電池體積與續(xù)航的問題,使得一批電池公司都沿著產(chǎn)業(yè)政策,將磷酸鐵鋰作為主流。從2014到2016年,磷酸鐵鋰的出貨量從1.2萬噸飆升到5.6萬噸。

但技術(shù)路線顯然不是金池湯城,汽車的真正主流市場,也注定不是大巴車而是乘用車。因此只要純電動乘用車一日不解決續(xù)航剛需,對技術(shù)進(jìn)步的倒逼就一日不會停止。

這個(gè)對產(chǎn)業(yè)的認(rèn)識,決定了寧德時(shí)代的布局,在2014年,公司開始進(jìn)行三元電池的研發(fā)。在這背后,寧德積累下來的既有對三元電池化學(xué)體系的理解,也有車規(guī)級的安全工程技術(shù)。這些積累最終開花結(jié)果,成為了寧德三元電池在乘用車市場上的產(chǎn)品應(yīng)用。

2016年12月,政府更為精準(zhǔn)的扶持政策降臨,首次將能源密度納入考核標(biāo)準(zhǔn),高能量密度、長續(xù)航里程成為新的補(bǔ)貼重點(diǎn)。這使得三元電池與磷酸鐵鋰的命運(yùn)發(fā)生了轉(zhuǎn)折性的變化——以高端的三元電池,代替性價(jià)比較好的磷酸鐵鋰電池,從而引導(dǎo)產(chǎn)業(yè)升級。這使得磷酸鐵鋰路線遭遇了一次重挫,在2017年,其增速僅達(dá)5.7%。

對于早早布局三元的寧德而言,這顯然使其得以享受前瞻之利。以補(bǔ)貼優(yōu)勢,疊加自身的技術(shù)儲備,再加上國內(nèi)制造成本的優(yōu)勢,寧德自2017年開始,連續(xù)四年拿下了全球動力電池裝機(jī)量的冠軍,它因此反超松下,成為全球最大的動力電池生產(chǎn)商;同時(shí)寧德也是磷酸鐵鋰連續(xù)四年全球出貨冠軍,憑實(shí)力說服了特斯拉在標(biāo)準(zhǔn)續(xù)航版全線使用磷酸鐵鋰產(chǎn)品。而這距離其成立,僅僅六年之久。

這顯然是一次“技術(shù)+政策”的合力之勝, 回顧寧德的早期路線可以發(fā)現(xiàn),在自身努力之外,歷史進(jìn)程同樣具有巨大作用。這個(gè)歷史進(jìn)程,便是中央政府對于產(chǎn)業(yè)的刺激與保護(hù)。

02 起勢

根據(jù)川財(cái)證券的統(tǒng)計(jì),在2013年到2016年間,中國新能源汽車行業(yè)迎來了補(bǔ)貼高峰,在這三年是時(shí)間里,從中央到地方政府,補(bǔ)貼總額超過3000億元。其力度絲毫不遜于對光伏行業(yè)的補(bǔ)貼。

補(bǔ)貼刺激了新能源汽車產(chǎn)業(yè)鏈的生長,但考慮到其尚未成熟的狀態(tài),顯然在刺激之外,還需要政策呵護(hù)。

2014年,特斯拉CEO馬斯克來到中國,與科技部部長萬鋼再次會面。相比第一次的賓主盡歡,馬斯克這一次造訪的目的很純粹:拿到特斯拉充電樁的準(zhǔn)入,獲得有別于燃油汽車的低關(guān)稅。但他從萬鋼部長的嘴里,并沒有得到滿意的答案——特斯拉的Model S無法擁有超然地位,依然需要繳納25%的關(guān)稅。

顯然,規(guī)劃工作者在歷史中得到的經(jīng)驗(yàn),在這里發(fā)揮了警示作用——在燃油汽車“技術(shù)換市場”的歲月中,市場交了出去,技術(shù)卻沒有多少實(shí)質(zhì)獲取。因此,吃過虧的規(guī)劃者們顯然希望,能夠給予民族工業(yè)足夠多的空間與時(shí)間,將新能源汽車“三電技術(shù)”的主導(dǎo)權(quán),牢牢握在中國公司手里。

因此我們也看到,2015年工信部下發(fā)了《汽車動力蓄電池行業(yè)規(guī)范條件》目錄,規(guī)定外資品牌要進(jìn)入目錄,既要滿足產(chǎn)品技術(shù)指標(biāo),還要在中國合資建廠,并且不得持股超過50%。而沒有采用目錄內(nèi)電池的新能源汽車,不能獲得政府補(bǔ)貼。

因此,在這張動力電池白名單上的57家上榜企業(yè)中,你看不到任何一家日韓電池公司的身影。它們在政府有力的產(chǎn)業(yè)保護(hù)下,直接被排除在中國市場之外,諸如松下、LG化學(xué)等跨國企業(yè),從根本上無緣直接對抗民族工業(yè)。

政策的呵護(hù),給予了民族工業(yè)以最佳的成長空間。但這并不意味著,國內(nèi)企業(yè)可以躺在政策福利上無所作為。一旦出現(xiàn)如光伏行業(yè)內(nèi)的大面積政策退潮、以及“領(lǐng)跑者計(jì)劃”這樣的產(chǎn)業(yè)糾偏,企業(yè)端如果不能開發(fā)出行業(yè)內(nèi)絕對領(lǐng)先的技術(shù)與產(chǎn)品,不能用先進(jìn)的技術(shù)供給市場,不能把規(guī)模化與整個(gè)上游產(chǎn)業(yè)鏈技術(shù)進(jìn)步結(jié)合起來,后果便可想而知。

不幸的是,這個(gè)時(shí)刻在2018年降臨了。這一年,政府對整車補(bǔ)貼政策再次做出調(diào)整,續(xù)航在150公里之下的新能源汽車全部無緣補(bǔ)貼。這意味著那些只顧埋頭種地,不愿抬頭看天,沒有及時(shí)轉(zhuǎn)向三元電池的公司,就此淪為了行業(yè)風(fēng)向交替的代價(jià)。

倘若不思進(jìn)取,補(bǔ)貼就如同鴉片,但幸運(yùn)的是,產(chǎn)業(yè)內(nèi)仍然有奮斗者。

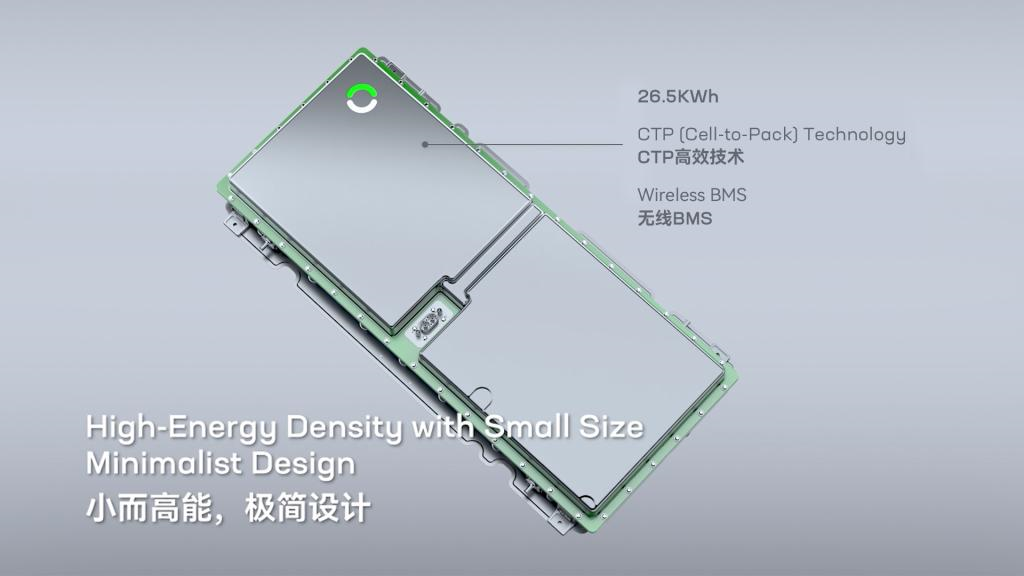

對于動力電池而言,無論行業(yè)如何變化,三個(gè)核心因素,始終是決定其技術(shù)先進(jìn)性的源頭:提高能量密度、降低制造成本、保障使用安全。 這顯然都構(gòu)成了寧德時(shí)代努力的方向。

2019年,寧德時(shí)代的研發(fā)支出達(dá)到了30億元,這個(gè)數(shù)字超越了韓國的LG化學(xué),但更為重要的是,當(dāng)年公司的凈利潤是45.6億元。在第二年,這個(gè)投入達(dá)到了36億元,明顯超越了主要的競爭對手。

但這并不意味著這家公司在研發(fā)投入上的終結(jié)。在2020年9月,寧德時(shí)代全盤接下了先導(dǎo)智能25億元的定增,從而持有其7.3%的股份,對于這種投資的意圖,幾乎得到了所有新能源分析師的認(rèn)同——這是通過對鋰電設(shè)備龍頭的產(chǎn)業(yè)鏈投資,構(gòu)筑研發(fā)的外化。

回顧ATL在蘋果供應(yīng)鏈中的經(jīng)歷,答案顯然更清晰——這幾乎是對蘋果研發(fā)布局的像素級復(fù)刻。

不過,作為龍頭級的動力電池生產(chǎn)商,不僅要贏在研發(fā),顯然也要贏在全鏈條。但實(shí)現(xiàn)全鏈條的贏,說來容易,真正的實(shí)踐,則需要在整條產(chǎn)業(yè)鏈做出算無遺策的布局。

就產(chǎn)業(yè)上游而言,原料的供應(yīng)和議價(jià)能力,決定了電池廠商量產(chǎn)計(jì)劃的穩(wěn)定性與利潤。一個(gè)典型的例子,是鈷對于擴(kuò)產(chǎn)的限制。

在鋰電池的正極材料里,鈷的功能在于穩(wěn)定材料層狀結(jié)構(gòu)、提高材料循環(huán)和倍率性能,是三元電池中不可或缺的貴金屬。但元素周期表上排名27的鈷,具有供給少,需求多的特點(diǎn)。而即便是高價(jià)采購,鈷的產(chǎn)量也并不能總能保持穩(wěn)定,隨時(shí)會產(chǎn)生產(chǎn)能與價(jià)格的巨大波動。

這對于產(chǎn)業(yè)鏈平滑量產(chǎn)而言,對原料的依賴,將成為其擴(kuò)產(chǎn)路線上的“卡脖子”因素。

也正因?yàn)槿绱耍瑢幍聲r(shí)代對于上游材料端的把控,給予了足夠多的重視——通過持有股權(quán)、合資建廠、簽訂長單的方式,綁定材料生產(chǎn)商。同時(shí)以“雞蛋分籃”的策略,對供應(yīng)鏈采用多樣化選擇,這無疑分散了供應(yīng)風(fēng)險(xiǎn),也解決了議價(jià)權(quán)偏重于賣方的窘迫。

在產(chǎn)業(yè)中游的制造端上,寧德時(shí)代顯然遵循了汽車工業(yè)的布局經(jīng)驗(yàn)——圍繞整車廠前置生產(chǎn)基地。于是我們可以看見,從福建到青海,從廣東到四川,以及遠(yuǎn)在德國海外,寧德時(shí)代分布式的制造基地。

而在產(chǎn)業(yè)下游,公司則更是深諳工業(yè)出口的分散要則——綁定大客戶,但絕不將自己局限在固定的大客戶身上。合資建廠、長單捆綁的方式同樣被應(yīng)用在客戶管理中,這不僅得以讓公司規(guī)避波動風(fēng)險(xiǎn),也成為了獲取客戶需求與磨練產(chǎn)品的來源。

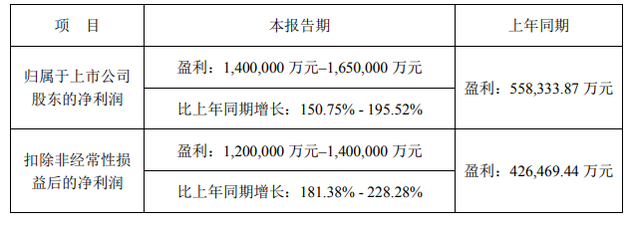

這種“全鏈條的贏”,固然反映了一家公司的行業(yè)影響力,但更重要的是,這意味著這家出身于中國本土的公司,在根本上理解了大工業(yè)體系的要旨。也正是基于這一點(diǎn),從2015年到2019年,寧德時(shí)代的營收同比增長,始終保持了30%以上的增速。對于依賴于投資拉動、邊際成本較高的制造業(yè)來說,這顯然是一個(gè)了不起的數(shù)據(jù)。

而這種行業(yè)影響力與財(cái)務(wù)數(shù)據(jù)的表現(xiàn),疊加新能源汽車這一火熱概念,在二級市場上擴(kuò)散發(fā)酵后,形成了持續(xù)性的上漲。自2018年上市以來,公司的股價(jià)由30元一帶,一路上漲到2021年5月31日的434.1元,也造就了萬億市值俱樂部中,唯一一家具有科技元素的公司。

03 合力

寧德時(shí)代的市值能否過萬億?在2021年里,幾乎無人質(zhì)疑。但當(dāng)公司市值真正突破萬億之時(shí),這是否代表了終點(diǎn),對于寧德時(shí)代而言,這是一個(gè)被反復(fù)討論的問題。

2020年底的一天,曾毓群參加了一次行業(yè)活動,在活動中,他講了這樣一句話:

“鋰電行業(yè)將在2025年邁入TWh(億千瓦時(shí))時(shí)代。 ”

在曾毓群做出這個(gè)論斷的2020年,中國動力電池的產(chǎn)能,只有100GWh的量級。這意味著,中國在未來5到10年的時(shí)間里,將會面臨一場十倍級別的產(chǎn)能躍升。

擁有技術(shù)背景的曾毓群,顯然不是一個(gè)喜作驚人之語的人。支撐他做出如此論斷的,有新能源車在全生命周期能源轉(zhuǎn)換效率、環(huán)保減排方面優(yōu)于任何燃油車的現(xiàn)實(shí),有新能源車未來提供穩(wěn)定高效的電氣性能、及燃油車不可比的響應(yīng)速度安全冗余的期望,更有對于中國“碳中和”能源大三角的理解。

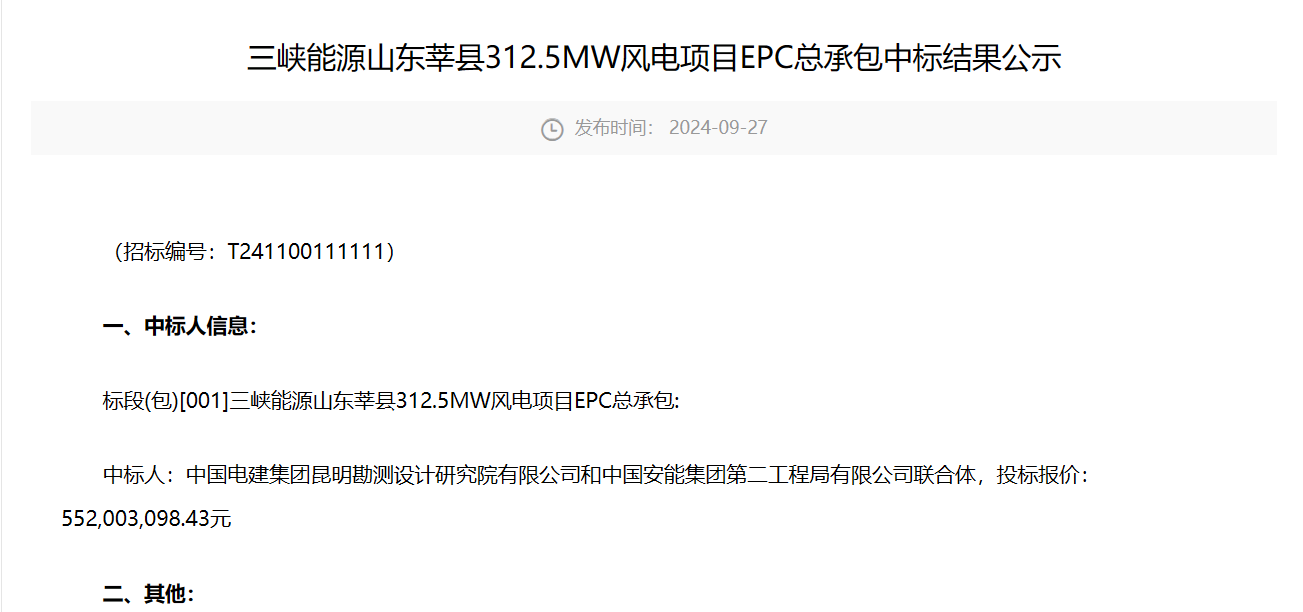

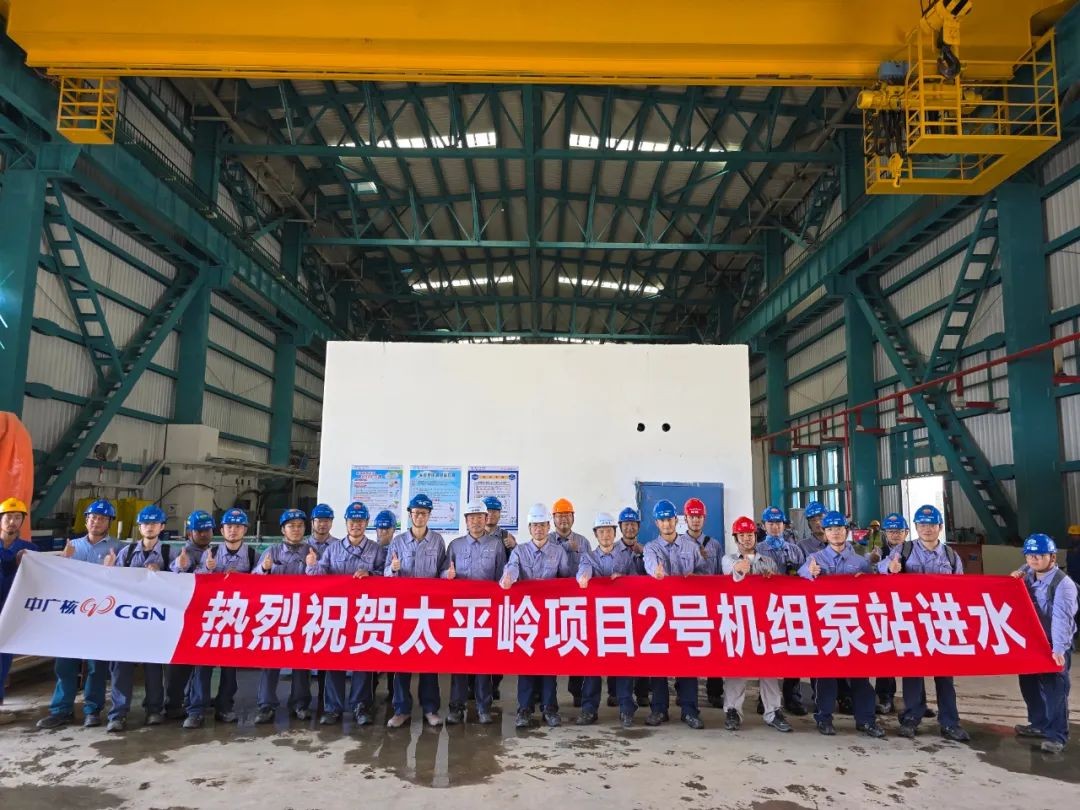

在過去的二十多年里,中國的產(chǎn)業(yè)規(guī)劃者,在多條清潔能源戰(zhàn)線上進(jìn)行了規(guī)模空前的布局,如果把這個(gè)布局,與特高壓、新能源汽車聯(lián)系起來,那么,一條產(chǎn)業(yè)路徑便隱約可見——以“光伏+特高壓+新能源汽車”的產(chǎn)業(yè)閉環(huán),搭建電力生產(chǎn)、輸送、儲能的能源布局,打造中國的“碳中和大三角”。

光伏的發(fā)展,解決了清潔能源的度電成本問題,構(gòu)筑了電力生產(chǎn)一環(huán),而特高壓的上馬,則意味著可以將電能以最低損耗的方式,輸往大江南北。但電力即產(chǎn)即用的特性,使得它必須找到一個(gè)需求出口——要么用掉,要么存儲,不至于白白浪費(fèi)。

在各種儲能方式中,鋰電池顯然是最優(yōu)的選擇,儲能成本則是這種方式是否經(jīng)濟(jì)實(shí)用的關(guān)鍵。換言之,造出更多、更便宜的鋰電池,意味著中國能源大三角的最后一環(huán),會被嚴(yán)絲合縫地扣上。

對于已經(jīng)初具大工業(yè)體系之貌的動力電池行業(yè)而言,這正是其用武之地。它不同于“迭代即落后”的半導(dǎo)體工業(yè),而是更符合“量產(chǎn)更便宜”的汽車與飛機(jī)制造業(yè)。

因此,我們看到了一家持續(xù)沖擊產(chǎn)能天花板的寧德時(shí)代。在2020年2月,寧德時(shí)代斥資100億元,規(guī)劃產(chǎn)能45GWh的寧德鋰電新能源車?yán)餅郴亻_工;四川宜賓基地六期90GWh,一期已經(jīng)竣工并進(jìn)駐設(shè)備;廣東肇慶基地(一期)動力及儲能電池項(xiàng)目也已經(jīng)破土動工;福鼎基地一期占地超過2000畝。7月,公司宣布定增197億元,將其全部投入總計(jì)52GWh的產(chǎn)能建設(shè)。

這意味著,在此后的兩年時(shí)間里,隨著寧德時(shí)代在建產(chǎn)能的投產(chǎn),其總產(chǎn)能將被提升到大約160GWh的量級,與之相伴的,則是可預(yù)計(jì)的營業(yè)收入倍增。對于148倍的市盈率而言,顯然沒有將這種達(dá)產(chǎn)后的總利潤規(guī)模計(jì)算在內(nèi)。

自2011年寧德時(shí)代創(chuàng)立,這家公司行進(jìn)到了自己的第十個(gè)年頭,對于中國的動力電池行業(yè),它留下的是產(chǎn)能、技術(shù)、行業(yè)第一的地位;對于資本市場,它留下了投資者的豐厚回報(bào)、第一家萬億科技股的光環(huán),以及讓投資者堅(jiān)守價(jià)值,擁抱科技企業(yè)的信心。耐心的價(jià)值投資者,或許會看到邁瑞醫(yī)療、恒瑞醫(yī)藥、比亞迪等一批科技要素企業(yè)進(jìn)入這個(gè)俱樂部。

但比這些更重要的是,它為中國的制造業(yè)奉獻(xiàn)了一個(gè)藍(lán)本,一個(gè)依靠中國人的手,可以造就世界級公司的藍(lán)本。對于中國的能源大三角而言,這則更是一場政府主導(dǎo),民間賽馬的合力勝出,這是屬于改革開放的勝利,也是外國學(xué)不會的特色經(jīng)濟(jì)學(xué)。