歸根結底,歐洲的天然氣以及能源問題,是歐盟近十年以來一系列政策和改革所帶來的隱患和積弊,在國際沖突這一催化劑加速下的集中爆發。

3月7日,歐洲天然氣價格的風向標荷蘭產權轉讓設施(即TTF)在一日之內暴漲近80%,達340歐元/兆瓦時,創下歷史新高。

緊隨天然氣價格產生波動的自然是歐洲的電力市場。第二天,歐洲電力現貨市場EPEX Spot在各成員國市場均錄得新高,例如法國當日現貨價格高達389歐元/兆瓦時,德國-盧森堡地區價格達234歐元/兆瓦時,近年以來一直飽受能源短缺之苦的英國現貨價格更是在當天高達430英鎊/兆瓦時。

這并不是歐洲第一次出現能源價格的大范圍波動。早在去年10月上旬,歐洲的天然氣市場就已經出現過價格暴漲,以至于英國能源供應商迎來破產潮還一度出現在全球各大媒體的頭版頭條。

事實上,只要“天公作美”的暖冬不出現,歐洲幾乎每隔數年都會爆出能源價格方面的負面新聞。顯然,將今年3月初的能源危機簡單地歸咎于俄烏戰爭以及俄羅斯減少了天然氣供應是片面且不公平的。

歸根結底,歐洲的天然氣以及能源問題,是歐盟近十年以來一系列政策和改革所帶來的隱患和積弊,在國際沖突這一催化劑加速下的集中爆發。這其中歐盟頗為激進的環保政策、成功推行的天然氣和電力市場改革、歐洲初級能源資源的匱乏、歐盟各國內部的矛盾、歐盟高層缺乏連貫性的能源政策、亞洲和拉美經濟的迅速復蘇、俄美歐政治角力、歐洲消費端的能源供應模式都是促成危機的重要因素。

罪魁禍首:激進的環保政策?

即便碳中和政策在全球范圍內都是一樁政治正確的議題,但是在能源價格飛漲的背景下,對于激進環保政策的質疑和嘲諷從未停歇過。典型代表便是波蘭、匈牙利等經常與歐盟總部唱反調的東歐國家。波蘭總理莫拉維茨基就表示,能源價格危機應歸咎于歐盟的氣候政策。

不過,此處卻存在著一個明顯的邏輯悖論。

倘若歐洲人并沒有大力發展可再生能源,歐盟對于化石能源以及對于能源出口國的依賴度難道不會更深?歐盟天然氣市場和電力市場抵抗外來能源沖擊的系統韌性難道不會變得更加不足?

事實上隱藏在其背后的問題根源在于,歐盟政府過于關注能源轉型本身,卻并沒有注意到整個能源體系的“魯棒性”(活力)已經被大幅度削弱了。

雖然可再生能源的種類五花八門,但是起到決定性作用的無疑是風力發電和光伏發電。風光發電最大的問題無疑是“看天吃飯”帶來的不穩定,由于儲能技術商業化運用尚不成熟,這部分發電端的波動必須由其他能源補上——例如輸出穩定且可控的核電、煤電以及天然氣發電。

遺憾的是,核電、煤電這些充當能源市場救火隊員和戰略預備隊的發電模式,在許多歐洲民眾的眼中均不屬于可以接受的綠色能源。尤其是日本福島核危機爆發之后,棄核棄煤就成為了許多環保派政治力量的主張,典型代表便是在2019年就宣布棄核棄煤的歐洲第一強國德國。

在核電和煤電都成為眾矢之的的大背景下,天然氣發電自然成為了左右歐洲能源市場的勝負手,這也是天然氣價格波動直接沖擊到電力市場的主因之一。

不過,即使沒有歐洲環保派對核電和煤電的阻擾——畢竟核電王國法國和煤炭大國波蘭從來不忌諱這兩種能源,市場的強大力量也會將發電廠商逼向天然氣的懷抱。

而這也正是波蘭人所針對的歐盟碳排放交易系統ETS。

ETS自從2005年成立以來長期霸占著世界第一碳排放交易體系,并涵蓋了歐洲萬余個實體,幾乎所有電力公司都有義務進入該體系。而天然氣雖然仍是化石能源,但是在發熱量相同的情況下,天然氣的碳排放量比標準煤低44%。

該部分節省下來的碳排放配額價格在很大程度上,推動了原先可以在天然氣和煤炭之間切換的熱電廠選擇了天然氣。

早在2020年疫情爆發初期,過剩的碳配額供給一度將碳期貨市場價格打壓至15歐元/噸。但是隨著2021年7月歐盟通過“Fit for 55”應對氣候變化一攬子計劃開始加速能源轉型,碳市場的配額總供給加速縮水——畢竟總配額本身其實就是歐盟總部大筆一揮的一個簽名罷了。

此后,年度碳排放總配額的年減少速率就從之前的1.7%上升至2.2%。伴隨著疫情之后的經濟復蘇以及能源需求提升,碳價格迅速從15歐元/噸攀升至60歐元/噸以上,并一度創下96歐元/噸的歷史新高。

歐洲碳價格過去一年以來穩步走高。圖源:EUETS

碳排放額度價格的暴漲直接推動了電價的上漲。根據歐盟委員會的估計,碳價格占到了電價上漲部分的20%左右。此外,碳價格暴漲也使得煤電和天然氣發電之間的成本差距迅速拉大,最終的結果自然是天然氣需求的大幅度上升。

迷信天然氣市場化改革的風險

如果說激進的能源轉型帶來的對天然氣需求的激增是根,那么歐洲人在天然氣市場和電力市場的改革就是催化價格大起大落的本。

在全球范圍內,天然氣定價機制可以大致分為三類:以美國亨利樞紐(Henry Hub)為代表的天然氣現貨市場定價,在歐陸廣泛使用的石油價格掛靠機制,以及獨聯體國家之間使用的政府壟斷定價模式。

歐洲對于天然氣的渴求由來已久,按照以往的傳統和慣例,歐洲能源大戶都會掛靠石油價格與俄羅斯供氣商簽訂長期合同。

該模式的一大弊端是缺乏靈活性。

尤其是在2009年石油價格回升之后的一段時間內,天然氣現貨價格始終低于石油價格,當了“冤大頭”的歐洲人很快便開始天然氣市場改革計劃,放松了對天然氣行業的管制,并加碼對荷蘭TTF市場的扶持,使得天然氣價格與石油價格逐步脫鉤。也正是在這一背景下,荷蘭TTF開始超越英國BNP成為歐洲地區起決定性作用的定價市場。

這一系列改革在絕大多數時候確實是成功的。例如立陶宛等國家在宣布建設液化天然氣終端之后,TTF市場價格開始下跌,并成為東歐各國與俄羅斯討價還價的砝碼并換來了大幅度的折扣。

但是賊有吃肉時,亦有挨打時。顯然今年3月初便是歐洲人遭到天然氣自由市場“痛毆”的時刻。理論上,天然氣現貨市場的價格需要上升到與昂貴的液化天然氣齊平,才能吸引到液化天然氣這些國際上的額外供給。

在去年12月下旬荷蘭TTF價格超過100歐元/兆瓦時時,至少有11艘從美國出發的液化天然氣油輪在前往亞洲途中直接變卦趕往了歐洲。例如當時已經在太平洋上的Hellas Diana號就接到指令直接掉頭并穿越巴拿馬運河。類似案例也發生在從尼日利亞和赤道幾內亞起航的液化天然氣油輪上。

天然氣市場自由化長期以來給歐洲人帶來好處,似乎使得歐洲人已經忘記了天然氣市場相較于原油市場更加充滿不確定性。

不同于對原油的需求相對穩定,天然氣并不是化工行業的根本,亦無法在交通領域扮演重要角色。僅依靠取暖和發電為主要應用的天然氣,在冬季和夏季的需求量往往會相差2.5倍以上。

另一個導致天然氣市場不穩定的因素則是金融機構的入場。隨著荷蘭TTF交易量的上升,眾多ESG基金和ETF基金都開始入市天然氣合約,在帶來更多流動性的同時自然也帶來了更多的波動性。

基于天然氣價格的開放式基金WisdomTree Natural Gas ETF

歐洲電力市場亂象

如果整個歐盟能源體系的設計有更多的“水密閘”,那么天然氣價格大起大落的影響僅僅會影響發電廠商,而不會對居民用電等民生問題造成負面沖擊。遺憾的是,這卻不是現實。

這其中的問題在于2008年建立的歐洲電力市場EPEX Spot以及歐洲居民過于依賴廉價能源供應商。

EPEX Spot的建立雖是電力市場改革的重要舉措,但是歐洲人使用的是pay-as-clear模式(即明碼支付市場)。該模式意味著歐洲電力市場運作在邊際定價的基礎之上,即所有電力生產商均投標市場并根據其生產成本提供能源,招標從最便宜的資源(可再生能源)開始,以最昂貴的資源(煤電或天然氣)結束。

而排名最后的天然氣電(滿足邊際電力需求)是用以平衡市場需求的最終者,也決定了結算價。

一套復雜機制的互相作用下,結果是:天然氣價格和電力價格產生了強耦合。

(注:除pay-as-clear模式之外,還可以選擇傳統的pay-as-bid模式,即按投標付費,相當于傳統經濟學意義上的純自由市場)

如果說天然氣價格和電力價格之間的防火墻已經被政府拆掉了,那么歐盟居民就是親手拆掉了電力價格和居民電價之間最后的那道防火墻。

以筆者在法蘭克福的電力供應商合同為例,每月電價在合同簽訂之初便已確立了每月56歐元的一攬子電費,電力現貨市場的波動對于筆者沒有任何影響。但顯然并不是每位歐洲居民都有這份運氣。其關鍵在于電力供應商是否為廉價供應商。

一個橫向的類比是移動通訊服務供應商。不同于中國移動、中國聯通、中國電信三家鼎立的模式,歐洲各國存在著大大小小的雜牌移動通訊供應商。這些供應商本身并不擁有任何基站和光纖,而僅僅依托于大型移動通訊供應商的空余帶寬。

廉價電力供應商的商業模式其實如出一轍。其本身并不運營發電機構,單純依靠大型電力供應商的富裕電力以及在現貨/期貨市場采購電力而運作。相比于簽訂長期合作的大型能源供應商,這些類似“倒爺”的小型供應商應對價格波動沖擊的抵抗力極低。

以德國 2021 年下半年因能源價格上升而倒閉的電力公司為例,七家名為Neckermann Strom、Stromio、Dreischtrom、Otima Energie、Smiling Green Energy、Lition Energie 和 Fulminant Energie的企業,即便是對于在德國生活已有八年的筆者而言,亦是從未聽聞過。

令人遺憾的是,依賴廉價能源供應商的歐洲家庭,卻往往都是經濟條件欠佳的群體,其本身應對電價上漲的空間就十分有限,這無疑進一步加劇了民生難題。

老戲新彈:散裝歐盟

就如同人們可以把歐盟經濟的大項目規劃、歐盟軍隊難吃等幾乎所有政治問題都歸結于內部不團結一樣,歐盟能源危機的推手里,自然也有散裝歐盟這個老毛病的身影。

首當其沖的便是各國能源現狀和資源稟賦并不相同。

雖然歐盟是一個化石資源十分貧乏的整體,但是包括德國、波蘭在內的多國境內并不缺乏煤炭,而挪威(非歐盟成員國)和荷蘭這些北海周邊國家也不缺乏天然氣資源,至于核電大國法國更是有著特殊的國情而一直拒絕放棄核電。

這一矛盾的總爆發發生在去年10月末的歐盟能源部長峰會上。彼時,深受價格暴漲困擾的西班牙聯合法國要求歐盟將天然氣價格與電價脫鉤,即放棄此前提到的pay-as-clear模式。該提議立即遭到了以德國為首的北歐中歐9國堅決反對。

一邊是希望給核電開后門的法國人,另一邊則是棄核的德國人。德法軸心至少在能源問題上,完全是雞同鴨講。這也導致歐洲電力市場在可預見的未來很難進一步改革。

去年12月中旬,為了應對天然氣價格危機,歐盟委員會允許成員國自愿聯合購買天然氣,以獲得更好的談判條件。但是由于德國關注著自家的“北溪2號”,意大利人關注著自家的“南溪”,僅有中東歐國家參與的聯合購買計劃最終在天然氣價格很快再度下跌的背景下不了了之。

其次,歐盟雖然一直堅持著能源轉型的路線從未動搖過,但是具體到能源多樣化的政策落地問題上,其政策缺乏連貫性的弊端就暴露無疑。其根本原因在于,歐盟委員會此前并未把能源政策視為其行政職權,就如同各成員國的國防政策一樣。

只有碳中和指導方針而缺乏具體的政策,導致了各成員國各行其是。

布魯塞爾方面的能源綠色化以及多樣化的方案其實囊括了相對清潔的天然氣、核電、生物質、氫能、能源多樣化等方方面面。但核電因德法矛盾、能源多樣化因部分成員國拒絕液化天然氣終端等各種原因均未取得太大進展。而此前沸沸揚揚的撒哈拉諸國光伏計劃也因中東局勢不穩無疾而終。

事實上,俄歐天然氣危機早在2009年和2014年克里米亞事件時就預演過,彼時G7能源部長峰會時就提出了替代俄羅斯天然氣的方針。只不過2015年之后歐盟各國就拋之腦后,反而迅速推進了“北溪2號”的建設。

而這一切可以歸納為一句話:歐盟不敢對德國說不。

俄美歐的政治角力與外部環境

誠然,歐洲頻發的能源危機與自身能源體系的隱患脫不開關系,但是包括俄羅斯、美國以及全球范圍內的外部因素同樣不可忽視。

俄氣一再強調,俄方堅守長期天然氣供應合同是可靠的貿易伙伴確實不假,但這并不代表莫斯科方面沒污點。

根據往年的慣例,俄羅斯作為歐洲最大的天然氣進口商,除了固定長期合同份額外,還會輸送部分“零售”天然氣進入歐洲,以在荷蘭TTF等天然氣市場上進行交易。而自2021以來,俄羅斯一直在限制天然氣的額外供應,并直接影響了歐洲的天然氣庫存水平。

去年臨近冬季,俄氣首席執行官阿列克謝·米勒表示,歐洲將在一個月后進入冬季,但不會完全補充其天然氣庫存。理由則是管道維修工作,實際被懷疑是為施壓德國人開始啟動已經修建完畢的“北溪2號”,并且希望能夠抬高現貨市場價格倒逼長期合同價格逐步回升。

彼時在經歷了2020年的寒冬后,歐洲的天然氣庫存去年初已經處于30%的庫存低位,俄羅斯的動作加上挪威北海氣田的非常規檢修都使得2021年夏季歐洲的天然氣庫存僅恢復至75%,最終使得全歐的天然氣庫存在2021/2022年交達到歷史最低水平。

這也是國際能源署直接喊話俄羅斯,要求向歐洲輸送更多天然氣的根源。

此外,另一天然氣出口大國美國對歐洲能源危機的影響亦不容小視。

一方面,前總統特朗普否決了2015年伊朗核協議并重新實施制裁之后,歐盟原計劃的伊朗天然氣隨之胎死腹中。另一方面,去年年初得克薩斯州的極端天氣以及拜登上臺之后對頁巖氣行業的限制都使得美國的頁巖氣出口受到影響。

即便不考慮美國對天然氣出口的客觀影響,華盛頓方面主觀上對于俄歐能源合作充滿了抵觸情緒。早在美國人對“北溪2號”指手畫腳的40年前,里根總統在1981年就堅決反對并百般阻撓早期的蘇聯-西歐天然氣管道建設,甚至試圖讓中情局出手炸毀部分管道。

而對于夾在美國、俄羅斯兩大天然氣出口國之間的歐盟來說,布魯塞爾既希望通過能源將俄羅斯綁定在歐洲經濟體系內,又同時打著通過興建液化天然氣終端以多元化天然氣來源并破壞俄羅斯的小算盤。

前者的高潮發生在2003年老歐洲拒絕配合美英入侵伊拉克之后結成的“巴黎-柏林-莫斯科”軸心,歐洲人“首鼠兩端”行徑的最后結果自然是兩頭不著調。俄歐關系今年的迅速破裂使得德法俄合作成為泡影,三心兩意的液化天然氣終端建設也并沒有落實到位。

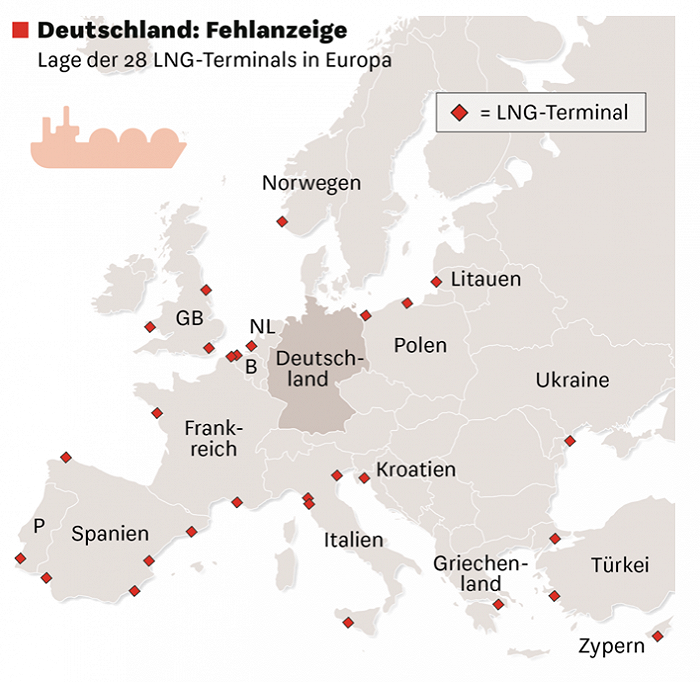

目前歐洲各國的液化天然氣終端處于運營狀態的為28個,甚至還不及日本一國的四分之三。

至于歐洲人傳統的“勢力范圍”北非地區,其實近年以來也處于后院失火的狀態。

去年11月,阿爾及利亞宣布因與摩洛哥產生沖突而終止馬格里布-歐洲天然氣管道。該管道從阿爾及利亞出發、途經摩洛哥之后進入伊比利亞半島,并供應了歐陸天然氣總進口量的12%。

歐洲目前的28座液化天然氣終端之中,德國這一歐洲第一大國數量為零。圖源:Wiwo

除了俄美歐這幾家天然氣市場的主角之外,以印度和日本為代表的亞洲國家的天然氣需求激增,依賴水電的巴西在經歷了亞馬孫雨林連續干旱并開始使用天然氣發電等因素,均造成了歐洲不得不在全球范圍內與各大經濟體爭搶天然氣資源。

除此以外,老天爺也確實在2021和2022年沒有人歐洲人“面子”。

受少風、干旱等不利氣象條件影響,歐洲去年的風力發電量遠遠低于平均水平。歐洲風能協會的數據顯示,去年上半年歐盟風能發電量同比下降7%。根據天氣建模組織Vortex的數據,2021年吹過北歐的風力強度平均下降了15%。雪上加霜的還有歐陸自家的荷蘭格羅寧根油田同時也在急速枯竭,并將于數年內徹底關閉。

語焉不詳的能源獨立路線

作為應對,歐盟委員會在3月8日即發布了一份名為《歐洲廉價、安全、可持續能源聯合行動》的能源獨立路線圖,力求從天然氣開始,在2022年底前減少2/3的俄氣進口,并在2030年前徹底擺脫對俄羅斯的能源進口依賴。

具體而言,歐盟目前每年從俄羅斯進口的天然氣大約為1550億方,這意味著今年就需要找到1000億方天然氣的替代方案。這其中包括了美國、挪威、卡塔爾、阿塞拜疆、阿爾及利亞、尼日利亞、土耳其和以色列等進口替代國的600億方,相當于180億方天然氣的生物甲烷生產,以及相當于250億方的屋頂太陽能光伏系統。

與此同時,針對去年歐洲天然氣庫存降至歷史最低的窘境,歐委會也計劃在4月之前提出新法案,規定全歐盟范圍內的天然氣庫存續在每年10月之前穩定在90%容量之上。

不過,就如同此前歐盟缺乏連貫性和具體措施的改革一樣,這份能源獨立路線圖依然存在著不少語焉不詳之處。

例如歐洲電力市場天然氣價格和電力價格強耦合的問題,依然處在“評估各選項”這一階段。至于針對波動較大的天然氣現貨市場,歐盟是否準備設立一定的限制措施或者成立國家隊進行操盤,目前也未有最終定論。而通過屋頂光伏系統以及建筑節能減少天然氣消耗這一解決方案,在當下歐洲各國房價屢創新高、工薪階級根本無法負擔新房的大背景下,可行性其實十分有限。

此外,在整張能源獨立路線圖之中,關于加強石油和天然氣投資建設的內容——即便僅僅是作為穩定可再生能源的備胎,也沒有出現只字片文。而經歷了2020年上半年WTI期貨一度為負價格、且此前數年熊市的原油市場,給了歐盟政府和各大能源巨頭“化石能源江河日下”的錯覺,這直接導致全球范圍內對化石能源的投資萎靡不振,造成了今年年初需求突然增長時的市場異常反應。

即便如此,此次歐洲能源危機的背后所體現的,依然是歐盟在能源獨立上的積極嘗試以及初步成果,而非能源轉型本身之殤。雖然頻發的陣痛期在未來數年內肯定仍會困擾著歐盟諸國,但這僅僅是能源改革難以回避的附加傷害,卻絕非旁觀者落井下石、冷眼旁觀的替罪羊。