今年以來(lái)國(guó)際油價(jià)高位波動(dòng),布倫特原油價(jià)格一度逼近140美元/桶;2月中國(guó)PPI石油工業(yè)分項(xiàng)同比上漲30.1%,92號(hào)汽油和柴油市場(chǎng)價(jià)同比上漲41.5%和41.1%。

油價(jià)持續(xù)位于高位的主要原因是結(jié)構(gòu)性需求的階段性回升(供暖、航空煤油)遭遇地緣政治和產(chǎn)能瓶頸下的供應(yīng)減產(chǎn),同時(shí)庫(kù)存低位放大了油價(jià)波動(dòng)。

我們?cè)凇队蛢r(jià)100美元,離衰退有多遠(yuǎn)》中討論了高油價(jià)對(duì)今年美國(guó)經(jīng)濟(jì)的影響。如果原油價(jià)格在供需失衡的狀態(tài)下持續(xù)高企,對(duì)中國(guó)經(jīng)濟(jì)和各個(gè)行業(yè)將有什么影響?

油價(jià)對(duì)需求的影響(投資、消費(fèi)、凈出口)

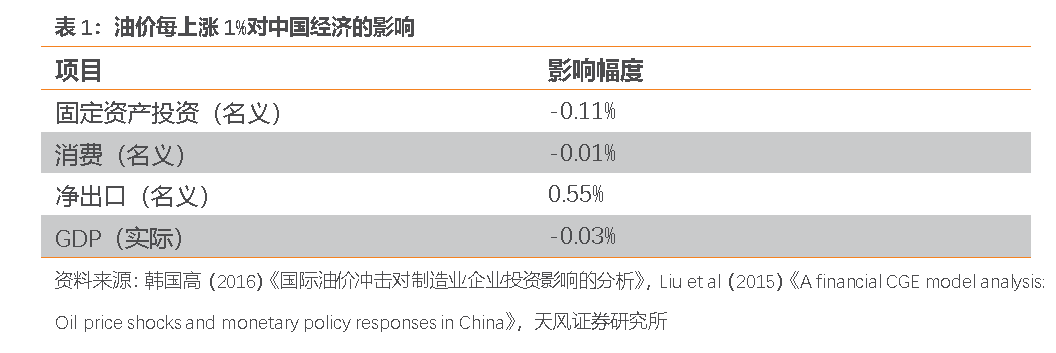

油價(jià)大幅上漲從價(jià)和量?jī)蓚€(gè)方面抑制制造業(yè)投資:企業(yè)生產(chǎn)成本上升,利潤(rùn)率和產(chǎn)能利用率下降,投資動(dòng)力不足;同時(shí)油價(jià)上漲擠出消費(fèi)者實(shí)際可支配收入,導(dǎo)致企業(yè)需求回落,投資動(dòng)力進(jìn)一步下降。根據(jù)韓國(guó)高(2016)《國(guó)際油價(jià)沖擊對(duì)制造業(yè)企業(yè)投資影響的分析》的研究,油價(jià)每上漲1%將影響制造業(yè)投資0.35%左右,對(duì)應(yīng)固定資產(chǎn)投資0.11%左右。

油價(jià)上漲擠出居民實(shí)際可支配收入,購(gòu)買(mǎi)力下降,另外如果油價(jià)大幅波動(dòng),消費(fèi)者對(duì)汽車(chē)等耐用消費(fèi)品的購(gòu)買(mǎi)可能推遲。根據(jù)Liu et al(2015)《A financial CGE modelanalysis: Oil price shocks and monetary policy responses in China》的研究,油價(jià)上漲1%將帶來(lái)實(shí)際私人消費(fèi)下滑約0.06%,名義私人消費(fèi)下滑約0.01%。

油價(jià)上漲帶來(lái)原油輸入國(guó)出口品的價(jià)漲、量跌。參照前文中Liu et al(2015)的研究,油價(jià)上漲100%,實(shí)際進(jìn)口量增長(zhǎng)4.37%,實(shí)際出口量下降4.65%,但由于高耗能行業(yè)在高油價(jià)下產(chǎn)出下滑、產(chǎn)業(yè)被動(dòng)升級(jí),出口價(jià)格比進(jìn)口價(jià)格增長(zhǎng)3.23%,由此推算油價(jià)上漲1%將使得凈出口名義值增長(zhǎng)約0.55%。

綜合投資、消費(fèi)、凈出口的影響,油價(jià)上漲1%將拖累中國(guó)實(shí)際GDP增速約0.03%。如果今年國(guó)際油價(jià)中樞90美元/桶,相比2019年(沒(méi)有疫情,油價(jià)中樞60美元/桶)的情形,將拖累GDP增速約1.4%。

當(dāng)然,以上論文里的結(jié)論也存在時(shí)間和方法上的局限,比如韓國(guó)高(2016)的研究方法是考察油價(jià)與制造業(yè)上市公司投資的關(guān)系,沒(méi)有控制其他商品價(jià)格變動(dòng)的影響,且時(shí)間范圍是2003Q1至2014Q3,無(wú)法考慮到2015年以來(lái)中國(guó)制造產(chǎn)業(yè)結(jié)構(gòu)變化對(duì)油價(jià)沖擊的影響。Liu et al(2015)的研究方法是建立了一個(gè)CGE模型且使用2007年中國(guó)數(shù)據(jù)校準(zhǔn),具有較強(qiáng)的假設(shè)性和滯后性。但整體而言,高油價(jià)還是會(huì)給穩(wěn)增長(zhǎng)和投資消費(fèi)帶來(lái)額外的挑戰(zhàn)。

油價(jià)對(duì)各類(lèi)制造行業(yè)利潤(rùn)的影響(原材料、消費(fèi)、裝備)

具體到行業(yè)層面,油價(jià)對(duì)制造業(yè)的產(chǎn)出、產(chǎn)能利用率和利潤(rùn)等經(jīng)營(yíng)情況的拖累顯而易見(jiàn),嚴(yán)重程度大小取決于行業(yè)的原油消耗強(qiáng)度和價(jià)格傳導(dǎo)能力。

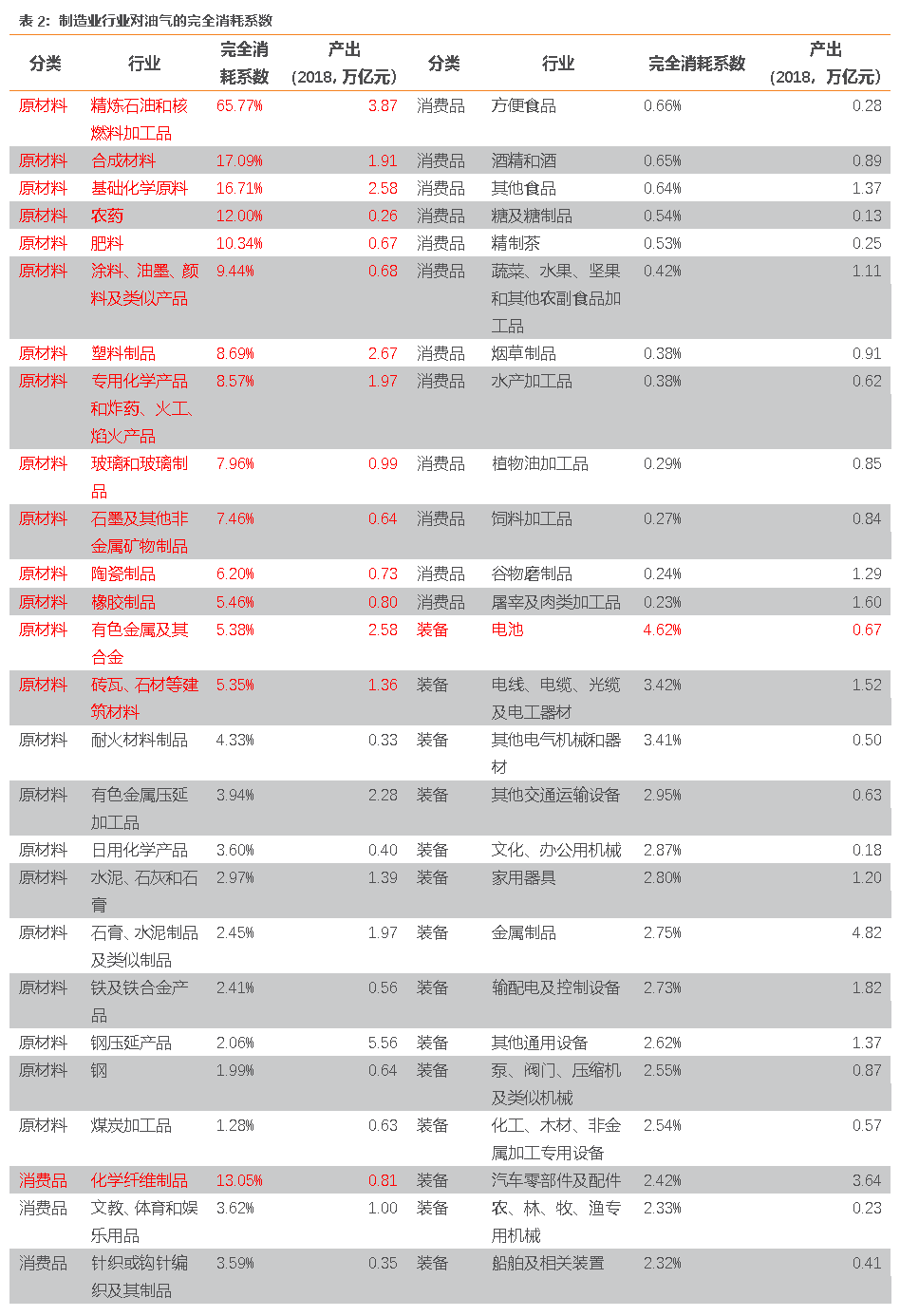

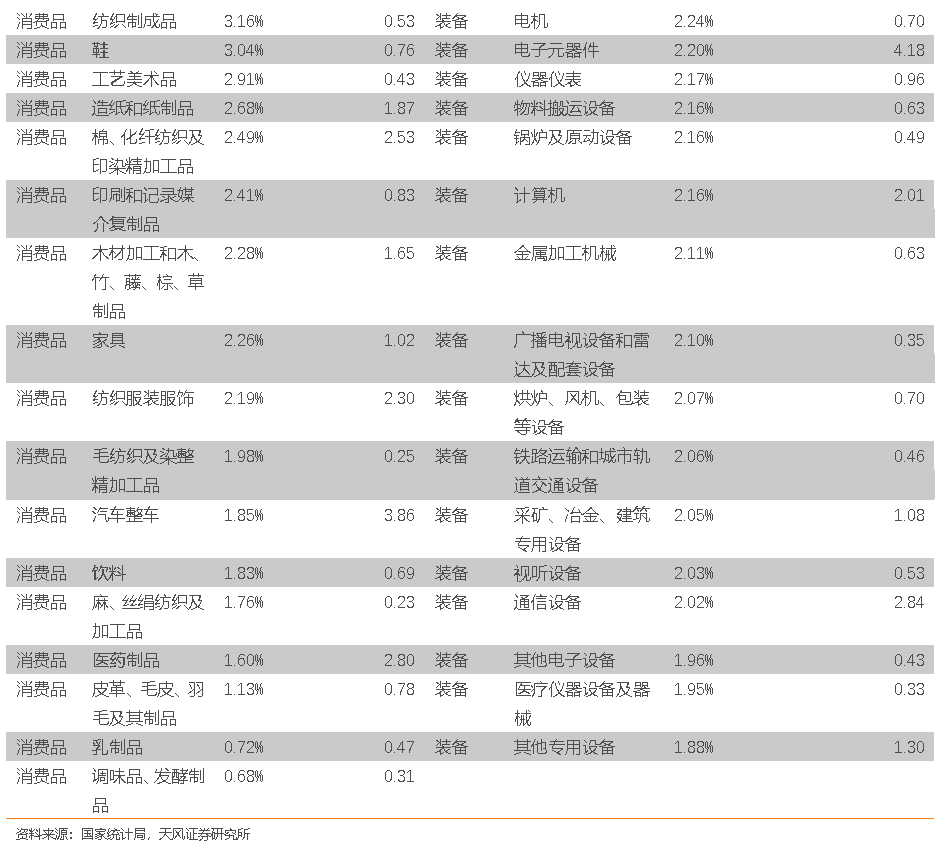

原油消耗強(qiáng)度可以用油氣完全消耗系數(shù)代表,即生產(chǎn)1單位產(chǎn)品需要投入的油氣量(包括直接消耗和間接消耗)。我們通過(guò)投入產(chǎn)出表計(jì)算了各行業(yè)對(duì)油氣的完全消耗系數(shù),發(fā)現(xiàn)油價(jià)上漲對(duì)原材料制造業(yè)的成本沖擊最大。

其中消耗系數(shù)超5%的細(xì)分行業(yè)包括:精煉石油和核燃料加工品、合成材料、基礎(chǔ)化學(xué)原料、農(nóng)藥、肥料、涂料油墨顏料、塑料制品、專(zhuān)用化學(xué)產(chǎn)品、玻璃和玻璃制品、石墨、陶瓷制品、橡膠制品、有色金屬、磚瓦石材(見(jiàn)下表)。

消費(fèi)品制造業(yè)受油價(jià)影響較大的是化學(xué)纖維制品,裝備制造業(yè)受油價(jià)影響較大的是電池。(見(jiàn)下表)

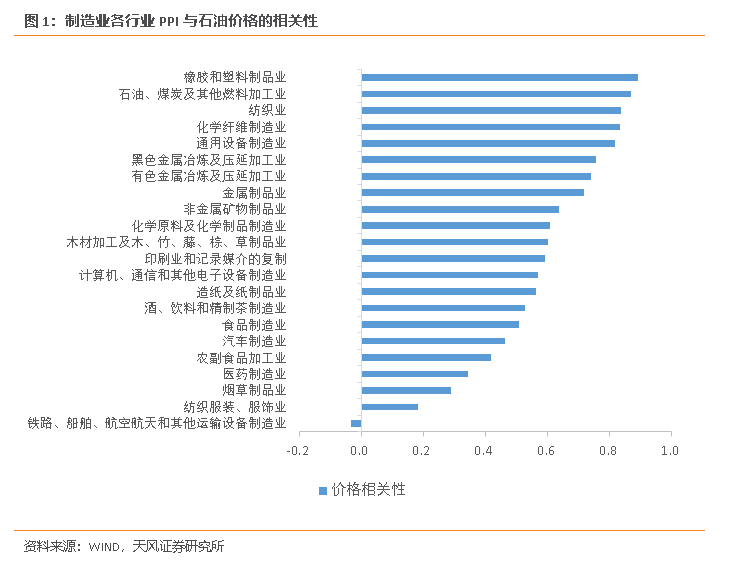

以上消耗強(qiáng)度較高的行業(yè),對(duì)油價(jià)上漲的價(jià)格傳導(dǎo)能力,決定了行業(yè)利潤(rùn)的承壓能力。我們用各行業(yè)PPI與石油價(jià)格的相關(guān)性來(lái)衡量各行業(yè)對(duì)油價(jià)的傳導(dǎo)能力。考慮到中國(guó)的原油價(jià)格是市場(chǎng)價(jià)而成品油價(jià)格是政府指導(dǎo)價(jià),我們把消耗原油占比較大的行業(yè)(如石油煤炭及其他燃料加工、化學(xué)纖維制造、化學(xué)原料及化學(xué)制品等)與石油天然氣開(kāi)采PPI相比較,把消耗成品油占比較大的行業(yè)與石油煤炭及其他燃料加工PPI相比較。

結(jié)果顯示,橡膠塑料制品、石油煤炭和其他燃料加工、紡織、化學(xué)纖維、通用設(shè)備、黑色金屬、有色金屬、金屬制品等行業(yè)具有較強(qiáng)的價(jià)格傳導(dǎo)能力,其產(chǎn)出品價(jià)格變動(dòng)與油價(jià)相關(guān)性高于0.7。其他行業(yè)產(chǎn)品價(jià)格變動(dòng)與油價(jià)關(guān)系不大,雖然可能有其他價(jià)格因素的影響(如有色、黑色、糧食等),但也反映了它們對(duì)原油的價(jià)格傳導(dǎo)能力可能偏弱。

結(jié)合原油消耗強(qiáng)度和價(jià)格傳導(dǎo)能力兩個(gè)方面,利潤(rùn)可能受油價(jià)上漲擠壓較大的行業(yè)主要有:

(1)化學(xué)原料制品類(lèi)的基礎(chǔ)化學(xué)原料、農(nóng)藥、肥料、涂料油墨、專(zhuān)用化學(xué)產(chǎn)品。

(2)建材類(lèi)的玻璃和玻璃制品、石墨、陶瓷制品、磚瓦石材、耐火材料、水泥石灰和石膏。

(3)電力設(shè)備類(lèi)的電池、電線電纜、輸配電及控制設(shè)備。

(4)消費(fèi)類(lèi)的文教體育娛樂(lè)用品、造紙和紙制品。大多數(shù)屬于高耗能行業(yè)。

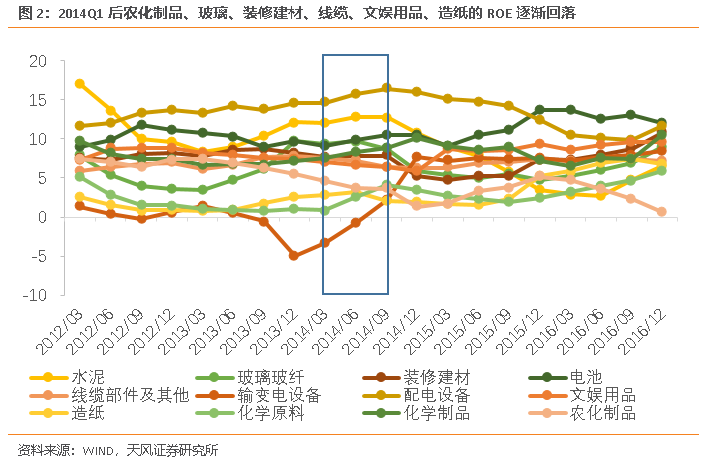

復(fù)盤(pán)油價(jià)上漲的2014年上半年,存貨周轉(zhuǎn)1-2個(gè)季度后,農(nóng)化制品、玻璃、裝修建材、線纜、文娛用品、造紙的ROE逐漸回落。盡管這些行業(yè)在2014年之后通過(guò)產(chǎn)業(yè)升級(jí)和全球市占率提升獲得了定價(jià)權(quán)的提升,但是在本輪油價(jià)沖擊中依然可能遭遇考驗(yàn)。