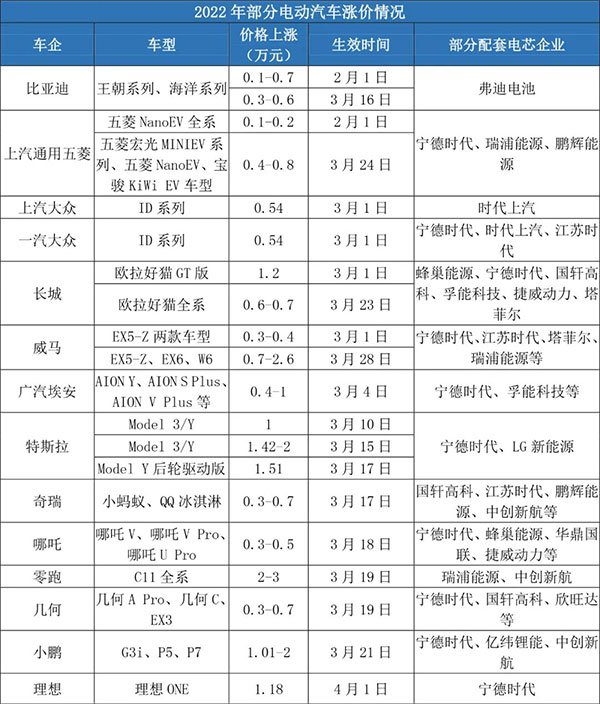

繼年初第一輪漲價之后,近日,電動車企又開始了第二輪漲價。特斯拉、比亞迪領漲,理想、小鵬、威馬、零跑、哪吒、幾何等車企也加入到了漲價大軍的陣營。

與之前零星漲價不同的是,進入3月以來,此輪漲價潮有愈演愈烈之勢。特斯拉7天內(nèi)提價3次之多,單個車型累計漲價最高達3萬元;比亞迪選在3月15日深夜宣布漲價,消費者在漲價前僅有10分鐘可在線下單,很多人第二天才后知后覺;小鵬汽車官宣提價幅度對標特斯拉;威馬汽車公告顯示,有車型一次性漲價高達2.6萬元……

據(jù)不完全統(tǒng)計,截至目前,今年已有超20家電動車企陸續(xù)宣布漲價,涉及車型近70款,漲幅不一。

對于漲價潮,多家車企歸因于“受原材料價格大幅上漲、供應商供貨緊張和補貼退坡等”的影響。業(yè)內(nèi)人士指出,今年影響車企漲價的成本因素,最主要集中在動力電池價格的大幅上漲以及供應不足上。

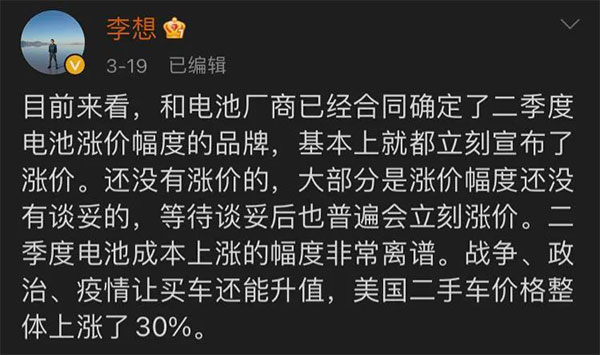

3月19日晚,理想汽車CEO李想在社交媒體上表示,二季度電池成本上漲的幅度非常離譜。和電池廠商已談妥價格的車企,基本都已宣布漲價,其他車企等談妥采購價后也將普遍漲價。

從李想的表態(tài),加之理想汽車已官宣漲價,再結合上述漲價車型部分配套電芯情況,由此可以推測,寧德時代、弗迪電池、國軒高科、蜂巢能源、孚能科技、捷威動力、鵬輝能源等動力電池主流企業(yè)或已與大部分客戶就電池漲價達成一致。

近日,某電動車企相關負責人的表態(tài)也佐證了這一現(xiàn)狀。該負責人對外表示,自去年下半年至今,寧德時代動力電池漲價兩次,按一輛車的電池成本來算,上次漲了1萬元,前不久又漲了1萬元。該負責人還稱:“承受不住電池等原材料價格上漲,在最近幾個月里,我們電動汽車也已經(jīng)悄悄漲了兩次價格。”

針對這一說法,3月21日,寧德時代回應稱,因上游原材料價格大幅上漲,確實已動態(tài)調(diào)整了部分電池產(chǎn)品的價格。

同日,孚能科技也表示,已完成大部分主要客戶價格談判,今年產(chǎn)品售價有不同程度提高。此外和戴姆勒價格談判也在進行中。

上述表態(tài)已經(jīng)佐證了動力電池漲價的事實。據(jù)業(yè)內(nèi)人士透露,此輪動力電池普遍漲幅在15%~20%之間,部分客戶漲幅甚至達到30%。

而追本溯源來看,動力電池價格的上漲是由以碳酸鋰、氫氧化鋰、鎳、鈷為代表的上游原材料價格的大幅上漲所造成的。其中,電池級碳酸鋰價格,從2021年年初約5萬元/噸,至年末增長到超過27萬元/噸,年內(nèi)漲幅高達440%。截至目前,電池級碳酸鋰又進一步暴漲突破50萬元/噸大關,2022年的漲幅至此已超過75%。

原材料漲價對電池企業(yè)影響有多大?

機構數(shù)據(jù)顯示,碳酸鋰每噸漲價10萬元,鋰電電芯成本將上漲約0.09元/Wh,對于一輛搭載70KWh電池的電動汽車來說,其電池成本將增加約6300元。碳酸鋰從每噸5萬元漲到50萬元,抬升電池成本約為2.83萬元。這還不包括鎳、鈷、銅箔等材料漲價因素。

伴隨原材料價格飆升影響,電池企業(yè)承壓調(diào)價在去年10月就已經(jīng)開啟,彼時鵬輝能源、國軒高科、比亞迪等企業(yè)先后傳出調(diào)價函。

由于動力電池成本高企,整車廠也難負電池采購價上漲之重,導致這一波整車漲價潮集中來襲。目前來看,車企提價或將引發(fā)一系列新的市場變化:

第一,從原材料漲價測算電池成本漲幅,以及電動汽車價格漲幅,目前產(chǎn)業(yè)中下游處于較為合理的傳導范圍。

第二,原材料價格方面,利好因素包括部分原材料價格向下有所波動,隨著上游節(jié)后復產(chǎn),產(chǎn)能有所回升,而不利因素是,碳酸鋰價格在達到52萬元/噸高點后雖有所回落,但依然在50萬元/噸以上,價格未見明顯拐點,加之新建產(chǎn)能釋放還需較長時間,供需錯配導致短時間內(nèi)原材料價格或將維持高位,電池生產(chǎn)成本依然高企。

第三,漲價對于整車廠無疑是把“雙刃劍”。有整車廠表示,為緩解電池成本壓力,整車漲價是無奈之舉,以避免賣得越多虧得越多。而對于整車廠的漲價“困局”,也不難理解。不漲價,企業(yè)難以承擔成本高企帶來的壓力;漲價過猛可能對汽車銷量造成波動,影響自身市場占有率。

第四,整車廠漲價潮或引發(fā)消費者抵觸情緒。除了部分消費者為鎖定指標用之外,市場觀望態(tài)度可能提升,尤其是針對價格敏感度較高的微型車市場。受此影響,有業(yè)內(nèi)人士認為,今年電動汽車整體銷量想達到預期難度會增加。

第五,原材料價格的強勢,導致無論是電池企業(yè)調(diào)價,還是整車廠漲價,都很難增厚中下游企業(yè)自身利潤,新的利潤增長點有待發(fā)掘。

接下來,對于電池企業(yè)而言,競爭環(huán)境將更加激烈,如果不能較好地協(xié)調(diào)上游原材料供給和滿足下游整車廠配套需求,恐將被市場殘酷淘汰。考驗電池企業(yè)產(chǎn)業(yè)鏈協(xié)作、降本增效能力的時候或已來臨,電池企業(yè)對上游原材料供應的把控和議價能力、材料回收再利用能力、創(chuàng)新技術和內(nèi)部管理降本能力等都將在今年得以體現(xiàn)。這既是對整個產(chǎn)業(yè)鏈協(xié)同能力的考驗,也是對企業(yè)自身綜合實力的巨大考驗。大浪淘沙,這一波浪潮的涌現(xiàn),或將會對整個產(chǎn)業(yè)鏈格局帶來不小的改變。