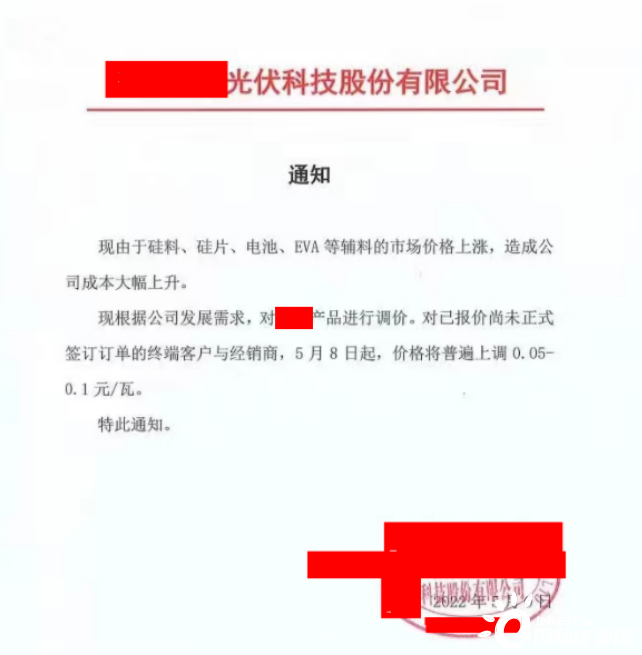

6日,某光伏企業發布組件漲價公告,公告稱:由于硅料、硅片、電池、EVA等輔料的市場價格上漲,造成成本大幅上升。現根據公司發展需求,對公司產品進行調價。對已報價尚未正式簽訂訂單的終端客戶與經銷商,5月8日起,價格將普遍上漲0.05-0.1元/W。

5月份,182、210尺寸組件更有超2元報價。國內前十大組件廠兆瓦級雙面組件價格區間在1.96-2.01元,單面組件價格區間在1.92-1.97元。二線廠家在此基礎上低3-5分,與4月組件均價相比有所上揚。

用于生產光伏產品的硅料,其供不應求的局面依然在延續

隆基股份董事會秘書辦人士告訴記者,硅料價格一直處于高位,對整個行業來說都有一定的壓力。去年以來,該公司主動降低了產能利用率。隨著今年下半年硅料的逐步擴產,在硅片生產方面該公司也會繼續采取謹慎經營的策略。

隆基股份是生產光伏硅片和組件的龍頭企業,其在4月底發布的2021年年報中明確表示,由于光伏產業鏈制造環節發展不均衡,主要原材料出現階段性緊缺,再疊加鋁、銅等大宗商品漲價,行業開工率有所下降,產業鏈利潤向上游轉移。2021年該公司實現營業收入809.32億元,同比增長48.27%;實現歸屬于上市公司股東的凈利潤90.86億元,同比增長6.24%。

通威股份則是國內生產硅料的龍頭企業,同時也生產光伏組件。其在4月底發布的2021年年報中則表示,近年來產業鏈各環節進行了積極的產能擴張,但上游硅料環節因技術門檻高、投資金額大、建設周期長,且2018-2020年產品價格長期低迷,擴產積極性遠低于下游各環節,造成2021年產業鏈上下游供需錯配,疊加大宗商品價格上漲、階段性能耗管控、疫情等多重因素影響,年內產業鏈價格波動較大,各環節企業面臨不同程度的經營壓力。

從相關財務數字上看,生產硅料的通威股份利潤增長要遠遠大于下游的硅片和組件企業。根據其年報數據,2021年通威股份營業收入634.91億元,同比增長43.64%,實現歸屬于上市公司股東的凈利潤82.08億元,同比增長127.50%。

通威股份董事會秘書辦人士向記者表示,硅料是目前光伏產業各個環節里產能最小的一塊,處于滿產的狀況。截止去年年底,該公司的產能為18萬噸每年,今年年底將至少達到23萬噸每年。

根據國家統計局于4月20日發布的1-3月份全國電力工業統計數據,截止3月底,全國太陽能發電裝機容量為31855萬千瓦,同比增長22.9%。

硅料價格上漲給整個行業帶來壓力

隆基股份人士對記者表示,去年硅料最高漲到了270元每公斤。前段時間穩定到了240到250元每公斤區間。然而,硅料價格最近又有些反彈。

根據中國有色金屬工業協會硅業分會(以下簡稱“硅業分會”)于4月27日發布的數據,單晶復投料價格區間在25.2-26.0萬元/噸,成交均價上漲至25.54萬元/噸,周環比漲幅為0.83%。所謂單晶復投料,屬于高純多晶硅的一類。在硅料生產的過程中,把出爐的單晶料加工之后,就成了供下游使用的單晶復投料。

硅業分會介紹稱,4月底各硅料企業陸續開始簽訂5月份長單,同時也有部分散單、急單以相對高價成交,硅料緊缺程度有增無減。雖然下游個別切片企業受疫情影響減產,但單晶拉棒生產基本正常,同時新增產能增量繼續釋放,因此硅料需求持續增加。而且硅料企業受疫情運輸不暢影響,部分設備到廠時間延后,擴產增量不及預期。由于部分地區物流受限,導致硅料發貨和到貨時間延后,下游企業尋找非長期指定供貨商臨時加單情況增多。

硅料是硅片的原料,而硅片是下游電池組件的原料。隆基股份人士還告訴記者,隨著硅料價格的上漲,硅片也會做出相應的調整。不過硅片的價格不完全取決于硅料的價格,也和下游組件廠商的需求相關。

4月27日,隆基股份在官網公布了最新的硅片價格,型號為M10的硅片價格從3月25日的6.7元漲到了目前的6.86元,M6硅片價格從5.55元上漲到了5.72元,G1硅片價格從5.35元上漲到了5.52元。(M10硅片:邊長182mm、對角247mm;M6硅片:邊長166mm、對角223mm;G1硅片:邊長158.75mm、對角223mm)

根據硅業分會的數據,今年年初單晶復投料的均價為23.18萬元/噸,之后開始一路小幅上漲。直到3月底,單晶復投料的均價一直保持在25萬元/噸之下。4月6日,單晶復投料均價突破了25萬元/噸。年初以來,單晶復投料的漲幅約為10.18%。

在此期間,隆基股份的硅片價格也在逐步上調中。比如,M10硅片在1月16日為6.15元,到2月22日漲到了6.5元,在3月7日漲至6.7元。從年初到目前,M10硅片、M6硅片以及G1硅片的漲幅分別為11.54%、11.07以及11.52%。

隆基股份人士告訴記者,硅料價格一直處于高位,不僅是對下游硅片生產的公司,對整個行業都會有一定壓力,起到了抑制需求的效果。

隆基股份的年報顯示,該公司的營業收入中90%以上來源于兩大部分:太陽能組件及電池、硅片及硅棒。其中,太陽能組件及電池的毛利率為17.06%,比上年減少了3.47個百分點;硅片及硅棒毛利率為27.55%,比上年減少了2.81個百分點。光伏產品的原材料成本總共比上一年上漲了62.33%,包括經營規模擴大以及原材料價格上漲帶來的影響。

通威股份的光伏業務則除了高純晶硅,還包括太陽能電池組件。通威股份亦在年報中介紹,由于原材料硅片緊缺,全年價格漲幅較大,推高了電池企業的成本。據市場研究機構PVInfo link統計,到2021年底,166mm、182mm、210mm主流尺寸硅片均價較年初分別上漲55%、46%、46%,而相應尺寸的電池均價僅分別上漲22%,19%,16%。

光伏產業鏈的漲價也導致了光伏系統投資成本的上升。根據中國光伏行業協會的最新統計數據,我國地面光伏系統的初始全投資成本為4.15元/W左右,較2020年上漲0.16元/W,漲幅為4%。其中,組件約占投資成本的46%,占比較2020年上升約7個百分點。

硅料下游主動調整產能利用率

硅料的價格和產能也影響著下游產能的運用。隆基股份人士告訴記者,由于去年硅料供給緊張價格高漲,所以公司主動降低了產能利用率,目的是為了讓硅料的供需回歸健康水平。

根據隆基股份的年報,去年該公司單晶硅片產量為69.96GW,產能利用率為72.42%;單晶組件產量為38.69GW,產能利用率為68.48%。

“因光伏產業各環節產能在擴產過程中出現階段性結構失衡,上游硅料供給緊張,價格大幅上漲,公司根據市場情況調整生產計劃,硅片和組件產能利用率均較2020年度下降。”隆基股份表示。

而通威股份人士告訴記者,由于硅料是光伏產業各個環節里產能最小的一塊,所以也是開工率最高的一個環節,去年以來基本都是處于滿產的狀況。該公司高純晶硅截止去年年底的產能是18萬噸每年,而到今年年底至少會達到23萬噸每年。相比去年,今年供給端肯定會有所改善,下半年多家硅料廠家的新項目都有產能釋放。

根據通威股份年報介紹,2021年該公司各生產基地均滿負荷運行,保持滿產滿銷。全年實現銷量10.77萬噸,較上年增長24.30%。目前在建項目產能合計17萬噸,其中包頭二期5萬噸項目預計2022年投產,樂山三期12萬噸項目預計2023年投產,屆時公司產能規模將達到35萬噸每年。

據硅業分會統計,4月份國內多晶硅產量約5.80萬噸,環比增加6.2%,增量主要集中在四川永祥股份有限公司(通威股份的子公司)、協鑫科技(03800.HK)、新疆大全新能源股份有限公司等企業的擴產釋放量。同期海外企業受檢修和疫情影響,國內進口量預計在0.6萬噸。因此4月份國內硅料總供應量約6.4萬噸,與24GW左右硅片產量對應的硅料需求相比,略顯不足。

硅業分會表示,根據5月份國內外硅料和硅片企業最新生產運行計劃,硅料供應和需求均有增量且高于預期,分別將達到6.7-6.8萬噸(包括產量、進口)和7-7.2萬噸,總體供應仍小于需求。另外,下游硅片環節同樣受疫情影響,存在階段性供應緊缺的情況,支撐其價格超越歷史高位延續漲勢。

“因此從硅料本環節的市場供需和下游價格對原料成本接受度兩方面綜合判斷,短期內硅料價格仍將延續目前走勢。”硅業分會稱。

不過,硅料供不應求的表面下卻隱藏著風險。通威股份人士向記者表示,硅料的直接下游是硅片,目前硅料和硅片的供需關系決定了價格。因此,硅料高漲的原因是因為硅片產能遠遠大于硅料產能。從硅料到太陽能終端裝機還有三個環節,分別是硅片、電池、組件,這三個環節的擴產導致了硅料價格上漲。但是,如果從太陽能終端裝機需求來看,硅料的產能實際上是匹配的,目前已經基本可以滿足終端的需求了。

硅業分會在3月份的報告中也表示,長期來看,硅料的供應存在供過于求的風險。目前公布新建、擬建項目的新進企業已有16家(超過目前現有在產企業數量13家),規劃產能共計超過170萬噸/年,若包括現有在產企業擴產產能,總增量將達到350萬噸/年左右。然而2025年終端需求樂觀預計400GW,硅料需求量約150萬噸。擴建產能增量明顯大于需求增量。

目前隆基股份的硅片產能還在擴產中,位于云南省楚雄市的年產20GW單晶硅片項目已經部分投產,其余的產能將陸續釋放。不過隆基股份人士告訴記者,面對硅料產能的變動,目前該公司在硅片生產方面還是會繼續保持謹慎的經營策略。

“下半年預計有大量的硅料產能釋放出來,目前還需要觀察一段時間。”該人士說。