市場供需演變,六氟磷酸鋰價格率先出現變化。

3月以來,六氟磷酸鋰價格持續下滑,5月12日,六氟磷酸鋰現貨報價跌破30萬元/噸,相比于今年歷史最高位60萬元/噸“腰斬”下跌。

六氟磷酸鋰價格再度引起熱議,其中六氟磷酸鋰價格漲跌、可持續性問題及未來價格走勢預判成為業內人士關注的重點。

有行業人士指出,當上游鋰鹽成本50萬元/噸時,六氟磷酸鋰的成本在10萬元/噸左右。一旦六氟磷酸鋰產能供過于求,價格或迅速回落至15萬元/噸以下。

六氟磷酸鋰價格“過山車”

事實上,這不是六氟磷酸鋰第一次出現“過山車”行情。

2015年六氟磷酸鋰價格從8.6萬元/噸狂飆,上漲至年末的30萬元/噸,并在2016年Q1達到高位42.5萬元/噸。彼時,基于產業需求的預測,六氟磷酸鋰企業大幅擴產。

然而不及預期的是,新能源汽車補貼的滑坡,動力電池價格向下,疊加六氟磷酸鋰新增產能的集中釋放,市場供過于求致使六氟磷酸鋰價格一路暴跌,至2020年Q3下探至7.5萬元/噸。

值得注意的是,相較于上一輪行情,影響本輪價格變動最重要的因素,與新能源車行業供需關系以及上游碳酸鋰等原材料價格暴漲有關。

2020年初受疫情影響,車企對未來車市持悲觀預期,供應鏈備貨大幅下降,六氟磷酸鋰企業生產計劃萎縮。Q2開始,國家一系列政策措施推動及國內疫情得到有效控制,經濟復蘇超過預期,使得六氟磷酸鋰下游市場需求在Q3快速回暖,導致整個市場短期出現供不應求,價格開始迅速攀升。

對于市場供需的錯判以及主要原材料碳酸鋰、VC溶劑價格的飆升,導致2020年Q4以來六氟磷酸鋰的“大牛市”。六氟磷酸鋰價格從2020Q4的10.6萬元/的噸上升至2021Q4的52萬元/噸。

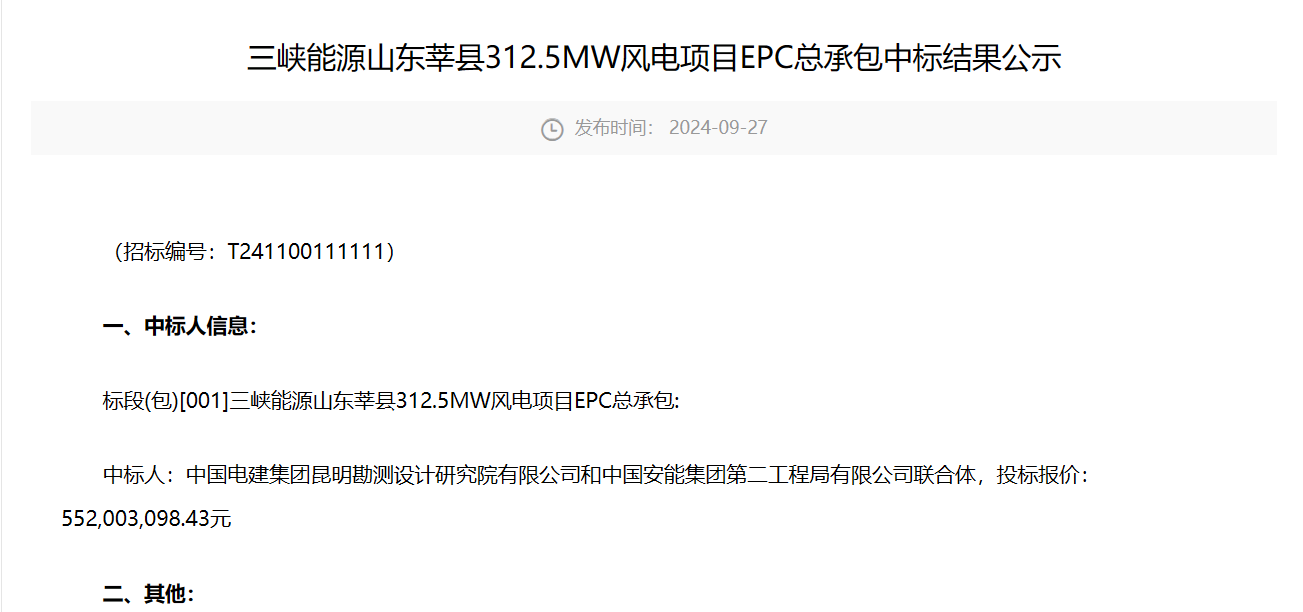

數據來源:高工產研鋰電研究所(GGII), 2022年1月

2022年開年,新能源汽車市場保持景氣旺盛態勢,六氟磷酸鋰的現貨報價持續走高,并向上飆漲至60萬/噸(有價無市)。

然而從3月初開始,六氟磷酸鋰價格開始拐頭向下,并呈現跌跌不休的態勢。核心原因來看:

1、六氟磷酸鋰新增產能加速釋放,然而下游需求在春節之后不及預期。同時,碳酸鋰價格暴漲致使電池企業成交意愿偏弱。

2、疫情反復,導致貨物發運受限,下游企業開工率欠佳,剛性需求減少,六氟磷酸鋰價格持續回落。中汽協數據顯示,4月國內新能源汽車產量31.2萬輛,環比下降33%,銷量29.9萬輛,環比下降38.3%。

3、碳酸鋰價格進入下行通道,從今年歷史高位超50萬/噸逐漸回落至45萬/噸,價格成本壓力減小,六氟磷酸鋰價格隨即下跌。

GGII認為,隨著六氟磷酸鋰新增產能的進一步釋放,疊加疫情影響下新能源汽車銷量不及預期等因素,預計二季度產品價格仍將呈下行走勢。

警惕產能過剩“灰犀牛”

瞄準全球新能源汽車產業新周期需求,以及六氟磷酸鋰利潤率,除了原有六氟磷酸鋰企業之外,大量新進入者也涌入到六氟磷酸鋰賽道中來。

高工鋰電統計梳理顯示,2021年以來,包括多氟多、天賜材料、永太科技、金石資源、天際股份、三美股份、杉杉股份、石大勝華等多家企業紛紛加碼六氟磷酸鋰產能。規劃新增產能達37.7萬噸。

按照規劃,今年天賜材料8萬噸(折固)、多氟多3.5萬噸、天際股份1萬噸、杉杉股份2000噸等,合計新增約13萬噸有望落地,加上已有產能8萬噸,2022年底六氟磷酸鋰合計產能有望達到21萬噸。

而根據行業預計,2025年六氟磷酸鋰的需求量將達到36.56萬噸。如果上述規劃產能順利釋放,則基本覆蓋2025年鋰電池市場需求,甚至提前出現產能過剩。

值得一提的是,按照規定,只要規劃建設或簽署合作協議,上市公司就需要履行信披義務,這時候可能土地還沒有落實,環評、能評等事先審批都還沒有做,至于何時開工建設屬于后續進展,其中的不確定性較大。

同時,六氟磷酸鋰屬于危化品項目,環境安全審批流程時間長,能否拿到指標對開工建設至關重要,因此產能投放進度會低于預期。

但不管怎么說,六氟磷酸鋰的產能擴張競賽已經開啟,行業需要警惕的,是未來產能過剩、價格暴跌這只“灰犀牛”。