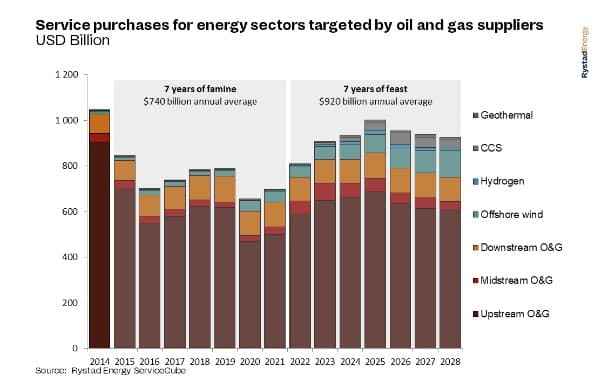

挪威研究機構Rystad Energy預計,全球石油和天然氣承包商市場將在2025年達到1萬億美元的峰值,并在此后幾年保持在較高水平。在液化、運輸和再氣化天然氣行業中游部分強勁增長的幫助下,2022-2028年期間,石油和天然氣總支出將保持在年均9200億美元以上。

盡管在2025年之后可能會出現另一個石油和天然氣的衰退周期,但油田服務供應商應該能夠通過拓展更廣泛的能源市場的其他部分來平衡衰退,從而擴大承包商的總體目標市場。供應商的關鍵是繼續在地熱能源、氫氣、海上風電以及碳捕獲、利用和儲存方面尋找明顯的機會。

加上油田服務,到2025年,這種向其他能源領域的擴張將為供應商提供1萬億美元的市場,這一市場將持續數年。細分石油和天然氣供應商中的各種服務部門表明,所有部門都將名義增長,主要是以設備和材料為目標的供應商以及提供運營和維護服務的供應商。

雖然我們預計未來七年將為能源服務提供強大的市場,但公司仍必須改善其經濟狀況,使之成為一場盛宴。幸運的是,由于鉆機、船舶、工廠和供應鏈中的其他單位受到自然磨損的影響,供應商謹慎地避免過度投資,整體利用率正在迅速提高。其結果是為供應商提供了更好的定價——過去12個月,海上鉆機、陸上鉆機、壓裂船隊、支撐劑、OCTG、船舶和海底基礎設施的價格上漲至十年來的最高水平。

Rystad energy的合伙人兼能源服務研究負責人Audun Martinsen表示:“全球石油和天然氣供應商似乎將與圣經中關于埃及法老七年盛宴和七年饑荒夢想的故事相呼應,只是順序相反。所有跡象都表明,2022年將是能源服務行業另一個超級周期的開始。”

去年是疫情后復蘇的轉折點,天然氣價格創下歷史新高,油價強勁,使石油和天然氣公司將其石油天然氣投資提高了20%。能源安全問題促使石油生產商提高產量,并與供應商簽訂貨物和服務合同,油田服務業很快就被擠出了壓裂隊、鉆機、套管和油管鋼。供應商可收取的價格以兩位數的百分比激增,使得息稅折舊攤銷前利潤率得以攀升(息稅折舊及攤銷前利潤是衡量公司盈利能力的關鍵指標)。在2022年的反彈之后,我們將進入一個非常有希望的2023年,石油和天然氣投資都有13%的增長潛力,低碳投資有10%的增長潛力。

自2014年以來,油田服務業一直舉步維艱。美國頁巖革命導致的石油供應過剩、OPEC領導的油量戰、俄羅斯石油充斥市場以及長達兩年的疫情都導致油價和上游支出下降。因此,石油和天然氣供應商沒有獲得他們真正需要的幾年增長,以在新的市場環境下將其業務轉變為盈利的健康業務。從2014年的峰值到2021的低谷,大型承包商的收入下降了近60%。盡管2017-2019年市場有些樂觀,但由于石油和天然氣生產商保持嚴格的現金紀律,以及石油和天然天然氣供應鏈中的一些部門面臨持續的產能過剩,市場并未真正起飛。

在2014-2021年期間,一些地區和細分市場出現了利潤豐厚的市場,但總體而言,在企業層面,全球參與者未能扭轉局面。對最大的上市服務公司的分析表明,七年來,不僅收入低迷:整體收益、運營現金流、利潤率和股票表現也一直充滿挑戰。

供應商未能削減成本,調整產能,并在一定程度上應對債務,從而使其能夠將較低的市場活動轉化為有利可圖的業務。各公司一直緊緊抓住自己的資產,希望在未來的市場復蘇中迅速提高市場份額。這種復蘇一直被推遲到現在。