Wood Mackenzie表示,高價格和能源安全需求將推動美國在2023年成為LNG的主要出口國,并可能為1000億美元的新開發項目鋪平道路以支持長期增長。

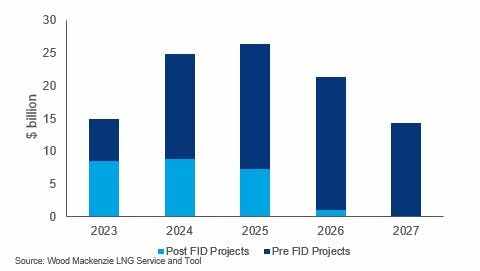

2022年,美國是第三大LNG出口國,為7640萬噸/年。隨著Freeport工廠的恢復,美國今年的出口量將超過卡塔爾和澳大利亞,達到8900萬噸/年。Wood Mackenzie預測,根據已在建項目的組合和潛在項目的勢頭,美國LNG產能在本十年結束前可能會增長7000萬噸/年至1.9億噸/年,可能會使當前出口增加一倍以上。Wood Mackenzie報道稱,要實現這一目標,必須啟動一系列新項目,這可能會在未來5年帶來高達1000億美元的新項目。

Wood Mackenzie天然氣和LNG資產研究主管Giles Farrer表示:“創紀錄的高價格和對能源安全的需求促使買家(包括投資組合參與者、美國生產商和基礎設施公司)在2022年尋求長期美國LNG交易,并為項目創造了巨大的簽約勢頭。僅去年一年,美國就簽署了6500萬噸/年的長期協議,與2021年的1850萬噸/年相比相形見絀。這一活動推動了一系列美國項目的最終投資決定(FID),我們可能會在今年和明年看到一波FID。”

根據Farrer的說法,項目將由私人和公有開發商承擔,大多數FID前項目目前正在尋求外部融資。他補充道:“在大多數情況下,項目融資將支持所需資本的60-80%,其余資金通過股權融資和/或資產負債表融資。”

報告稱,隨著開發商的發展,成本上漲的可能性正在挑戰他們,尤其是通過供應鏈引發的通貨膨脹和資源競爭。

根據FID狀態,未來5年對美國LNG項目的投資

Wood Mackenzie天然氣和LNG研究分析師Sean Harrison表示:“我們的基準分析表明,與過去5年建造的項目相比,美國墨西哥灣沿岸的通貨膨脹率已經超過20%。隨著開發商繼續推進更多項目,服務合同的競爭將加劇,從而對勞動力和材料價格造成擠壓。這可能會導致成本進一步上漲,以及一些項目的延誤。”

Harrison補充道,盡管成本不斷上升,但客戶的競爭仍將液化費用維持在較低水平,對于固定價格的長期協議,液化費用可能在2-2.5美元/MMbtu之間,對盈利能力構成挑戰。

Harrison表示:“低費用和不斷增加的成本意味著,我們估計一些項目的無杠桿內部收益率(IRR)低至5-6%。根據這些回報,一些項目發現獲得融資很困難,特別是通過股權融資。項目正在尋找為開發商和股權投資者創造額外價值的方法。他們可能找到的好處包括:高效采購原料氣、為未簽訂合同的LNG銷售確保良好價格、消除瓶頸并重新評級列車以及銷售預商業量。向客戶收取額外服務費用以減少項目排放也可能帶來額外回報。”