坐擁全世界過半探明鋰儲量的智利、阿根廷、玻利維亞希望效仿歐佩克,籌謀建立“鋰歐佩克”,但由于多重因素,目前三國關于“鋰歐佩克”的會議和協商處于暫停狀態。

鋰資源在全球主要分布于南美、澳大利亞、北美等地,在我國主要分布于四川、青海、西藏等地。在南美,鋰資源主要藏于“南美鋰三角”地區,覆蓋智利、阿根廷、玻利維亞三國的部分國土,是世界上最重要的鋰礦資源地。

據美國地質調查局2023年報告數據,目前全球探明鋰儲量約為9800萬噸,其中玻利維亞探明鋰儲量為2100萬噸、阿根廷2000萬噸、智利1100萬噸,南美鋰三國擁有的探明儲量占全球儲量超過53%。

由于鋰在出行和能源領域的重要作用,鋰資源也被稱為“白色石油”。坐擁全世界過半探明儲量的南美鋰三國去年以來也希望效仿石油輸出國組織(歐佩克),籌謀建立一個“鋰歐佩克”。

“鋰歐佩克”的概念最早出現于2012年前后,當時能源轉型和電動汽車剛剛成為產業熱點,鋰資源在國際上迎來了需求的第一次繁榮。但這個概念當時僅僅是作為學界和業界的一個想法,并沒有在政府層面被付諸實踐。

2022年,阿根廷、智利、玻利維亞三國相關政府部門開始就鋰資源進行磋商,希望在政策上實現協調,以溝通信息、協調政策乃至控制鋰產品價格,從鋰產業鏈上游強化資源輸出國在全產業中的影響力。

據了解,目前三國關于“鋰歐佩克”的會議和協商處于暫停狀態。分析人士認為,暫停的主要原因包括礦權制度差異、開發進度不一和發展前景黯淡等。

阿根廷礦權制度成阻力

三國中鋰資源開發最成熟的智利鋰資源國有,實行特許開采,近期智利總統博里奇發布國家鋰資源開發戰略,宣布國家將參與鋰資源開發全流程,并將創建一家國有鋰業公司。儲量最大的玻利維亞實行鋰資源完全國有,但目前仍未實現投產。

智玻兩國政府對鋰資源有絕對支配權,構建“鋰歐佩克”如能保證國家利益,可預見的阻力相對較小。難度主要在阿根廷。阿根廷是聯邦制國家,且未將鋰礦定位為國家戰略資源。阿根廷憲法和采礦法規定各省境內包括鋰資源在內的各類礦產資源歸各省所有,所以阿根廷中央政府沒有控制鋰資源的權力,鋰礦開采企業與各省談判以取得勘探和開采權。

不少分析人士認為,“鋰歐佩克”面臨的最大障礙之一就是阿根廷如何協調實際控制鋰礦資源的各省政府的利益和訴求。

阿根廷胡胡伊、卡塔馬卡、薩爾塔三個擁有鋰資源省份的省長近期都曾不止一次公開表示,堅決反對鋰資源國有化和中央政府跳過省政府和外國進行鋰資源相關的政策協商,包括“鋰歐佩克”的相關磋商,希望開發本省鋰資源獲得的收益能更多地用于改善本省人民的生活。針對這種情況,阿根廷礦業部長阿維拉表示,阿根廷任何與鋰資源相關的政策談判和協商都必須以各省為主體,由中央政府相關部門和各鋰資源省組成的國家鋰委員會作為協商平臺。

近期在阿根廷舉辦的一場礦業博覽會上,阿根廷三個產鋰省的省長公開表示,智利推進鋰資源國有化這一舉措將給阿根廷吸引投資帶來利好。

阿根廷都市大學教授、鋰資源專家費德里科·納西弗表示,除去無法與產鋰省份達成一致外,阿根廷國內的多重政治經濟因素也是阿方無力繼續推動“鋰歐佩克”協商的原因。今年以來,阿根廷面臨嚴峻經濟形勢,年初發生的旱災對經濟支柱農產品出口創匯造成嚴重打擊,讓阿根廷央行本就不多的外匯儲備接近見底。阿根廷政府吸引外資、加大出口的壓力陡增。此外,阿根廷今年10月將迎來大選,由于外債、通脹等經濟問題嚴重,各方候選人的經濟政策主張成為爭取選票的關鍵。如果阿中央政府(執政聯盟)在此時推動“鋰歐佩克”以及鋰資源國有化,經濟上可能造成資方對阿根廷投資環境的不信任,進而減少或者暫停對阿根廷鋰資源的投資,而政治上也會招致產鋰省份的反對,丟失產鋰省份選民的選票。政治經濟兩方面原因致使阿根廷今年內無力繼續推動“鋰歐佩克”協商。

開發進度不一受益不均

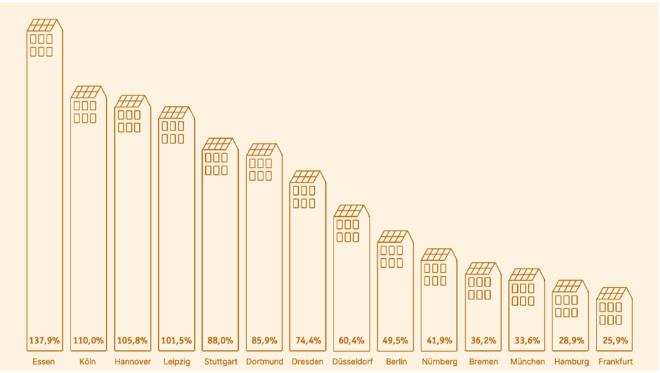

“南美鋰三角”三國中,最早開始鋰資源開發、開發水平最高的是三國中探明儲量最少的智利。據美國地質調查局2023年報告數據,2022年全球鋰產量約13萬噸,其中產量最高的澳大利亞生產了6.1萬噸,占全球總產量的46.9%;智利位居第二,生產了3.9萬噸;第三是中國,生產了1.9萬噸;阿根廷位居第四,生產了0.62萬噸。玻利維亞在2022年未能生產出鋰礦產品。

“南美鋰三角”三國中對鋰礦開發的進度不同。探明儲量最少的智利開發最早,且至今保持領先地位,阿根廷由于相對寬松的投資環境,目前有20余個正在勘探的開采項目,有在未來幾年內追上并超越智利的可能。摩根大通的一份報告預計,到2027年,阿根廷將超過智利成為僅次于澳大利亞的全球第二大鋰生產國。探明儲量最大的玻利維亞的開發進度遠遠落后于其他兩國。

此外,“南美鋰三角”國家均表示希望延長鋰資源產業鏈,宣布了一些希望引進技術和投資,以實現在國內生產鋰電池乃至電動汽車的規劃。在這方面,阿根廷較為領先。

納西弗表示,由于三國鋰礦開發進度差異較大,從國家層面來看,智利是去年以來鋰礦價格高漲的最大受益者,阿根廷正在努力追趕以享受全球能源轉型、電動出行發展的紅利。相比之下,玻利維亞至今未能生產出鋰礦產品,如果一切按部就班進行,等玻利維亞擁有與阿根廷和智利類似的鋰礦產品生產能力時,可能紅利期就已經結束了。三國鋰資源開發進度、水平、方向的不同致使三國在“鋰歐佩克”協商時存在話語權和訴求的不同,這也是協商無法繼續的原因之一。

影響力有限前景黯淡

與大宗金、銀、銅等金屬交易不同,目前鋰交易在全球范圍內存在不規范、不透明的問題。全世界大宗鋰交易采取合同供貨的方式,購買方直接與生產方簽訂合同購貨,合同金額、數量都是商業機密。鋰交易也沒有全球性的公開電子化定價和交易平臺,所謂“鋰價”是大宗商品信息平臺根據部分公開交易的成交價進行估算得出,并不是全球主要交易的成交價格。“鋰歐佩克”如想發揮“歐佩克”那樣在全球鋰資源定價方面的重要影響力,首先要解決的是沒有交易平臺和“鋰價”的問題,要解決這一點,也面臨重重困難。

納西弗認為,目前三國鋰礦(主要是智利和阿根廷)開發項目主要由私營公司運營,對主要客戶供應的鋰產品價格由供貨合同決定,公司占據主導權,甚至已經形成了一定程度的“卡特爾”,政府想把這一定價主導權拿過來,存在較大阻力。而且三國目前鋰產量僅占全球的三成左右,即使突破重重阻礙組成“鋰歐佩克”協調價格,對全球價格的影響也有限,并不會對區域外的澳大利亞、中國等產鋰國產生約束。

也有業內人士認為,鋰資源是可回收可替代資源,黃金窗口期后鋰資源的戰略重要性會下降,“鋰歐佩克”的含金量和重要性也會隨之下降。