能源行業油氣并購熱潮再起。今年以來,像美國的切薩皮克能源公司、殷拓集團,荷蘭殼牌等能源企業都開始了各種收購動作。近期,康菲石油也對外宣布,已與美國馬拉松石油公司簽署了一份225億美元的并購協議。協議規定,馬拉松石油公司股東每持有1股普通股,就將獲得0.255股康菲石油普通股。據了解,康菲石油公司的本次收購可以算得上是美國石油企業今年上半年發起的交易金額較高的“并購案”。在能源轉型趨勢下,超大金額的油氣公司并購案在一定程度上表明:石油和天然氣仍舊占有很高的地位,油氣還不到撒手的時候。

并購市場重歸活躍

近期,美國石油行業再現“超額并購案”。

康菲石油對外宣布,已與美國馬拉松石油公司正式簽署了225億美元的并購協議,約合人民幣超1600億元。

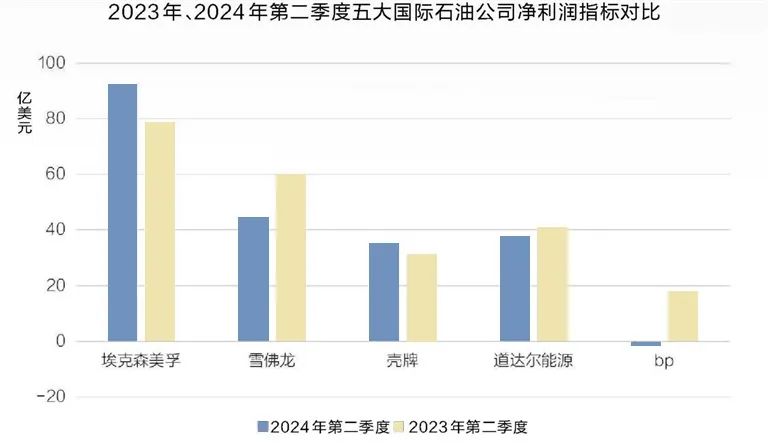

此次并購交易可讓康菲石油獲得馬拉松石油公司39萬桶油當量/日的產量,進而提升公司全球總產量至230萬桶油當量/日,這一產量基本可與bp產量持平,甚至有可能超過道達爾能源。

同時,交易完成后,也會讓康菲石油在美國成為產量僅次于埃克森美孚和雪佛龍的第三大油氣生產商,其在美國的產量預計將超過150萬桶油當量/日。可以說,能源行業或許又要誕生一家石油巨頭。

其實,今年并購案不在少數,一進2024年,很明顯能感受到油氣并購的強勁勢頭仍在延續。

據伍德麥肯茲數據顯示,今年一季度已公開的收并購交易就達到了550億美元,遠高于2023年同期近145億美元的交易金額,接近過去5年季度平均水平的1.7倍。今年1~4月,全球油氣上游收并購交易數量為55筆,交易金額超567億美元,且公司間的收并購呈顯著上升趨勢。

單看美國油氣市場,自今年年初以來,切薩皮克能源就以74億美元收購規模較小的競爭對手西南能源,合并后的公司市值將達到170億美元;美國頁巖氣生產商Diamondback Energy擬以260億美元的價格收購其競爭對手Endeavor Energy,標志著一家價值超過500億美元的石油和天然氣行業巨頭誕生;殷拓集團(EQT)和Equitrans Midstream(下稱Equitrans)公司宣布將合力創建一家企業價值超過350億美元的垂直綜合天然氣公司。

甚至,油服公司也開始了收購行動。斯倫貝謝先是以3.8億美元成功收購了Aker Carbon Capture(ACC)80%的股份;又以78億美元收購了另一家油氣服務公司ChampionX,進而提升自身的服務水平。

早在2023年下半年,美國埃克森美孚就斥資超600億美元收購了先鋒自然資源公司;合并后的公司將控制二疊紀地區相當于160億桶的原油儲量,為該地區擁有儲量最高的公司,日產量達到450萬桶石油當量。

隨后,雪佛龍宣布擬以約530億美元的價格收購頁巖油生產商赫斯,獲取赫斯位于南美洲圭亞那近海區域Stabroek油田30%的資產開采權和位于美國巴肯地區的油氣資源。

可以說,以埃克森美孚和雪佛龍為代表的西方石油巨頭掀開了全球新一輪油氣收并購的帷幕。

油氣“加減法”

能源行業:大公司帶頭示范,中小公司逐步跟進,活脫脫展現出一幅“大魚吃小魚,小魚吃蝦米”的畫面。

至少在目前看來,這一輪并購熱潮足以說明行業里還是很看重石油和天然氣這類傳統化石資源的。

近兩年,油價一直居于高位,截至到7月12日,WTI原油為83.22美元/桶,布倫特原油為85.90美元/桶,較年初都是不同程度的上漲。

對于石油企業來說,高位油價就意味著會有高盈利。相較于目前還不是那么“成熟”的新型清潔能源來說,肯定是賺錢為第一要事。

再看天然氣。雖說天然氣跟石油一樣,也屬于化石能源,但是相較而言,燃燒所產生的溫室氣體是遠低于石油和煤炭的。所以,天然氣又被看作是向新型清潔能源轉型的過渡能源。

今年,行業中關于天然氣的收購或者改擴建項目越來越多。殼牌、道達爾、英國石油和三井物產宣布,將入股阿聯酋阿布扎比國家石油公司液化天然氣工廠,各持有10%的股份;沙特阿美還傳出預計將從Sempra的亞瑟港液化天然氣項目購買液化天然氣(LNG),并收購該項目二期25%的股份。

其實,并購在某種程度上可以理解為油氣行業里的“加法”。

就拿康菲石油收購美國馬拉松石油公司來說,馬拉松石油公司在二疊紀—特拉華盆地、巴肯頁巖區和鷹灘頁巖區等區域擁有與康菲石油相鄰的區塊,收購后在運營管理上也可以節省成本、形成規模化生產。

當然,有“加”也有“減”,即通過剝離非核心資產來給自己“瘦身”。今年,道達爾能源宣布將其在英國設得蘭盆地的所有天然氣股權出售給普拉克斯集團;雪佛龍要出售位于英國北海Shetland群島以西Clair油田的資產......

歸根到底,油氣市場的“加減法”都是為了一個目的,那就是資產重組優化配置,降本增效。