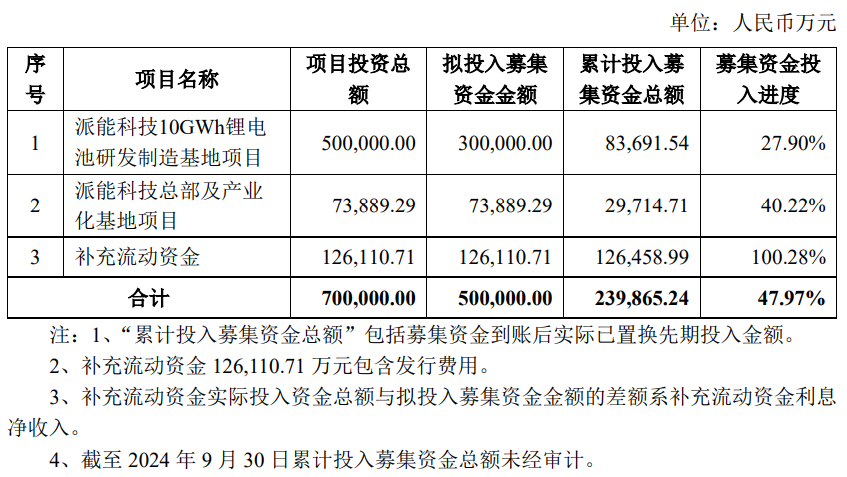

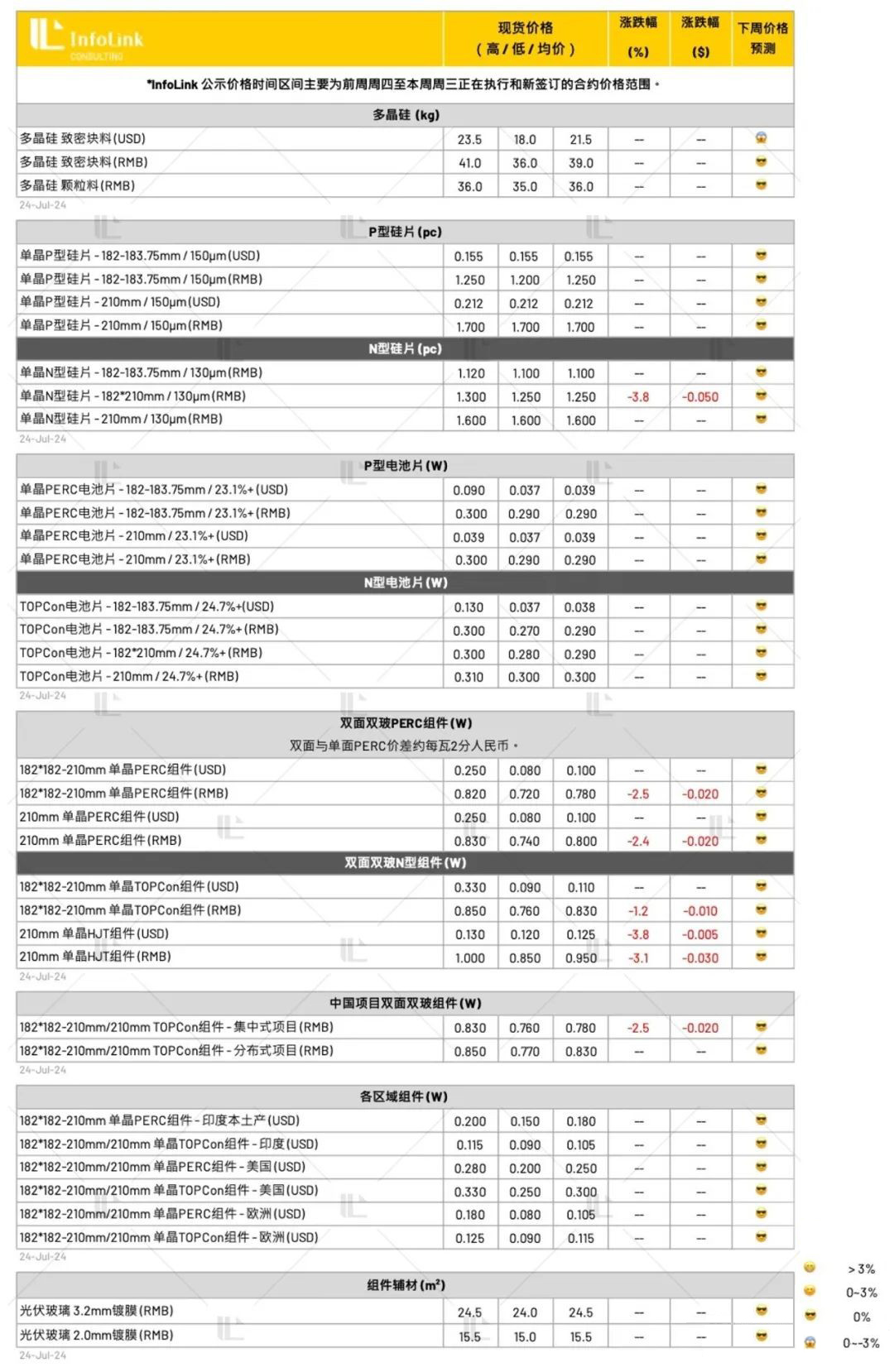

硅料價格

上游硅料環(huán)節(jié)價格筑底信號繼續(xù)加強,國產(chǎn)塊料價格范圍繼續(xù)保持每公斤36-41元范圍,顆粒硅價格也維持每公斤35-36元,如前期周評所多次提及,在當前價格水平已經(jīng)大幅擊穿優(yōu)勢企業(yè)生產(chǎn)現(xiàn)金成本的背景下,繼續(xù)向下的動能持續(xù)減弱,形成當前價格筑底。

供應方面來看,月度供應量環(huán)比下降幅度比期初預計值有所擴大,引起供給端縮量加強的趨勢預計將在八月持續(xù),即預計八月整體供應量環(huán)比仍有較大下降概率。供應縮量的趨勢疊加價格已經(jīng)跌至底部區(qū)間,近期購買詢單情況有所改善,尤其是針對剛性需求的新訂單的采買和談判環(huán)境也已經(jīng)觀察到比較明顯的好轉(zhuǎn),甚至預期八月拉晶環(huán)節(jié)整體用料需求和稼動水平可能有小幅回升趨勢。價格筑底后的市場氛圍也在發(fā)生微妙變化,對于在盈虧線以下的價格水平,供給端承壓艱難運行,伺機醞釀價格修復的氛圍有所發(fā)酵。

庫存方面,供給端因為縮量幅度和趨勢明顯,以及價格筑底信號相對明確引起相關方包括部分生產(chǎn)企業(yè)加大采買量,即采買量體其實略大于當前的實際生產(chǎn)需求規(guī)模的市場情況,目前觀察市場供給端整體庫存水平繼續(xù)下降,滯庫壓力有所減輕,但是建立在供給端減產(chǎn)的前提下,對于下半年整體庫存來說,仍將面臨庫存常態(tài)化的壓力。硅片價格近期210RN的價格相對疲軟,成交價格仍在下探,本周主流價格來到每片1.25元人民幣左右,甚至有往每片1.2元人民幣價格靠近的趨勢。

硅片價格

本周硅片價格維持,P型硅片中M10,G12尺寸成交落在每片1.25與1.7元人民幣。N型硅片價格M10,G12,G12R尺寸成交價格落在每片1.1、1.6-1.65與1.25元人民幣左右。

展望后勢,盡管前期價格個別企業(yè)有小幅度的回彈,當周183N256對角線規(guī)格每片1.12元人民幣的價格尚有余量交付中,當前供需關系仍相對過剩,市場行情悲觀看待,廠家關注八月需求的潛在動能。

電池片價格

本周價格持穩(wěn),P型M10和G12尺寸維持每瓦0.29元人民幣。在N型電池片方面,M10TOPCon電池片均價也在每瓦0.29元人民幣,低價甚至跌破每瓦0.27元人民幣。至于G12R和G12TOPCon電池片當前價格也維持在每瓦0.29與0.3元人民幣不等。

當前電池持續(xù)面臨虧損,M10TOPCon電池片在基于每瓦0.29元人民幣的含稅成本下測算,毛利達到-11%至-12%,伴隨著維持高位的電池片庫存水平,行情悲觀看待,成本考慮下當前已無跌價空間,然供需角度來看仍然面臨過剩,該環(huán)節(jié)企業(yè)在長期無法營利的情境僵持難下,而其中,持續(xù)觀察到企業(yè)針對高效的電池產(chǎn)品維持挺價,在不低于每瓦0.29-0.3元人民幣的價格在線維持出貨。

組件價格

本周價格小幅波動,主要變化在TOPCon組件集中項目價格貼近0.76-0.8元人民幣,分布項目價格0.78-0.85元人民幣,整體均價落在每瓦0.8-0.83元人民幣。目前觀察廠家價格策略,一線廠家價格維持在0.78-0.8元左右的區(qū)間,中后段廠家仍受制訂單狀況部分讓利價格較低。展望后續(xù)已有部分廠家嘗試抬價,主要考慮供應鏈價格已然筑底,且依據(jù)自身訂單狀況而定、部分廠家訂單稍有回升。但仍須等待整體需求回升,暫時尚未有明顯回升跡象,低價搶單、低效產(chǎn)品價格快速下探等持續(xù)打亂市場節(jié)奏,組件價格修復回升較有難度,目前判斷來看,維持價格穩(wěn)定較有機會。

182PERC雙玻組件價格區(qū)間約每瓦0.72-0.85元人民幣,國內(nèi)項目減少較多,價格開始逐漸低于0.8元人民幣以下。HJT組件價格約在每瓦0.85-1.00元人民幣之間,均價朝向0.95元的價位前進,大項目價格也可見低于1元的價格。

海外市場部分,HJT價格下探每瓦0.12-0.13美元。PERC價格執(zhí)行約每瓦0.09-0.10美元。TOPCon價格區(qū)域分化明顯,亞太區(qū)域價格約0.1-0.105美元左右,歐洲及澳洲區(qū)域價格仍有分別0.085-0.115歐元及0.105-0.13美元的執(zhí)行價位;巴西市場價格約0.085-0.12美元,中東市場價格持續(xù)下探0.09-0.12美元的區(qū)間,大項目均價貼近0.1元美元以內(nèi);拉美0.09-0.11美元。

價格說明

Infolink 公示價格時間區(qū)間主要為前周周四至本周周三正在執(zhí)行和新簽訂的合約價格范圍。

現(xiàn)貨價格主要參考超過 100 家廠商之資訊。主要取市場上最常成交的「眾數(shù)」資料作為公示價格(并非加權平均值)、根據(jù)市場實際情況酌情調(diào)整。

多晶硅美元價格,主要反應多晶硅「非中國產(chǎn)地」對應的美元價格范圍,非人民幣價格換算。

電池片美元高價,PERC / TOPCon M10 尺寸電池片對應皆以「東南亞產(chǎn)地」電池片價格為主。

組件環(huán)節(jié)部分,人民幣價格為中國內(nèi)需報價,均價以當周交付出廠價格(不含內(nèi)陸運輸費用)為主。主要統(tǒng)計當期時間內(nèi)交付的分布式、集中式項目,高低價依據(jù)市場狀態(tài)反映二線廠家、或者部分前期項目價格為主;美元價格為非中國地區(qū)的海外價格,并以 FOB 報價不含關稅,非人民幣價格換算。