江蘇電力現貨市場第五次試運行圓滿結束,歷時6月1日至6月30日一整個自然月,本文將從試運行期間江蘇電力現貨市場電源結構、全社會用電量、負荷、新能源等邊界條件、電力現貨價格等角度展開介紹,幫助讀者了解江蘇市場的最新動態。

一、電源結構

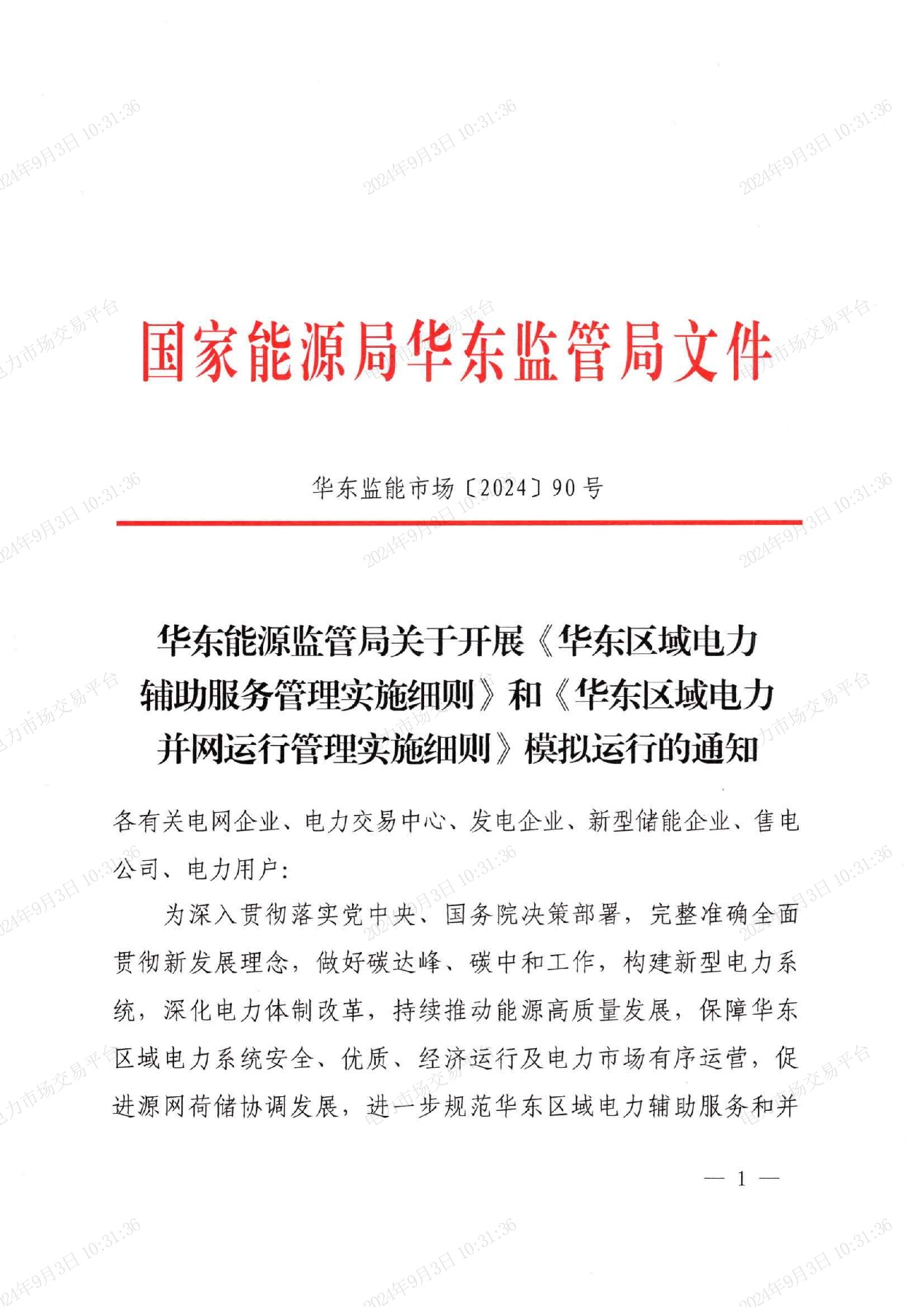

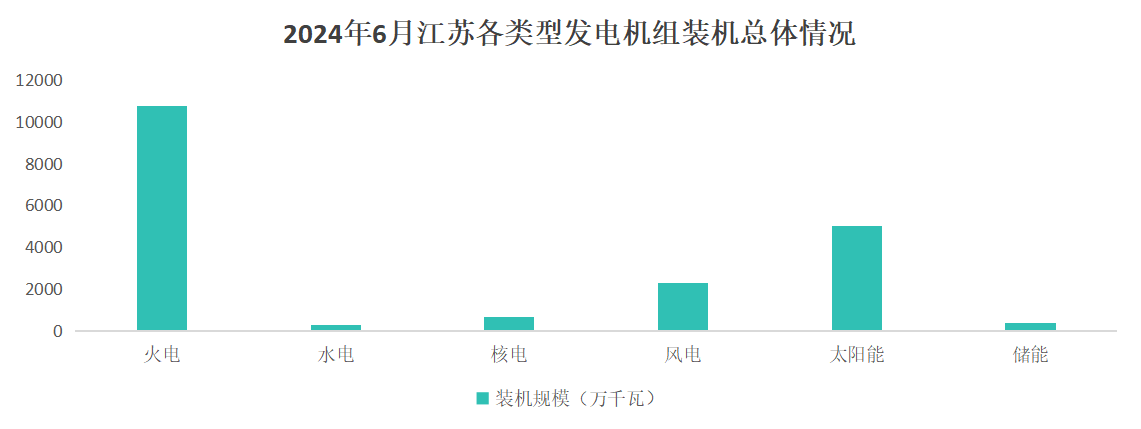

圖1:2024年6月江蘇電力市場各類型發電機組裝機總體情況

截至2024年6月,江蘇市場各類型發電機組裝機規模總量將近20000萬千瓦。其中火電占據半壁江山,超1億千瓦,仍然是電源結構中的壓艙石;其次是太陽能裝機超過5000萬,是裝機規模第三的風電裝機規模兩倍以上;再次是600多萬千瓦的核電裝機和350多萬千瓦的儲能;裝機最少的水電機組尚不足300萬千瓦。

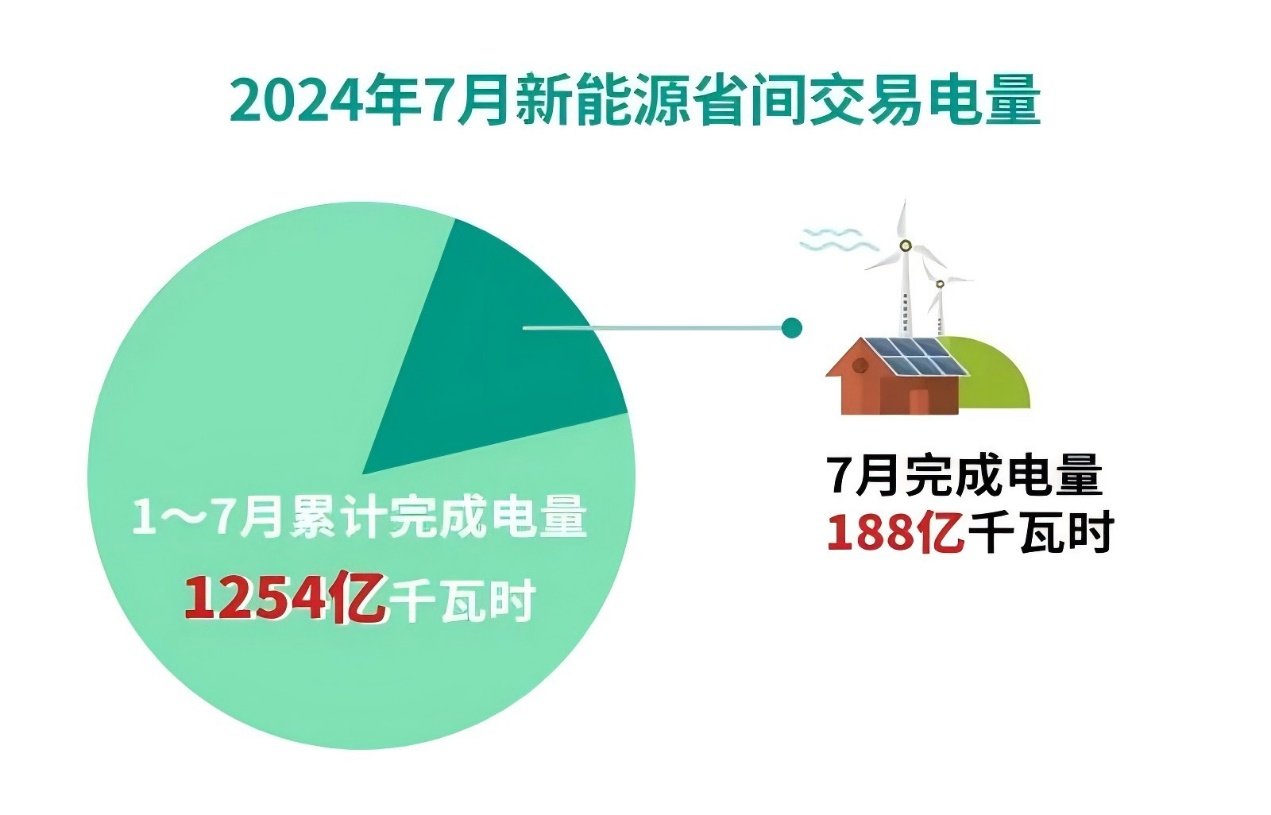

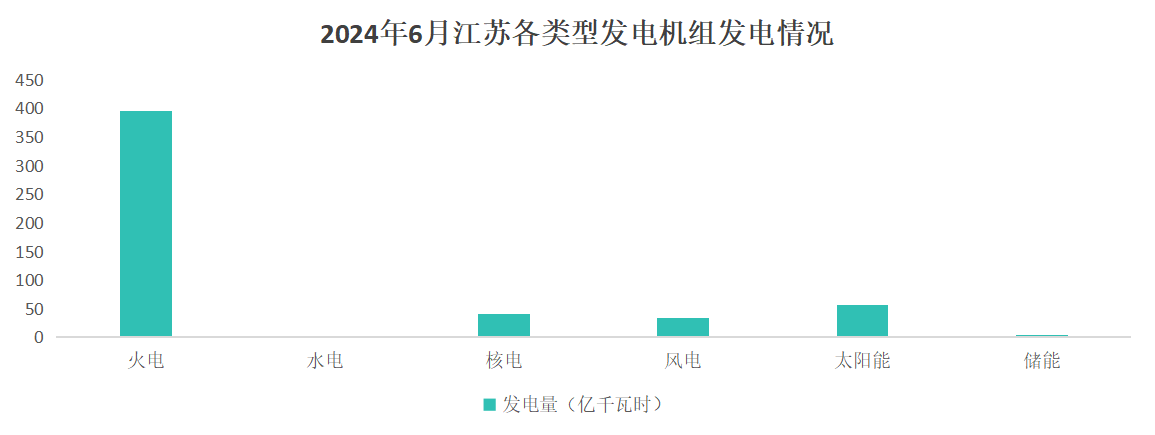

圖2:2024年6月江蘇電力市場各類型發電機組發電總體情況

2024年6月現貨試運行期間江蘇各類型機組總發電量高達500多億千瓦時,其中火電發電量逼近400億千瓦時,占省內總發電量的四分之三;太陽能發電量為56億千瓦時,占總發電量超10%;核電和風電發電量分別位居第三第四,兩者合計占總發電量的7%上下。

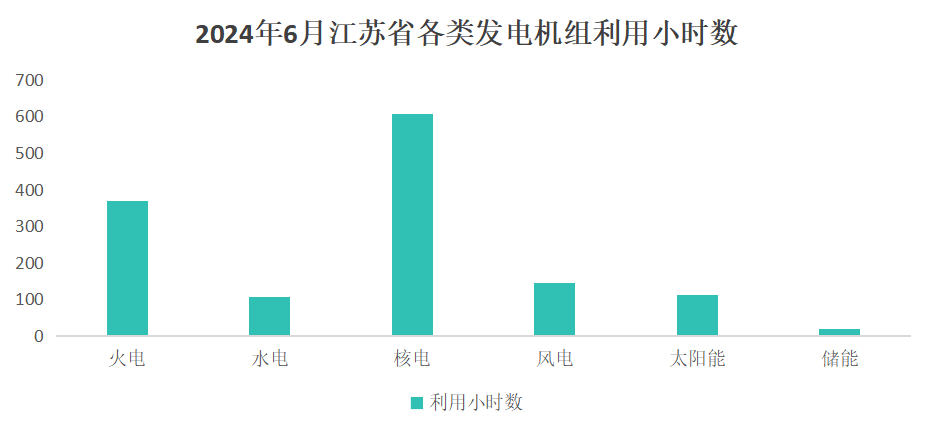

圖3:2024年6月江蘇電力市場各類發電機組利用小時數

通過各類型發電機組發電量和發電功率計算各類型機組利用小時數,核電以超600小時的驚人數字位居榜首,處于第二名的火電不足370小時,相較核電而言存在較大差距;其次風電,太陽能,水電分別以144小時,112小時,106小時分居三四五位。

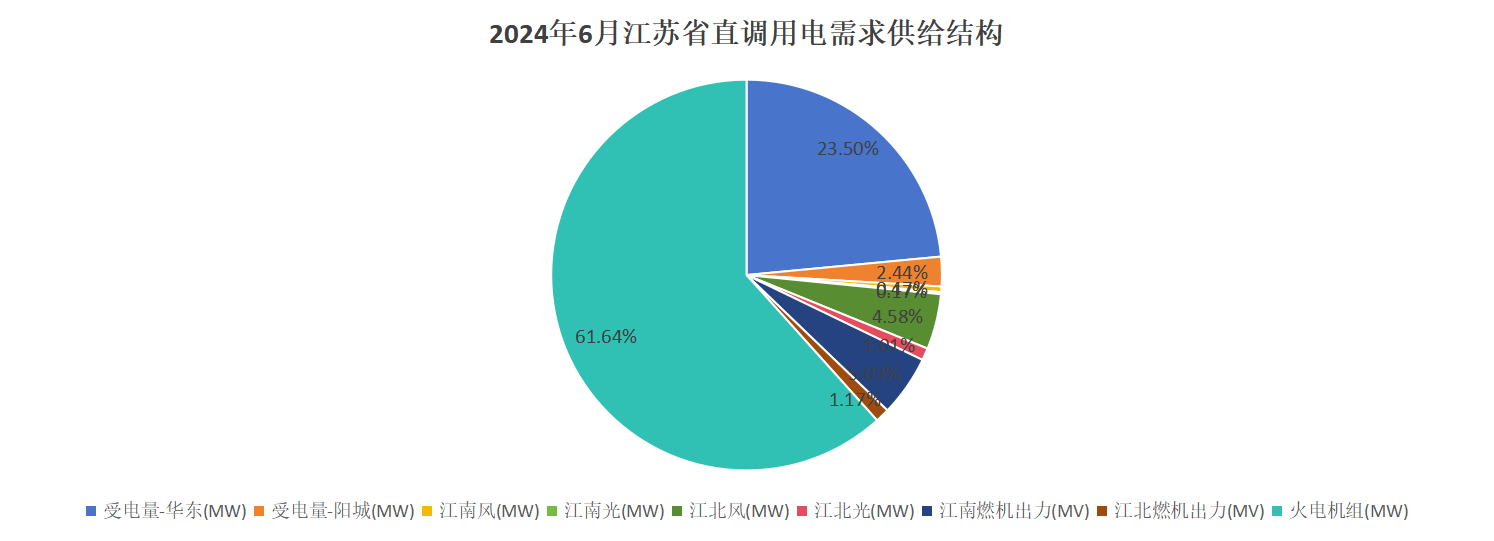

圖4:2024年6月江蘇省直調用電需求供給結構

由圖可知,省內用電需求的供給結構中火電及省內其他非新能源機組出力仍高達60%以上,省外受電量占總需求將近四分之一,新能源風光出力占總需求不足15%。江蘇市場火電機組競價容量空間在不考慮非市場化機組的情況下,可以簡化成以下公式:

競價空間=系統負荷-受電華東-受電陽城-江南風電-江北風電-江南光伏-江北光伏-日前燃機

二、全社會用電量

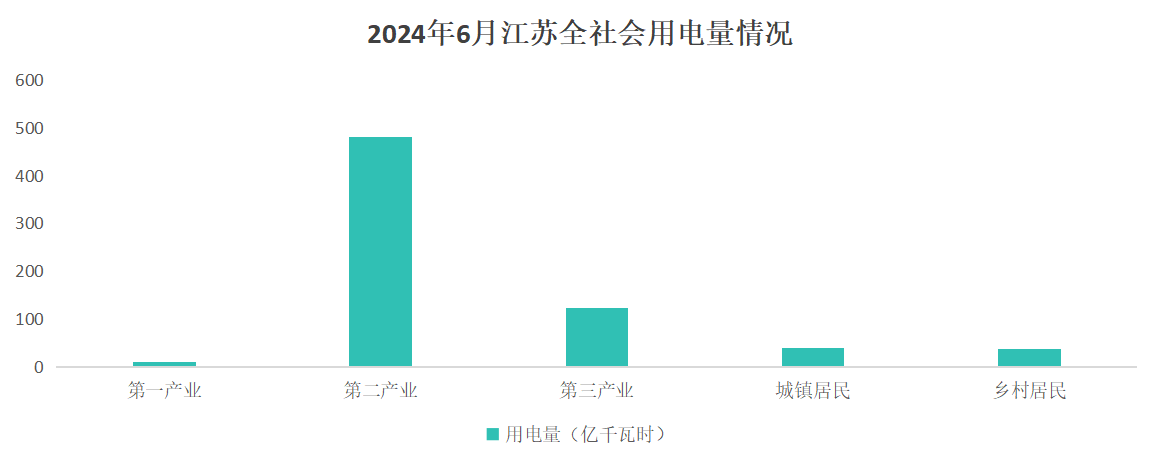

圖5:2024年6月江蘇全社會用電量情況

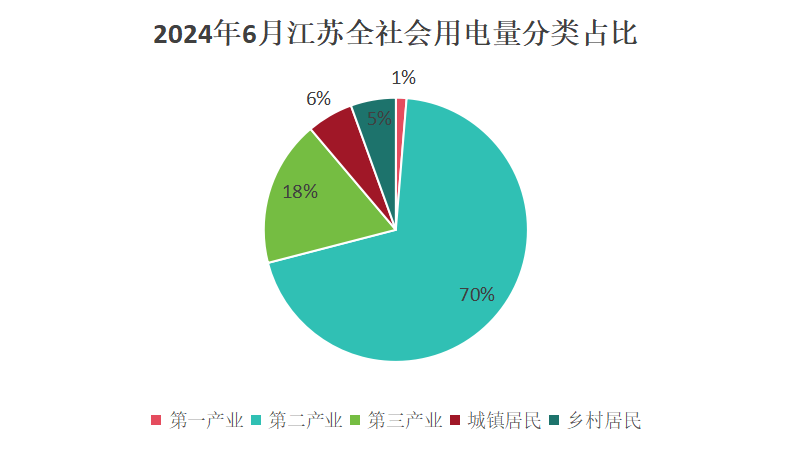

圖6: 2024年6月江蘇全社會用電量分類占比

由6月試運行期間全社會用電量圖表可知,江蘇省作為長三角沿海地區的經濟強省,第二產業月用電量驚人地接近500億千瓦時,占全社會用電量70%;第三產業以超第二產業用電量四分之一的規模位居第二,占比18%;與此同時,城鎮居民用電量和鄉村居民用電量高度接近,側面反映了江蘇省城鎮化工業化的進程,二者分別占總用電量的6%和5%。

三、邊界條件

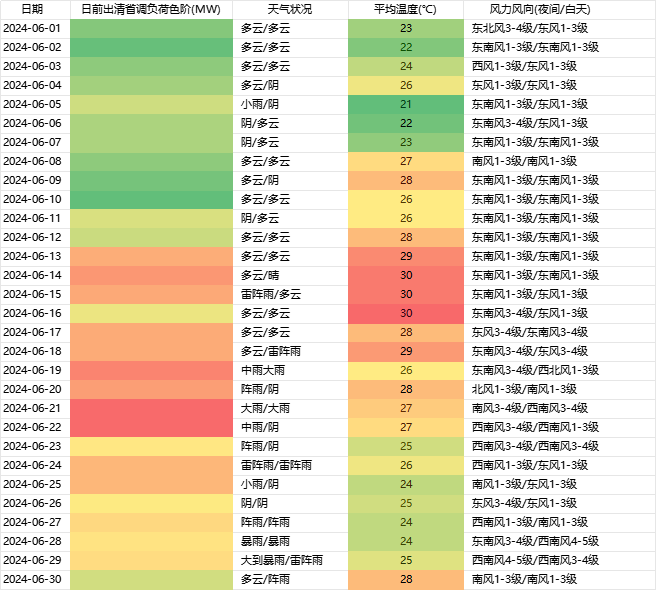

表1:2024年6月江蘇省負荷和氣溫情況跟蹤

由表中日前出清省調負荷和江蘇省內平均氣溫數據色階圖來看,負荷變化趨勢總體上和氣溫升降趨勢呈現正相關。但比較有趣的是,負荷的升降相對溫度變化存在一定的時滯性,在其他省份也存在這種現象,常見于夏冬兩季,氣溫變化比較明顯的時節。

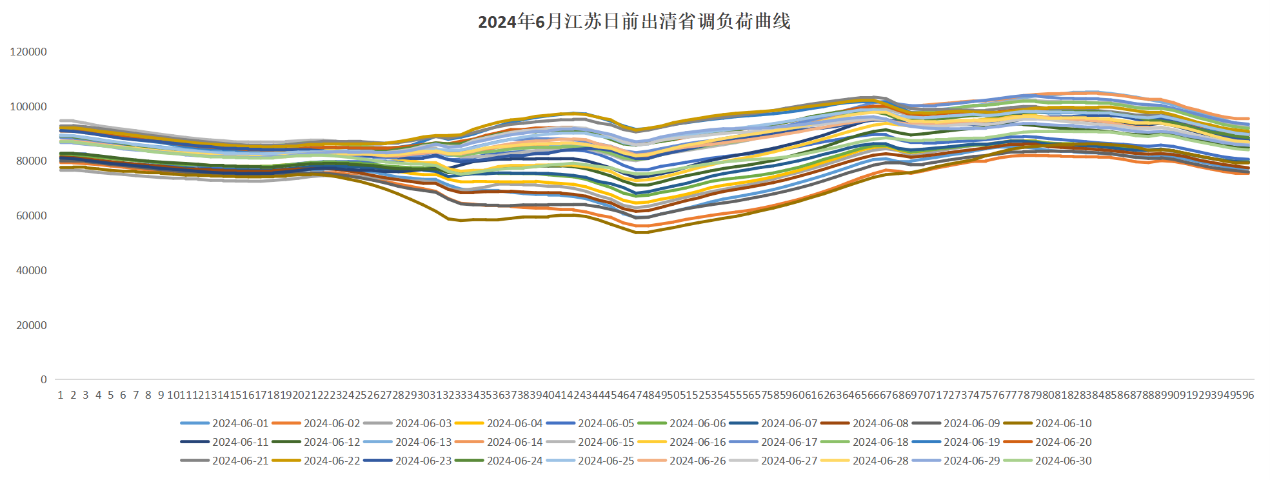

圖7:2024年6月江蘇省日前出清省調負荷曲線

由圖可知,江蘇省內的負荷需求曲線全天近似一條直線,沒有明顯的峰谷特征;凌晨和晚間分日負荷曲線相對集中,晚峰負荷水平略高于凌晨負荷;中午時段分日負荷離散程度較高,主要原因是分布式光伏裝機體量較大,中午光伏出力時段,由于分布式光伏發電,部分用電需求因自發自用未反映在省調負荷數據中,即中午時段的負荷數據理論上比實際用電負荷少。

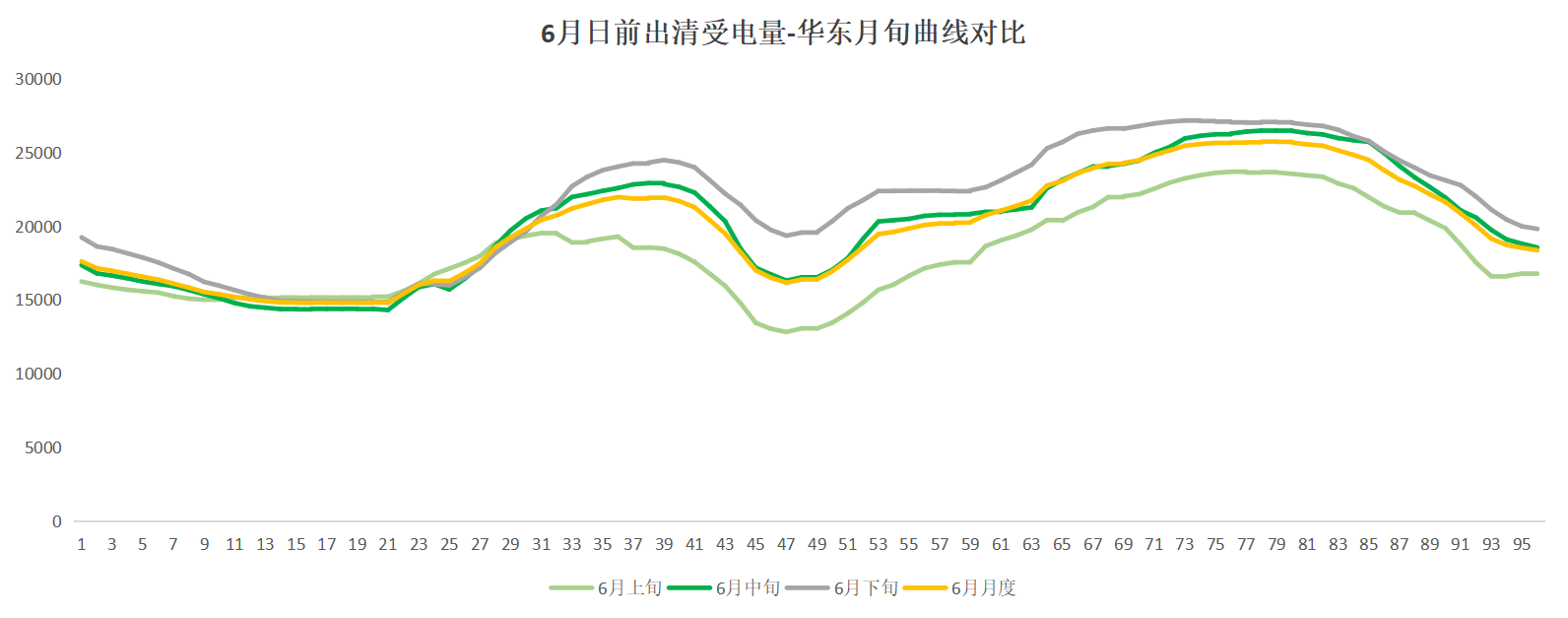

圖8:2024年6月江蘇省日前出清受電量(華東)月旬曲線對比

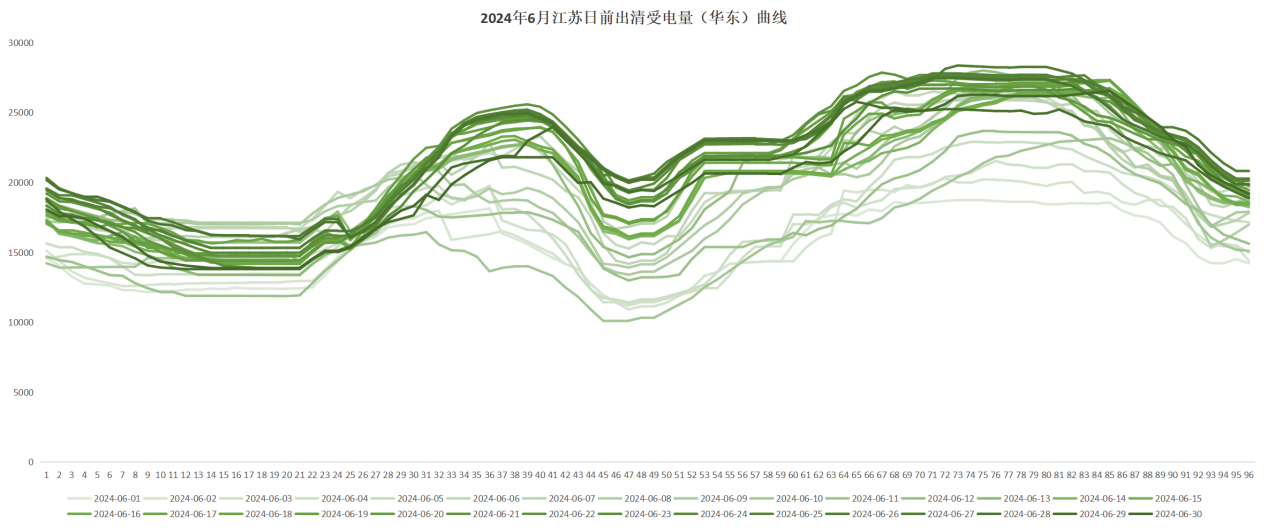

圖9:2024年6月江蘇省日前出清受電量(華東)分日曲線

觀察圖像可以看出,6月日前出清受電量(華東)在三個旬的數據差異和負荷特征整體保持一致,依然和氣溫變化強相關。與此同時,受電曲線形狀全月來看非常相似,可知江蘇市場的供需形勢較為穩定。此外,分日間受電(華東)曲線的差異能較為準確地反映出分日現貨市場的供需變化。

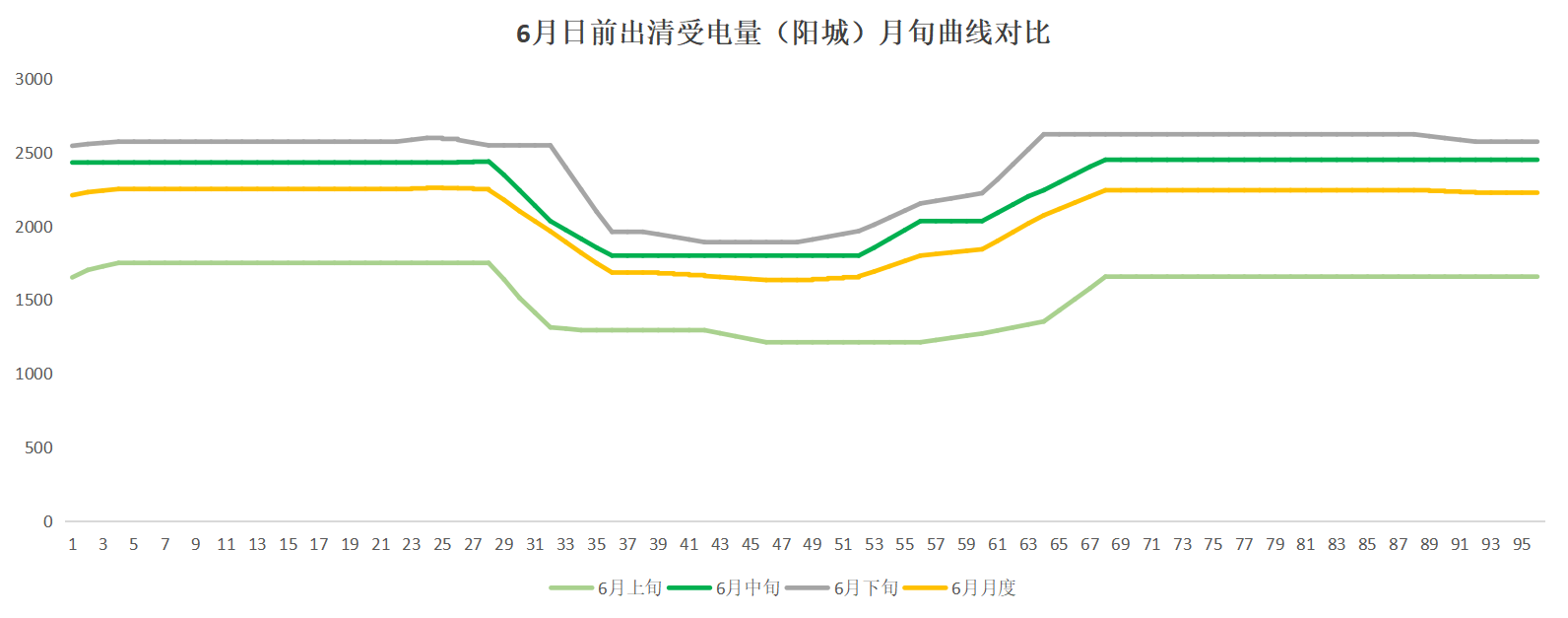

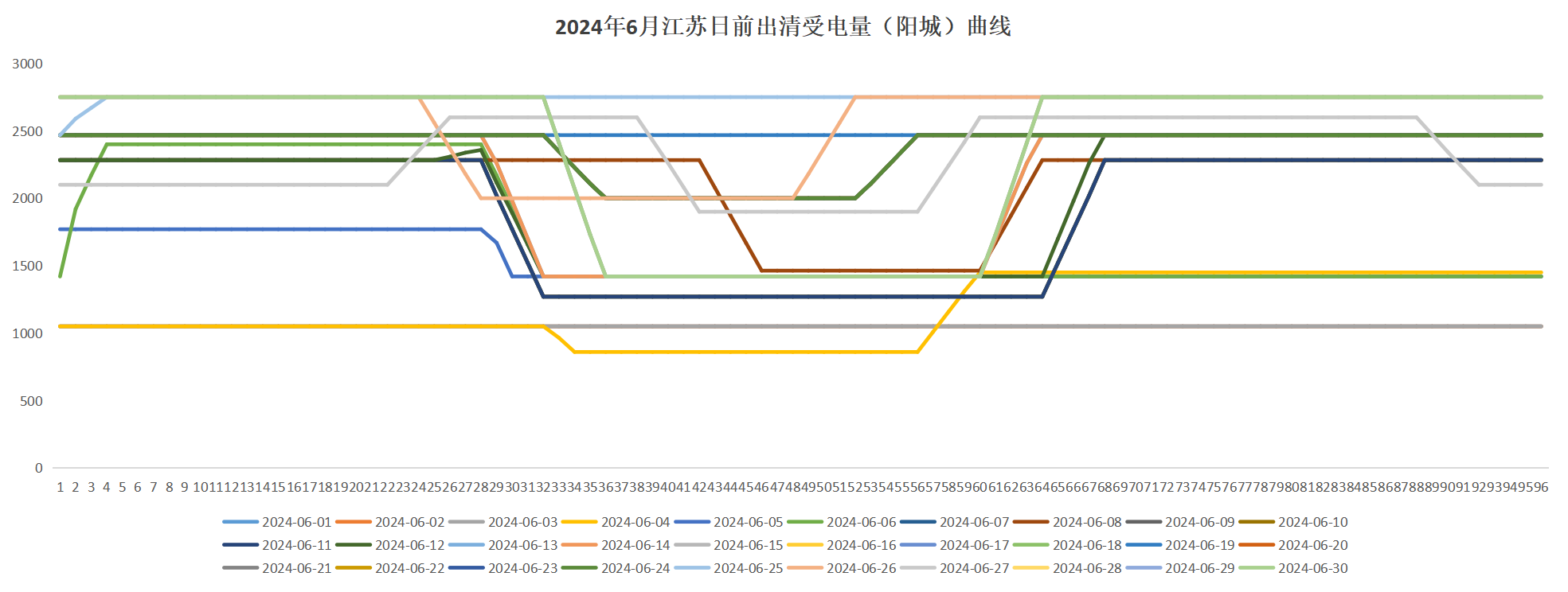

圖10:2024年6月江蘇省日前出清受電量(陽城)月旬曲線對比

圖11:2024年6月江蘇省日前出清受電量(陽城)曲線

由圖可知,日前出清受電量(陽城)分日曲線存在曲線形狀平直,多日曲線重合的情況。屬于較為固定的日前聯絡線計劃,無法準確反映短期省內供需態勢。

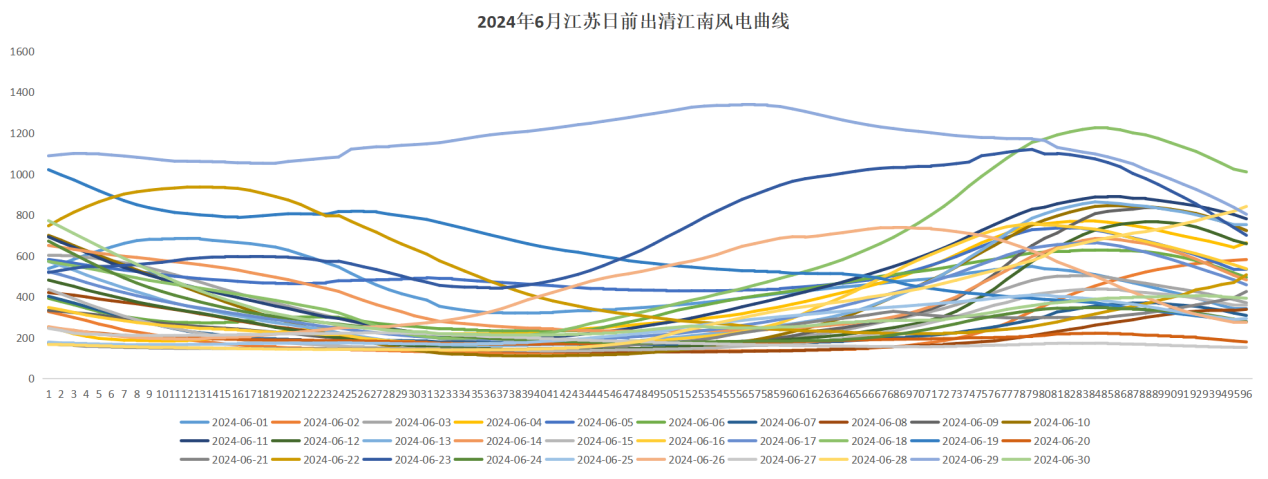

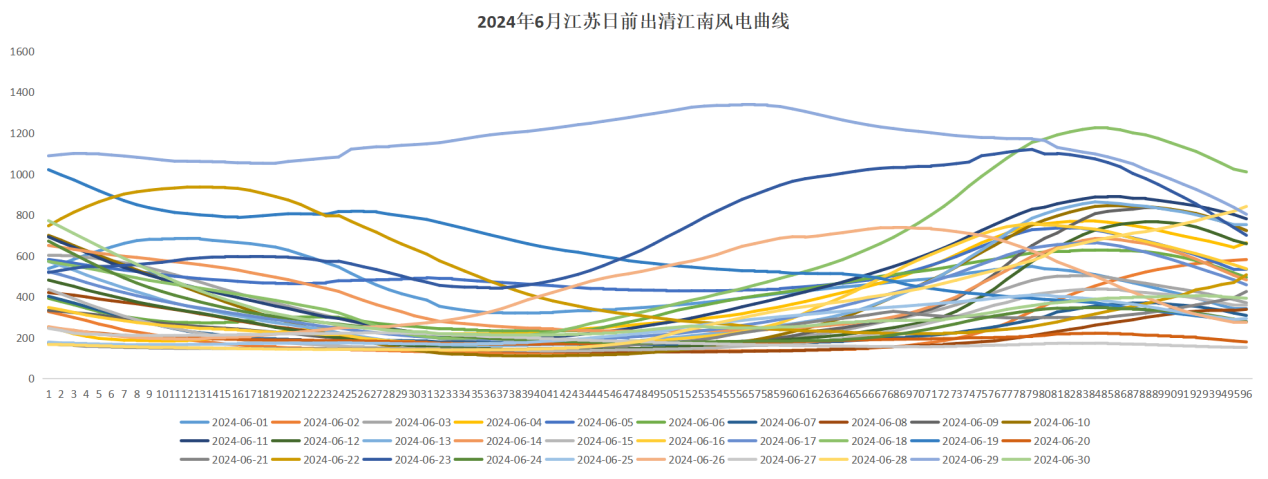

圖12:2024年6月江蘇省日前出清江南風電曲線

圖13:2024年6月江蘇省日前出清江北風電曲線

由江南和江北6月日前出清風電出力曲線可知,6月臨近夏季,整體風電出力較小,全月大風日屈指可數;但江南和江北分區的風電數據特征整體保持一致,大風天江南江北風電預測出力數據均比較高,小風天整體偏低,可見江南江北的劃分并未在氣象上有明顯差異,但不難發現江北的風電預測出力數據將近江南地區的十倍,可見分區裝機結構的差異對于風電出力影響較為顯著。

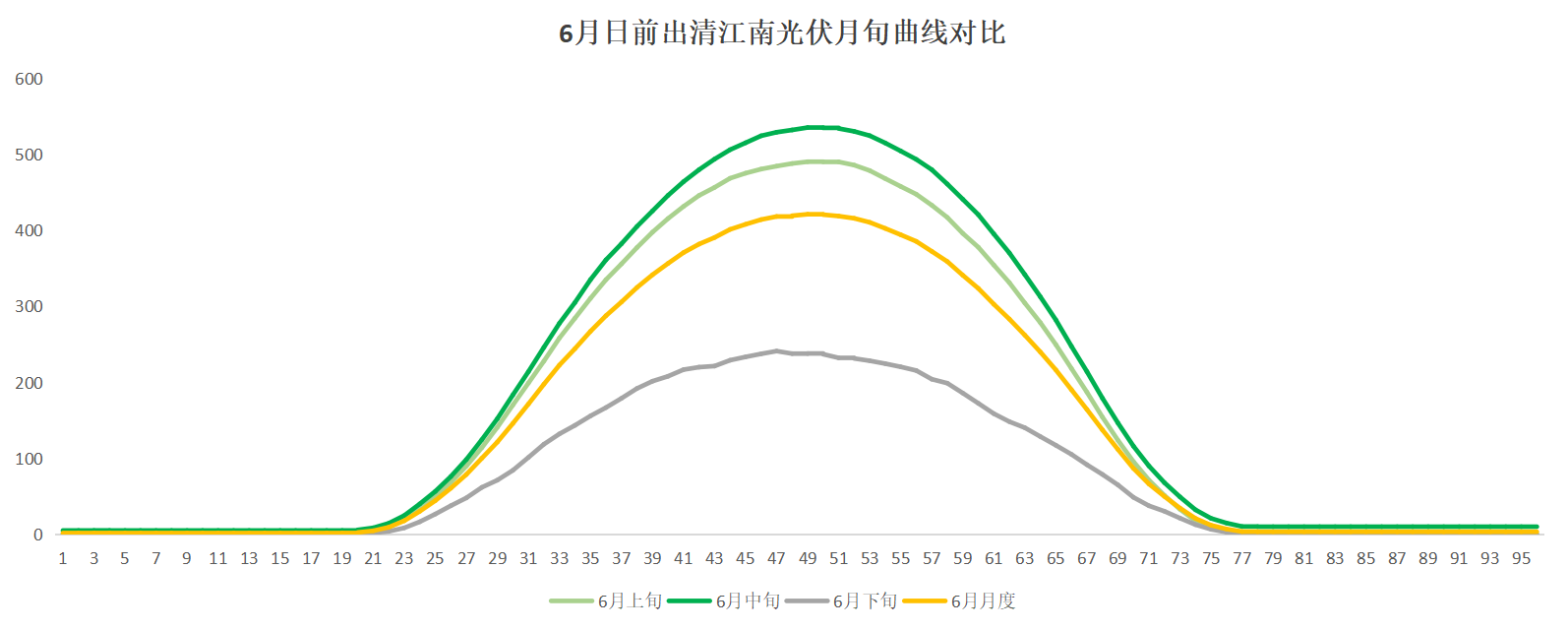

圖14:2024年6月江蘇省日前出清江南光伏月旬曲線對比

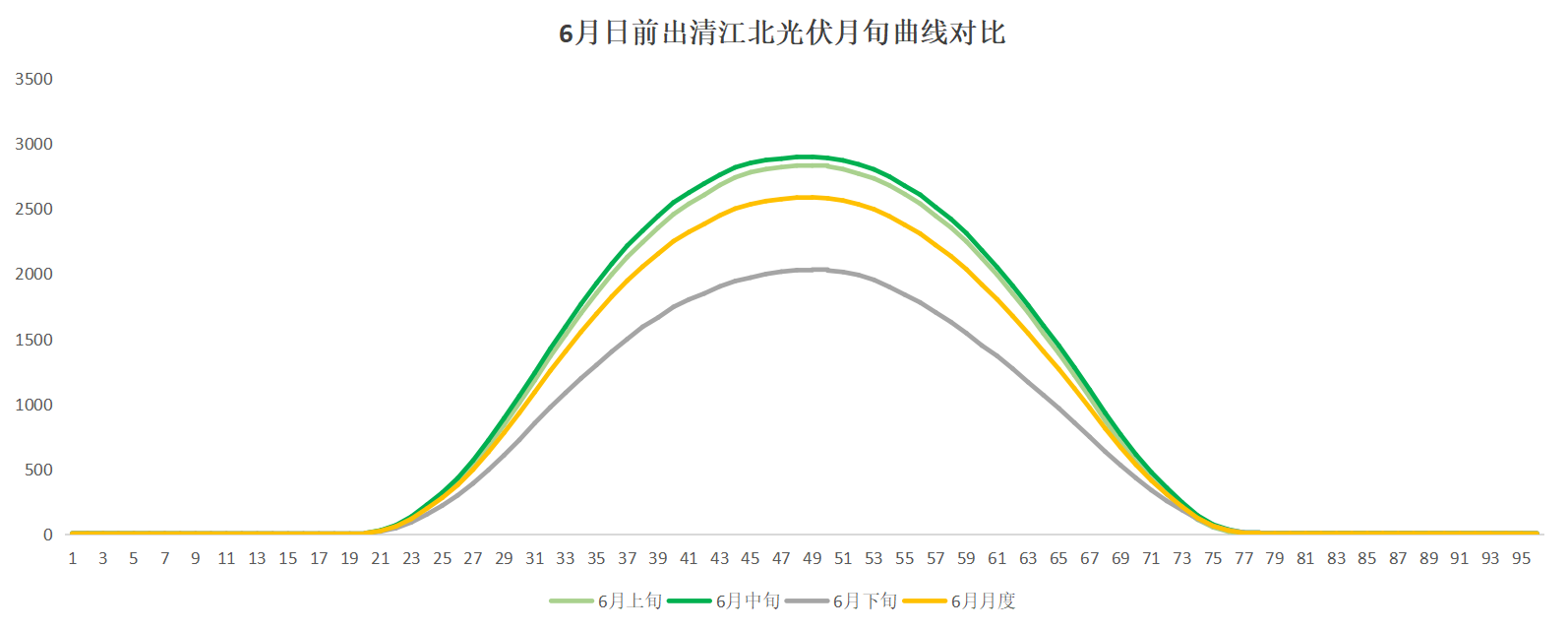

圖15:2024年6月江蘇省日前出清江北光伏月旬曲線對比

結合6月日前出清光伏數據來看,下旬因長三角地區雨水頗豐,光伏出力相較上中旬存在較大幅度減小,江南江北地區該特征一致。同時,江北地區的光伏出力數據是江南地區的5倍以上,可見裝機規模的差距還是巨大的。

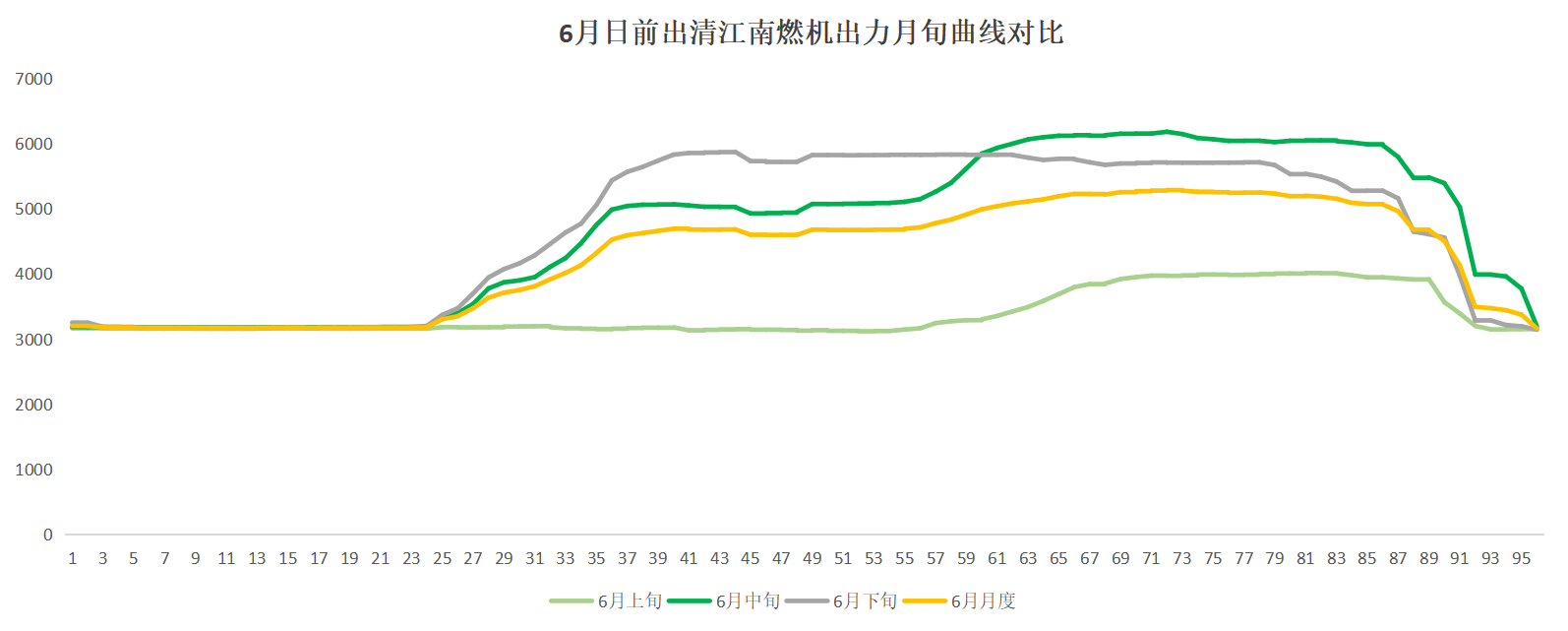

圖16:2024年6月江蘇省日前出清江南燃機月旬曲線對比

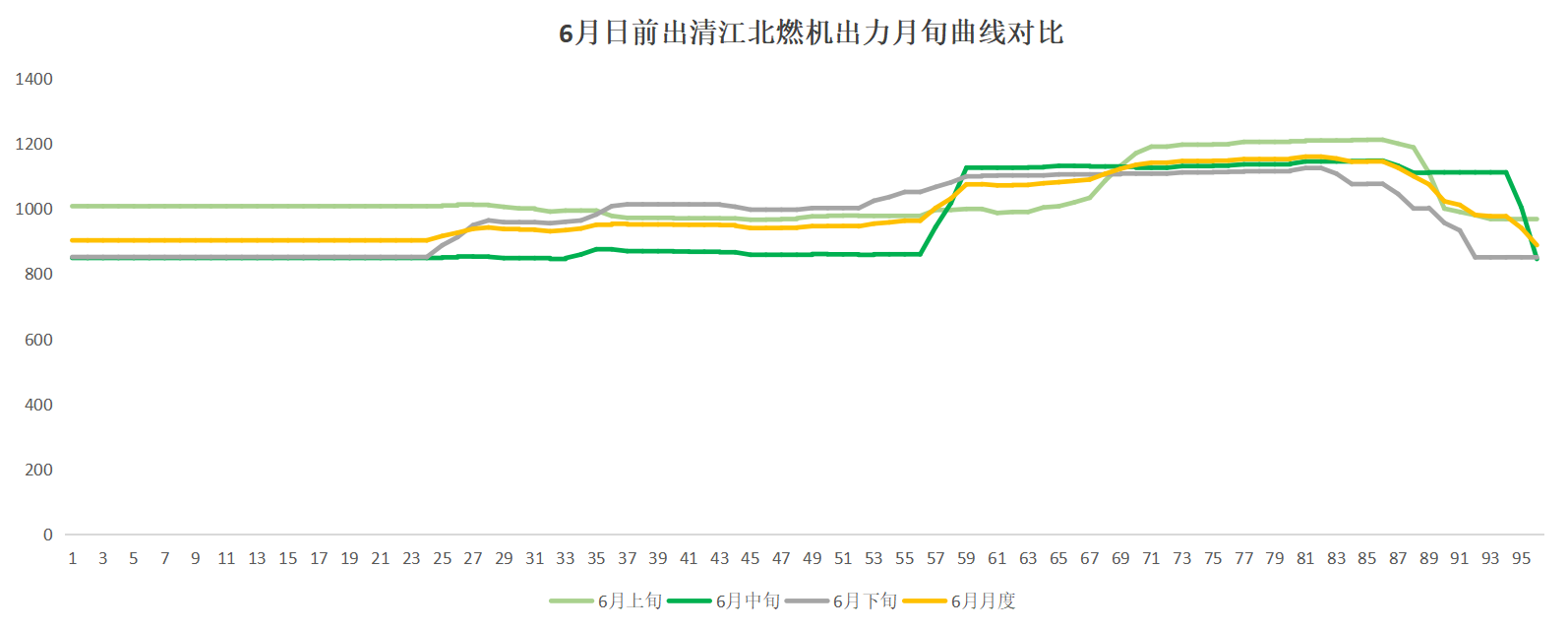

圖17:2024年6月江蘇省日前出清江南燃機月旬曲線對比

相反,日前出清燃機數據,江南地區相較江北地區有數倍之多,可見江南地區的燃機出力相較新能源風電、光伏出力占據更大比重。

四、現貨價格

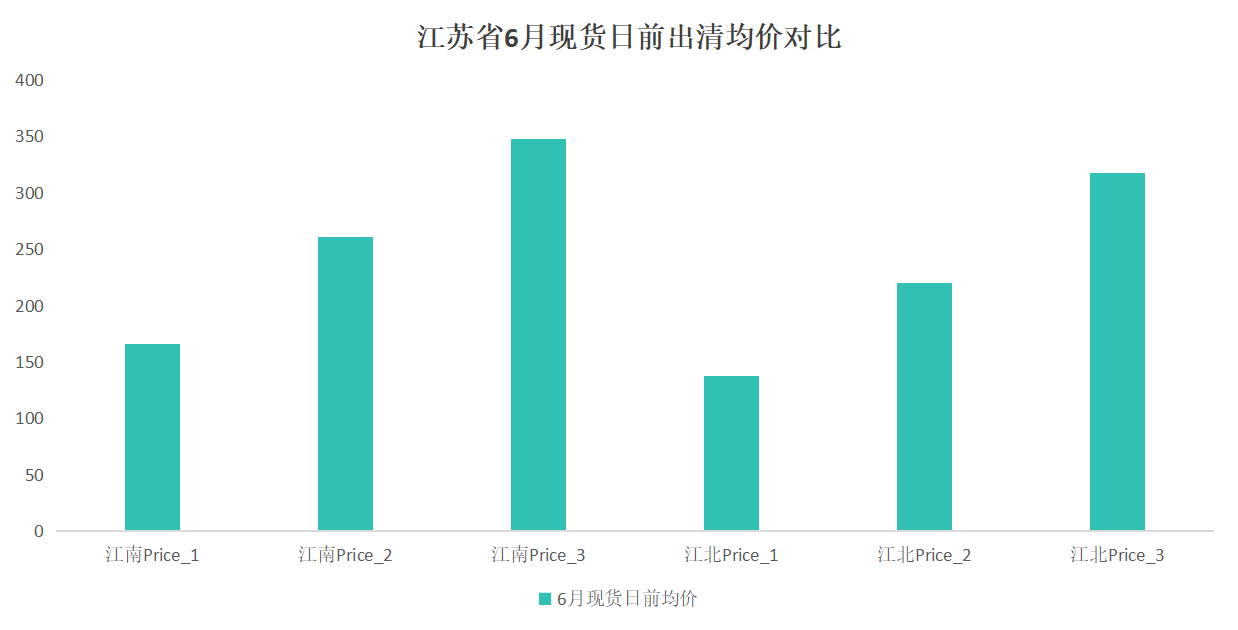

圖18:2024年6月江蘇省日前出清均價對比圖

江蘇第五次試運行為期6月一整個月,其中正式結算6.13~6.26兩周,其余16天現貨試運行但不正式結算。上圖中江南Price_1代表江南分區非結算期間的日前出清均價,江南Price_2代表江南分區非結算期間剔除6.1~6.6日后的日前出清均價,江南Price_3代表江南分區結算期間的日前出清均價;類似地,江北Price_1代表江北分區非結算期間的日前出清均價,江北Price_2代表江北分區非結算期間剔除6.1~6.6日后的日前出清均價,江北Price_3代表江北分區結算期間的日前出清均價;之所以這樣劃分,是因為從全月分日30天的日前出清價格色階圖來看,6.1~6.6價格嚴重失真,無法反映市場真實供需和運行情況。根據分析,可能是因為不正式結算,發電側整體報低價(零價)搶發電量。

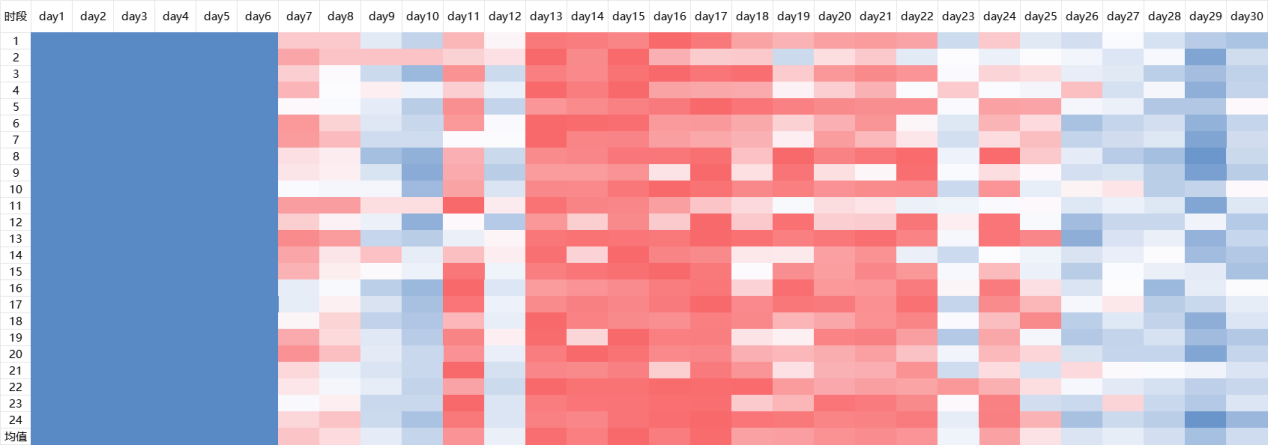

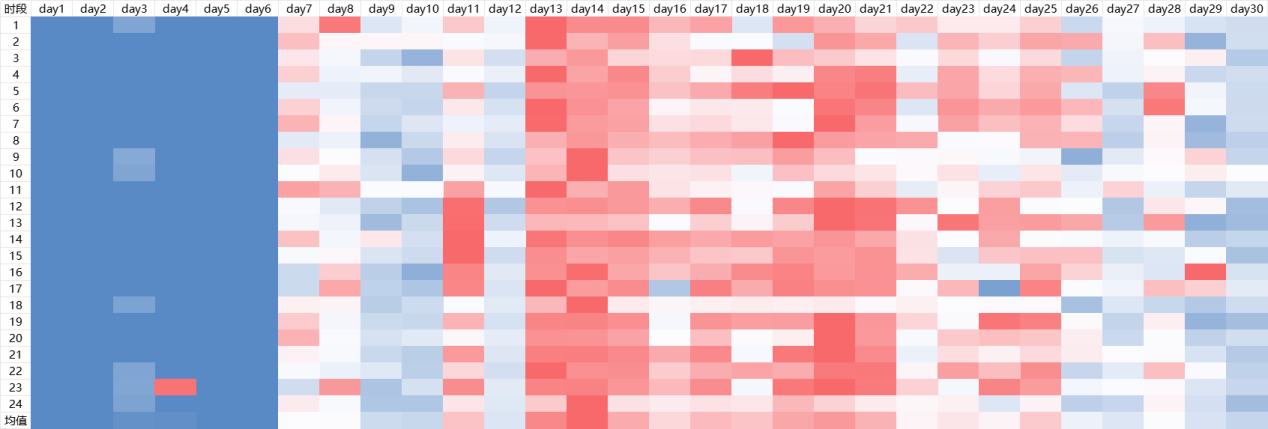

圖19:江北日前出清分日均價色階圖

圖20:江南日前出清分日均價色階圖

總體來看,江蘇市場全社會用電量規模大,省內負荷高,伴隨新能源裝機不斷投入運營,電力現貨市場建設乃是大勢所趨,江蘇電力現貨市場因為其眾多特殊性:超高用電需求、分區出清、供小于需、高比例光伏裝機等因素,終將在現貨市場不斷迭代深化的進程中誕生出極具江蘇特色的電力現貨市場體制設計,值得其他在建設電力現貨市場的省份交流學習。